| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7993.49 | -0.65% | -1.91% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.91% |

| Pictet TR - Sirius | 3.40% |

| Candriam Absolute Return Equity Market Neutral | 3.08% |

| Pictet TR - Atlas | 1.98% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.89% |

| RAM European Market Neutral Equities | 1.75% |

| Sapienta Absolu | 1.27% |

| H2O Adagio | 1.12% |

Syquant Capital - Helium Selection

|

1.05% |

| Schelcher Optimal Income | 0.79% |

| Cigogne UCITS Credit Opportunities | 0.69% |

DNCA Invest Alpha Bonds

|

0.66% |

BDL Durandal

|

0.64% |

| ELEVA Global Bonds Opportunities | 0.51% |

| Candriam Bonds Credit Alpha | 0.47% |

| AXA WF Euro Credit Total Return | 0.38% |

| Sienna Performance Absolue Défensif | 0.13% |

| BNP Paribas Global Absolute Return Bond | 0.10% |

| Alken Fund Absolute Return Europe | 0.03% |

| ELEVA Absolute Return Dynamic | -0.92% |

| Jupiter Merian Global Equity Absolute Return | -1.51% |

Exane Pleiade

|

-2.42% |

| Fidelity Absolute Return Global Equity Fund | -3.27% |

| MacroSphere Global Fund | -3.36% |

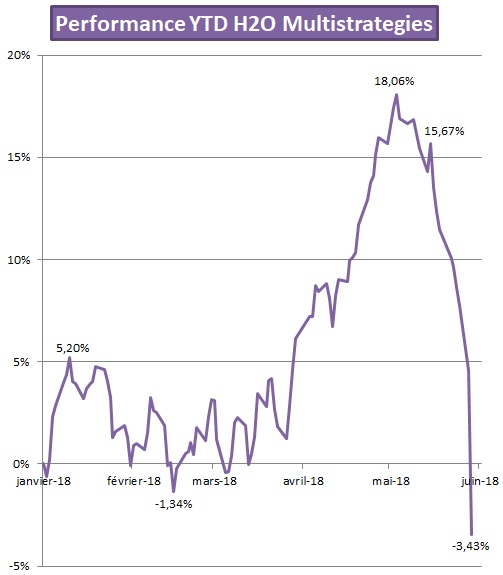

H2O Multistrategies : chute VERTIGINEUSE, les explications de H2O AM...

La note rédigée par les équipes de gestion d’H2O AM sur la dette & la crise en Italie :

- La situation politique actuelle

La bourrasque politique qui a soufflé dimanche dernier sur Rome a indubitablement eu pour effet d’acculer le Président Sergio Mattarella et le chef de file du Mouvement Cinq Etoiles (M5S) Luigi Di Maio.

Matteo Salvini, le chef de la Ligue, a ouvert la voie à de nouvelles élections : premièrement, en recommandant Paolo Savona, un ardent eurosceptique de son parti de la Ligue, pour le ministère clé de l’Economie, une proposition que le Président n’a pas eu d’autre choix que de refuser ; et deuxièmement, en rejetant la contre-offre du Président Sergio Mattarella visant à confier le poste à Giancarlo Giorgetti, l’un des membres les plus influents, mais moins anti-euro, de la Ligue. Peu de temps après, Sergio Mattarella a demandé à l’ancien haut fonctionnaire du FMI, Carlo Cottarelli, de prendre la tête d’un gouvernement provisoire de technocrates non élus jusqu’à la tenue d’élections très probablement en septembre ou en octobre.

Bien entendu, Matteo Salvini n’a vraisemblablement jamais eu l’intention de gouverner avec le M5S. Comme nous l’avons précédemment fait observer, compte tenu de la grande divergence des points de vue et de l’importance des divisions au sein de chaque parti, les deux groupes ne pourraient de toute façon pas décemment former un gouvernement durable.

Quoi qu’il en soit, Luigi Di Maio s’est déclaré trahi par Matteo Salvini qui a torpillé sans équivoque leur coalition déjà fragile. Le chef de la Ligue s’est aliéné de nombreux politiciens au passage, mais son « coup d’éclat » lui a permis de gagner des voix dans les sondages, accroissant ainsi ses chances de devenir le vrai leader de la droite italienne et de remporter les prochaines élections. L’unique ambition de Matteo Salvini est désormais de se présenter seul et d’élargir rapidement sa base électorale.

- De nouvelles élections en perspective

Dans ce nouveau contexte, pour que le parti de la Ligue gagne plus de voix, il va devoir accroître sa part au sein des 40 % d’Italiens eurosceptiques et nécessairement attirer dans ses rangs des partisans de Forza Italia (ou négocier par la même occasion le soutien du parti de Silvio Berlusconi). Ce faisant, il va devoir abandonner ses propos farouchement anti-zone euro.

L’insistance de Marine Le Pen à quitter l’union monétaire et sa chute suite à l’élection présidentielle française en 2017 devraient servir d’exemple. En conséquence, le programme de Matteo Salvini devrait maintenant se concentrer sur l’immigration, les baisses d’impôt et la réforme des retraites. En dernière analyse, quelle que soit l’issue des prochaines élections italiennes, nous sommes convaincus que l’avenir de l’Italie ausein de la zone euro n’est plus menacé.

- La réaction des marchés et les opportunités d’investissement

Les obligations souveraines italiennes sont entre des mains sûres et stables dans la mesure où les investisseurs étrangers en détiennent 32 % (contre 41 % en 2010) et, parmi ces derniers, les investisseurs hors zone euro n’en représentent que 5 %.

La plupart (environ 20 %) des 27 % d’investisseurs européens sont des gérants d’actifs français et allemands qui sont très « mécanisés » et qui sont contraints de réduire leur exposition. Leurs modèles de risque anticipant désormais une bien plus grande volatilité des BTP italiens.

De plus, le corollaire de cette stabilité de la détention des obligations est le manque de liquidité sur le marché qui explique les écarts de cotation d’aujourd’hui qui ne sont pas justifiés sans cela.

Afin de contourner ces pièges à liquidité, les investisseurs couvrent également leurs investissements en obligations d’entreprises européennes (appétit pour le risque et peu de liquidité) en se tournant vers des substituts tels que les actions des banques de la zone euro qui sont aujourd’hui massivement vendues comme source de liquidité.

Le dilemme que nous rencontrons aujourd’hui est très similaire aux situations de juin 2015 (Grexit) et de février 2016 : l’envolée de la volatilité des marchés contraint les investisseurs à se ruer vers les portes de sortie afin de déboucler partiellement leurs expositions, tandis que les hedge funds accentuent un peu plus les pressions en adoptant des positions courtes.

Compte tenu des ajustements précédents du marché, nous nous attendons à ce que la volatilité se poursuive jusqu’à la semaine prochaine, date à laquelle la plupart des gérants d’actifs auront alors été contraints de quitter le marché et les capitaux opportunistes auront pris leurs bénéfices.

En résumé :

- Les événements de ce week-end à Rome ont presque réduit à néant la perspective d’une poursuite de la coalition entre les deux partis populistes italiens qui aurait pu mettre sérieusement en péril l’avenir de l’Italie dans la zone euro, même si Luigi Di Maio a affirmé (dernièrement) qu’il n’avait jamais souhaité quitter la zone euro ;

- Le seul parti eurosceptique vigoureux qui reste, à savoir la Ligue, va devoir abandonner son desiderata de sortie de l’euro afin de rallier davantage d’électeurs à sa cause et de devenir la première force politique en Italie ;

- En conséquence, nous n’entrevoyons PAS d’hypothétique risque d’une sortie de l’Italie de la zone euro ;

- Une fois que le calme sera revenu, les perturbations de marché actuelles offriront d’excellents points d’entrée, en particulier au sein des BTP au regard de leur rendement réel élevé (actuellement supérieur à 4 %), de l’offre qui sera négative au cours des deux prochains mois (la banque centrale ayant décidé de réduire son programme d’émission pour l’année, la moitié étant déjà achevée), de l’importance des positions vendeuses des hedge funds américains et,surtout, de l’amélioration constante des fondamentaux (veuillez-vous reporter à notre note du 23 mai 2018).

Le contexte actuel nous rappelle 2015. En définitive, le risque n’était pas la Grèce au printemps, mais la Chine plus tard durant l’été. A part en 2011 (lorsque la base d’investisseurs était plus internationale), de brèves périodes de risque politique en Europe ont régulièrement été à l’origine d’épisodes de volatilité des marchés qui n’ont finalement pas du tout eu une portée comparable avec les changements de régime de marché provoqués par de réelles évolutions macroéconomiques mondiales (par exemple, des surprises inflationnistes, des divergences de cycle économique et des chocs des matières premières).

Le risque pour 2018 pourrait provenir davantage du niveau élevé des coûts de financement pour les économies émergentes « dollarisées » (qui ont bénéficié d’une forte dynamique en termes de flux de capitaux et de hausse des prix des matières premières) que de la réduction forcée et temporaire des expositions aux actifs italiens et leurs consorts.

Pour plus d'explications, contactez l'équipe de Mehdi Rachedi en cliquant ici.

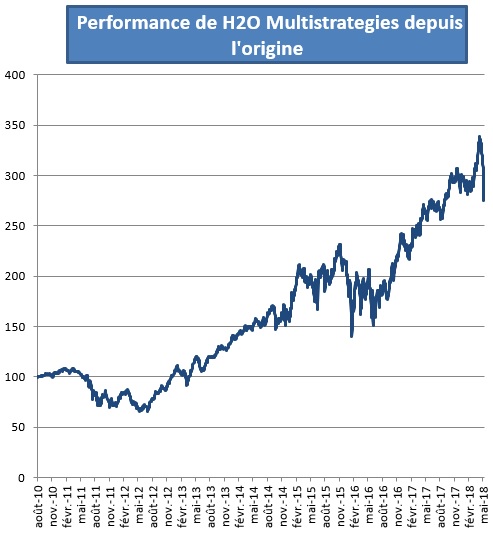

Mais pour être déjà un peu rassuré, voici le track-record de H2O Multistrategies depuis sa création :

"Une solution incontournable" : cette plateforme met en avant un fonds actions monde...

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 06 mars 2026

Publié le 06 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.22% |

| M Climate Solutions | 5.11% |

| Storebrand Global Solutions | 2.41% |

| Echiquier Positive Impact Europe | 2.38% |

| Dorval European Climate Initiative | 1.78% |

| Triodos Global Equities Impact | 1.27% |

| Triodos Impact Mixed | 0.86% |

| Triodos Future Generations | 0.44% |

| EdR SICAV Euro Sustainable Equity | 0.27% |

| BDL Transitions Megatrends | 0.15% |

| La Française Credit Innovation | 0.12% |

| DNCA Invest Sustain Semperosa | -1.40% |

Palatine Europe Sustainable Employment

|

-1.44% |

| Ecofi Smart Transition | -1.51% |

| R-co 4Change Net Zero Equity Euro | -2.25% |