| Cliquer sur un fonds de la sélection H24 | |

| Pictet TR - Atlas | 3.90% |

| Jupiter Merian Global Equity Absolute Return | 3.83% |

| Fidelity Absolute Return Global Equity Fund | 3.68% |

| Exane Pleiade | 2.44% |

| Sanso MultiStratégies | 2.34% |

| DNCA Invest Alpha Bonds | 1.38% |

| AXA WF Euro Credit Total Return | 1.36% |

| Candriam Bonds Credit Alpha | 1.28% |

| Candriam Absolute Return Equity Market Neutral | 1.00% |

| Syquant Capital - Helium Selection | 0.77% |

| H2O Adagio | -0.76% |

| M&G (Lux) Episode Macro Fund | -3.56% |

| Vivienne Bréhat | -5.55% |

Comment mieux protéger son portefeuille en 2019 ?

Publié le mercredi 22 mai 2019

Eléments de réponse avec Benjamin Melman, Directeur allocation d'actifs et dettes souveraines chez Edmond de Rothschild AM

La diversification en période de turbulence

Dans les périodes de forte remontée de l’aversion au risque, on constate une tendance baissière sur les cours de l’ensemble des marchés actions (la diversification au sein de la classe d’actifs s’effondre) mais aussi des obligations d’entreprises et des États ne bénéficiant pas d’une bonne notation. Les emprunts des pays développés les mieux notés en Europe, quant à eux, profitent généralement brutalement de la perte de visibilité économique et financière ainsi que de la recherche d’investissements plus liquides. Dans une construction de portefeuille, l’allocataire doit donc pondérer les emprunts d’États en fonction de ses convictions de marchés mais aussi de cette vertu « airbag » protectrice ajoutant une complémentarité utile au portefeuille.

Pour autant, rien n’étant systématique sur les marchés, il faut garder à l’esprit qu’il existe des épisodes au cours desquels les emprunts d’États n’arrivent pas à remplir cette fonction. L’exemple le plus récent remonte à octobre 2018 : l’indice S&P 500 a plongé de près de 7%, l’obligation d’État américaine à 10 ans baissant aussi de 0,8%. Ce type d’épisodes, plutôt rares, se produit quand les marchés craignent un resserrement accéléré de la Réserve Fédérale dans un contexte économique plus équivoque, ou alors quand les craintes inflationnistes atteignent des niveaux sensibles.

Un cas beaucoup plus troublant concerne la faillite de Lehman Brothers. En l’espace d’un mois, l’indice S&P 500 a chuté de 28% et les taux à 10 ans ont grimpé de 35 points de base (baisse de près de 2% de l’obligation à 10 ans) alors même que les États-Unis allaient subir une récession majeure et un choc déflationniste sans précédent. Ce comportement n’est plus ici attribuable à aucun phénomène économique d’anticipation si ce n’est la chute de la liquidité sur les marchés et/ou l’incapacité des investisseurs à prendre le moindre risque, même pour agir rationnellement.

Où en est-on en 2019 ?

Le comportement des banques centrales en 2019 est radicalement différent de celui adopté en 2018, la crise du quatrième trimestre étant passée par là. L’approche désormais symétrique de la Réserve Fédérale comme l’abandon du biais haussier de la BCE sont donc de nature à réduire la volatilité sur les marchés mais aussi à redonner aux emprunts d’États un caractère contra-cyclique dans les portefeuilles si des turbulences devaient apparaître. Notons que nous sommes actuellement sous-pondérés en emprunts d’États, mais pour des considérations tactiques dépassant le cadre de ce sujet.

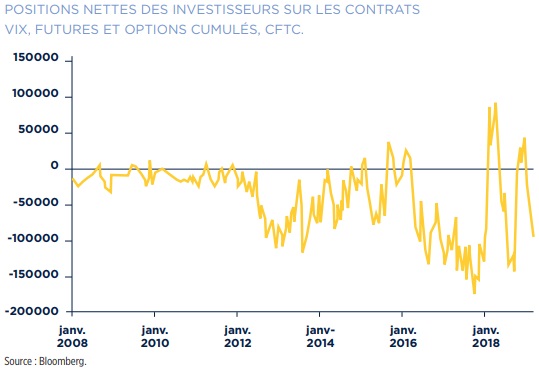

Au-delà de ces facteurs classiques, il nous faut être plus vigilant face aux considérations techniques. Depuis le début de l’année, les investisseurs ne sont pas revenus sur les marchés d’actions, mais ils revendent significativement de la volatilité (contrats VIX) comme le montre le graphique ci-contre. À l’instar de la secousse sur les marchés en février 2018, on ne peut donc pas exclure des accès de volatilité dont les ressorts reposent peu ou pas sur les fondamentaux, et qui n’enclencheraient donc pas nécessairement des reports significatifs vers les actifs refuge. Par ailleurs, des indicateurs sur les marchés listés ainsi que nos discussions avec des contreparties (sur des marchés non listés) suggèrent que la liquidité des marchés est plus ténue.

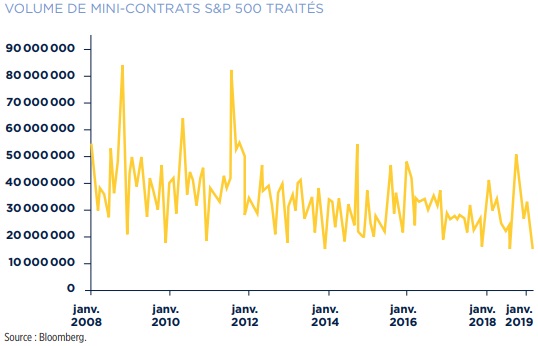

Les acteurs des marchés ont également changé, avec la montée en puissance de la gestion passive (qui offre l’illusion de la liquidité permanente en temps continu) et de l’algo trading (qui manifeste beaucoup de positions d’intérêts dans les carnets d’ordre qui peuvent disparaître instantanément, généralement lorsque la volatilité remonte trop). Cet environnement est un terreau favorable à l’apparition de mouvements erratiques non expliqués ou à une amplification de la réaction des marchés suite à un choc non anticipé.

Comment agir cette année ?

Le grand retour des banques centrales en renfort des marchés ainsi que nos perspectives économiques laissent a priori présager d’une année relativement tranquille sur les marchés. Les risques aujourd’hui les mieux identifiés sont essentiellement politiques (relations sino-américaines, Brexit, élections européennes, etc.). En 2019, en cas de choc non anticipé, les emprunts d’États devraient mieux jouer leur rôle contra-cyclique qu’ils ne l’ont fait en 2018. Toutefois, le mode de fonctionnement actuel des marchés (moindre liquidité, fort attrait pour la vente de volatilité) doit nous alerter sur le risque plus élevé de mouvements imprévisibles sans grands fondements.

Il nous semble ainsi important d’accorder une place de choix aux investissements bénéficiant de couvertures optionnelles et de rester à l’écart des stratégies vendeuses de volatilité même si l’environnement macro-financier y invite.

Pour en savoir plus sur les fonds Edmond de Rothschild AM, cliquez ici.

| Cliquer sur un fonds de la sélection H24 | |

| Lazard Convertible Global | -2.04% |

| M Global Convertibles SRI | -2.49% |