| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8273.84 | +0.43% | +1.53% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.34% |

| Pictet TR - Atlas | 1.67% |

| H2O Adagio | 1.49% |

| ELEVA Absolute Return Dynamic | 1.25% |

| Alken Fund Absolute Return Europe | 1.04% |

| ELEVA Global Bonds Opportunities | 0.96% |

| AXA WF Euro Credit Total Return | 0.93% |

Syquant Capital - Helium Selection

|

0.90% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.80% |

| Jupiter Merian Global Equity Absolute Return | 0.69% |

| Sienna Performance Absolue Défensif | 0.48% |

DNCA Invest Alpha Bonds

|

0.48% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Candriam Bonds Credit Alpha | 0.32% |

| BNP Paribas Global Absolute Return Bond | -0.20% |

| Fidelity Absolute Return Global Equity Fund | -0.23% |

Exane Pleiade

|

-0.45% |

| RAM European Market Neutral Equities | -0.56% |

| MacroSphere Global Fund | -2.10% |

Quand les styles "Value" et "Croissance" se croisent...

Les approches de gérants « Value » et « Croissance » sont souvent mises en opposition dans l'univers de la gestion d'actifs, les premiers se focalisant sur la valorisation des entreprises quand les seconds regardent d'abord leurs perspectives de croissance. Des marchés heurtés et un environnement économique en évolution peuvent amener les deux approches sur les mêmes cibles d'investissement.

C'est le cas typiquement sur des entreprises de croissance ayant eu un accident de parcours boursier. L'entreprise française Eurofins figure parmi les leaders mondiaux dans les services analytiques pour la pharmacie, l'agroalimentaire ou encore l'environnement. L'endettement élevé du groupe en 2018, puis la cyberattaque suivie du rapport du vendeur à découvert Shadowfall en 2019, ont pesé sur le cours de bourse de l'entreprise, dont les niveaux de valorisation sont repassés à cette occasion sous leur moyenne historique. Attractif donc pour les gérants Value, mais aussi pour la gestion Croissance. En effet, la croissance des marchés sous-jacents de la société varie entre 3 et 7%, les barrières à l'entrée sont élevées et les perspectives de marges et de génération de cash de la société devraient s'améliorer après plusieurs années d'investissements élevés.

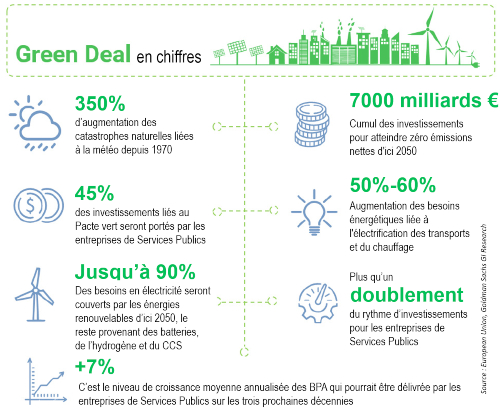

Le secteur des services publics vient également illustrer ce croisement de styles. Longtemps réservé à la Value ou aux fonds de rendement, il connaît un renouveau depuis quelques trimestres, plus spécifiquement sur les entreprises exposées aux énergies renouvelables, dont le rythme de croissance pourrait s'accélérer dans les prochaines années. En effet, la Commission Européenne a présenté récemment un pacte vert (« Green Deal ») pour l'Union Européenne en vue d'être climatiquement neutre en 2050. Ce qui signifie, entre autres, décarboner le secteur de l'énergie.

Cela devrait entraîner à terme de nouveaux investissements, qui devraient profiter aux acteurs des énergies renouvelables. Nos fonds Croissance sont ainsi exposés à des acteurs de ce secteur tels que Neoen, Voltalia ou Albioma en France, Iberdrola en Espagne ou encore Enel en Italie.

Les approches Value et Croissance, que l'on retrouve de façon typée et revendiquée dans les expertises de Mandarine Gestion, offrent en réalité des visions très complémentaires, donnant lieu à des échanges permanents entre les équipes de gestion pour aboutir toujours à une meilleure compréhension des entreprises.

Pour plus d'informations sur les fonds Mandarine Gestion, cliquez ici.

Les meilleurs fonds diversifiés pour investir en 2026....

Extrait du magazine Challenges de cette semaine.

Publié le 06 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 4.17% |

| BDL Transitions Megatrends | 3.05% |

| EdR SICAV Euro Sustainable Equity | 2.87% |

| Dorval European Climate Initiative | 2.63% |

| R-co 4Change Net Zero Equity Euro | 2.47% |

| Palatine Europe Sustainable Employment | 1.86% |

| Echiquier Positive Impact Europe | 1.65% |

| Ecofi Smart Transition | 1.63% |

| DNCA Invest Sustain Semperosa | 1.55% |

| Triodos Impact Mixed | 0.59% |

| Triodos Global Equities Impact | 0.51% |

| Triodos Future Generations | 0.44% |

| Storebrand Global Solutions | 0.28% |

| La Française Credit Innovation | 0.20% |