| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7858.78 | +0.11% | +6.46% |

| Pour en savoir plus, cliquez sur un fonds | |

| RAM European Market Neutral Equities | 5.60% |

| H2O Adagio | 5.24% |

| Jupiter Merian Global Equity Absolute Return | 5.22% |

| M&G (Lux) Episode Macro Fund | 3.94% |

| BNP Paribas Global Absolute Return Bond | 3.62% |

| Fidelity Absolute Return Global Equity Fund | 3.30% |

| Sienna Performance Absolue Défensif | 2.73% |

| Exane Pleiade | 2.65% |

DNCA Invest Alpha Bonds

|

1.82% |

| Cigogne UCITS Credit Opportunities | 1.74% |

| Syquant Capital - Helium Selection | 1.59% |

| Candriam Bonds Credit Alpha | 1.41% |

| AXA WF Euro Credit Total Return | 1.18% |

Candriam Absolute Return Equity Market Neutral

|

0.81% |

| Pictet TR - Atlas Titan | 0.65% |

| Pictet TR - Atlas | 0.54% |

La finance comportementale comme outil de surperformance...

Par Julien Messias, Quantology Capital Management

Pilier 1 : Une approche par l'exploitation des biais comportementaux

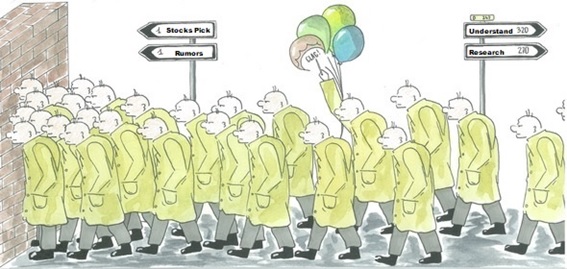

Les nombreux biais comportementaux des investisseurs créent des poches d'inefficience sur les marchés financiers. En effet, si on peut supposer que les marchés sont efficients d'un point de vue fondamental (il est impossible de battre le marché sur la seule base de l'information fondamentale, d'où la sous-performance récurrente du stock-picking), les erreurs cognitives, émotionnelles et d'imitation faussent le mécanisme de formation des prix.

Daniel Kahneman, dans son best-seller de 2011 "Thinking, Fast and Slow", se penche sur les processus de prises de décision, soulignant la bataille que se livrent le Système 1 - l'intuition – et le Système 2 - le cerveau rationnel, face à l'aléa, ce dans notre quotidien.

Or, quoi de plus aléatoire que les marchés financiers ?

Un tel constat incite à consacrer du temps et des équipes à la dissection du séquençage des choix des investisseurs - particuliers et surtout professionnels, afin de les rationaliser au maximum en laissant le moins possible cours à l'improvisation. Il s'agit d'éviter le si fameux et non moins contre-productif "je sens le marché".

De nombreuses études académiques mettent en avant la contribution négative à la performance de l’intervention humaine, en particulier durant les périodes de marché stressé : dans ce cadre, l’affect prend le dessus sur la raison et entraîne des prises de décisions sous-optimales.

Des règles simples à mettre en place permettent de corriger en partie ces effets :

- prendre du recul par rapport aux écrans afin d’éviter que l’opérateur ait son attention phagocytée par les couleurs rouges ou vertes qui clignotent. Restons loin des écrans !

- réhabiliter « l’art de ne rien faire » : ne pas agir sur le marché est un véritable acte de gestion, et s’abstenir dans certaines circonstances peut parfois permettre d’éviter des erreurs très coûteuses

- la performance est le seul élément qui n’est pas maîtrisable. Il s’agit de consacrer son énergie aux process ex-ante.

Pilier 2 : La supériorité de l’intelligence collective contre l’expertocratie

Le Massachusetts Institute of Technology (MIT) a créé dès 2006 un centre de recherche sur l’intelligence collective.

L’expérience du bœuf de Galton

Rappelons ici l’expérience réalisée par Sir Francis Galton en 1906, soit exactement un siècle avant. Le statisticien, pourtant défenseur des thèses eugénistes, s’est intéressé à l’estimation du poids (une fois évidé) d’un bœuf par une foule de près de 800 anonymes non-experts individuels et indépendants (qui ne s’influencent pas) dans une kermesse du Sud de l’Angleterre.

Non seulement la moyenne des estimations s’approche à 0.1% près de la vraie valeur de l’animal, mais le plus intéressant est qu’aucune estimation individuelle ne se rapproche plus de la vraie valeur que la moyenne de celles-ci.

La partie d’échecs de Kasparov

Autre exemple : la partie d’échecs jouée en 1999, entre Gary Kasparov et 50.000 amateurs qui constituaient une foule, dont la décision était prise à la majorité.

Point 1 : La partie a duré 62 coups, avec le 10ème qui est une innovation non-conventionnelle (déplacement de la reine noire en E6), jugée comme une hérésie sur le moment par les « experts » du domaine, mais qui est devenue une « remarquable nouveauté théorique » dixit Kasparov lui-même. Quel individu, aussi expert soit-il, serait en mesure de tenir en respect le mythique Kasparov durant autant de temps ?

Point 2 : Plus la partie avance, plus le nombre de pions diminue, plus la complexité baisse, et plus l’avantage de la foule s’estompe. En effet, la victoire de Kasparov se dessine très rapidement à partir du moment où il reste moins de 10 pions sur l’échiquier.

Application à la finance

Or, qu’y a-t-il de plus complexe, aléatoire et incertain que les marchés financiers ? Si on considère que la foule ou plutôt l’intelligence collective surperforme l’expert dans les situations les plus imprévisibles, l’application aux décisions d’investissement coule de source.

Chez Quantology Capital Management, l’idée n’est pas de chercher à comprendre les marchés financiers – ce qui est illusoire – mais de chercher à comprendre ce que la majorité des investisseurs pense comprendre des marchés financiers.

La devise choisie – « Pas de croyances, que des process » – est un étendard pour notre savoir-faire et notre façon de penser. Nous ne sommes pas rémunérés par nos clients pour avoir un avis, mais pour leur générer de la performance. Aujourd’hui, ils ont dans leur immense majorité l’inverse !

Par ailleurs, une étude d’Ivo Welch publiée en septembre 2020, professeur à UCLA montre que les investisseurs « amateurs » sur la plateforme de trading Robinhood® font en moyenne mieux que lesdits experts !

L’importance de l’ouverture d’esprit dans les choix de supports d’investissement

En résumé, l'investisseur final doit avoir une approche beaucoup plus critique du service rendu par son conseiller financier ou gérant attitré. Le changement de génération des clients augure d'une exigence accrue : fini les clients qui se laissent embobiner par les beaux immeubles, les beaux bureaux ou les beaux costumes qui sont autant d'artifices pour masquer les contre-performances de la gestion.

Les nouveaux investisseurs finaux sont plus connectés, plus exigeants et plus "zappeurs" que la génération qui les a précédés. Seule une ouverture d’esprit à des techniques de gestion originales, innovantes et surtout efficaces permettra de remettre la performance au centre des choix de support d’investissement.

La présence médiatique des gérants sur les plateaux de télévision ou la propension à écrire beaucoup de texte dans les reportings n’augure en rien des performances… au contraire, détrompez-vous !

Pour plus d’information sur la finance comportementale et Quantology CM, cliquez ici.

Un fonds qui offre une performance "solide" et "régulière" selon cette plateforme...

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 13 mai 2025

Cette star de la gestion d'actifs en France pendant 30 ans a bien changé...

Comment La Financière de l'Echiquier gère-t-elle deux poches aux styles distincts dans Echiquier Agressor ?

Publié le 13 mai 2025

Publié le 13 mai 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Dorval European Climate Initiative | 9.21% |

| R-co 4Change Net Zero Equity Euro | 8.90% |

| EdR SICAV Euro Sustainable Equity | 7.13% |

| Triodos Future Generations | 3.31% |

| DNCA Invest Beyond Semperosa | 2.05% |

| La Française Credit Innovation | 1.40% |

| Echiquier Positive Impact Europe | 1.17% |

| Equilibre Ecologique | 0.14% |

| Triodos Impact Mixed | -1.00% |

| BDL Transitions Megatrends | -1.89% |

| Triodos Global Equities Impact | -2.63% |

| Aesculape SRI | -9.07% |