| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8311.74 | -0.35% | +1.99% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.83% |

| Pictet TR - Sirius | 2.88% |

| ELEVA Absolute Return Dynamic | 2.79% |

| H2O Adagio | 2.43% |

| Pictet TR - Atlas | 1.91% |

| Candriam Absolute Return Equity Market Neutral | 1.37% |

| ELEVA Global Bonds Opportunities | 1.29% |

| AXA WF Euro Credit Total Return | 1.24% |

Syquant Capital - Helium Selection

|

1.16% |

| Alken Fund Absolute Return Europe | 1.08% |

| Schelcher Optimal Income | 1.07% |

| Sienna Performance Absolue Défensif | 0.96% |

| MacroSphere Global Fund | 0.81% |

DNCA Invest Alpha Bonds

|

0.81% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.38% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.55% |

| Jupiter Merian Global Equity Absolute Return | -1.17% |

Exane Pleiade

|

-1.67% |

| RAM European Market Neutral Equities | -2.08% |

Cette société de gestion est en route pour sa 2ème vie…

Emmanuel Laussinotte emmène ses associés Louis de Fels, Aurélia de la Malène, Adrien Blum et l’ensemble des 17 collaborateurs vers une deuxième vie en toute indépendance avec Gay Lussac Gestion, désormais le nouveau nom de la société.

Emmanuel Laussinotte a rappelé le parcours de la maison mère, aujourd’hui membre du S&P 500, qui capitalise 14 milliards $, gère 230 milliards $ et compte 900 milliards $ en dépôt.

Le PDG a aussi évoqué les réglementations américaines, européennes et françaises qui se conjuguaient pour rendre pesantes certaines parties du métier de la filiale française, sans favoriser la gestion. Ajoutons que la SGP avait aussi un profil atypique dans le groupe avec gestion collective, gestion privée et épargne salariale sous la même bannière. Les dirigeants sont convenus de reprendre de manière amicale la destinée de l’entité française en rachetant la participation de Raymond James.

Emmanuel Laussinotte et Aurélia de la Malène, directrice générale et responsable de la gestion privée, ont été inspirés par leur ancêtre direct Joseph Louis Gay-Lussac (1778-1850). Chimiste et physicien, inventeur de la loi éponyme sur la thermodynamique des gaz, « Gay-Lussac était européen, fervent défenseur du travail en équipe, pair de France et député, engagé dans la société » a précisé le dirigeant de la SGP.

« L’objectif est de créer une SGP pérenne, en organisant au fil de l’eau le partage et la transmission de l’actionnariat avec une vue de long terme », selon les propres termes d’Emmanuel Laussinotte.

« Être 100% entrepreneur est une superbe opportunité » pour Louis de Fels, directeur général et responsable de la gestion collective, qui a souligné le travail collectif derrière les performances de la SGP.

Une gamme robuste de fonds

- GLG Microcaps : +7,23 YTD ; +20,58% en 2020

- GLG Smallcaps : +5,51% YTD ; +8,82% en 2020

- GLG Green Impact : +3,16% YTD ; +14,77% en 2020

- GLG Europe Flex : +3,32 YTD ; +11,04% en 2020

La macroéconomie favorable à l’investissement actions

- Covid 19 : La résurgence de l’épidémie touche l’Europe et les Etats-Unis, tandis que le reste du monde se stabilise voire s’améliore, comme l’Inde dont les chiffres se sont inversés à la baisse.

- La vaccination nourrit les espoirs : Israël donne un exemple parlant avec 42% de la population vaccinée et des statistiques très favorables. La route est encore longue dans le reste du monde mais les perspectives sont encourageantes.

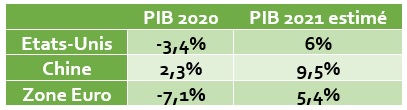

2020 a amplifié les écarts

La Chine a réalisé un PIB 2020 en croissance et démarre fort en 2021 :

Le policy mix est très favorable à la reprise mondiale

- La Fed et la BCE ont confirmé leurs politiques accommodantes avec des bilans en expansion de 5 000 milliards $ en 2021, après 8 000 milliards $ en 2020.

- Les conditions de crédit restent favorables, atténuant la préoccupation de l’endettement ;

- Les politiques budgétaires en soutien : le plan européen de 750 milliards € sera bientôt déployé en Europe tandis que le plan américain de 950 milliards $ pourrait être suivi de 1 000 milliards supplémentaires.

Valorisations élevées et justifiées

- Pour Louis de Fels, les 25% de révisions bénéficiaires du S&P 500 sont trop conservateurs. On devrait tabler sur 35%.

- Ainsi le multiple S&P500, actuellement à x25,4 sur les estimations 2021, se retrouverait à x23,5.

Rotation sectorielle : les smallcaps dans un « sweet spot »

Edwin Faure rappelle que « les petites capitalisations surperforment de 1% à 1,5% les grandes capitalisations à long terme ».

Avec des croissances de CA plus élevées, des managements entrepreneuriaux et souvent familiaux, et une performance boursière égale à celles des grandes capitalisations au cours des 3 années précédentes, cette classe d’actifs devrait surperformer en 2021 d’autant plus en période de reprise économique.

D’autres catalyseurs devraient se conjuguer :

- Le retour des OPA, dans la ligne de la dynamique du S2 2020,

- La valorisation attractive des small caps,

- Les flux entrants qui ont redémarré en fin d’année dernière,

- La décote de 15/20% par rapport aux multiples du Private Equity alors que les entreprises cotées offrent bien plus d’informations et d’historiques.

Les ingrédients réunis pour la poursuite de la hausse

Le déploiement des vaccins, les politiques monétaires et budgétaires favorables, les primes de risque attractives, en dépit de multiples exigeants, incitent à augmenter le poids des petites capitalisations.

Le scenario Gay-Lussac

GLG privilégie les actifs risqués, recommandent de jouer la rotation sectorielle par les petites capitalisations en restant plus sélectifs sur les secteurs qui ont bien performé en 2020 comme la technologie et les valeurs vertes.

Comment souscrire ?

- GLG Small Caps part A, 4 étoiles Morningstar, code FR0011759299 : référencé chez Alpheys, Cardif, AEP, Nortia et Generali.

- GLG Europe Flex part A, 5 étoiles Morningstar code FR0013280211, référencé chez Alpheys, Cardif et Generali.

- GLG Microcaps, 5 étoiles Morningstar, ayant atteint 100 M€ d’encours le 11 janvier 2021, est fermé aux nouvelles souscriptions.

Les investisseurs patients pourront garder GLG Microcaps sur leur radar : le fonds a déjà fermé dans le passé, pour rouvrir en septembre dernier.

Pour en savoir plus sur Gay-Lussac Gestion, cliquez ici.

Copyright H24 Finance. Tous droits réservés.

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.92% |

| M Climate Solutions | 6.77% |

| Echiquier Positive Impact Europe | 4.15% |

| Dorval European Climate Initiative | 3.53% |

| BDL Transitions Megatrends | 3.53% |

| EdR SICAV Euro Sustainable Equity | 3.47% |

| R-co 4Change Net Zero Equity Euro | 2.95% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Ecofi Smart Transition | 2.52% |

| Triodos Future Generations | 2.50% |

| Storebrand Global Solutions | 2.31% |

Palatine Europe Sustainable Employment

|

2.27% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.32% |