| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8273.84 | +0.43% | +1.53% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.34% |

| Pictet TR - Atlas | 1.67% |

| H2O Adagio | 1.49% |

| ELEVA Absolute Return Dynamic | 1.25% |

| Alken Fund Absolute Return Europe | 1.04% |

| AXA WF Euro Credit Total Return | 0.99% |

| ELEVA Global Bonds Opportunities | 0.96% |

Syquant Capital - Helium Selection

|

0.90% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.80% |

| Jupiter Merian Global Equity Absolute Return | 0.69% |

| Sienna Performance Absolue Défensif | 0.48% |

DNCA Invest Alpha Bonds

|

0.48% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Candriam Bonds Credit Alpha | 0.32% |

| BNP Paribas Global Absolute Return Bond | -0.20% |

| Fidelity Absolute Return Global Equity Fund | -0.23% |

Exane Pleiade

|

-0.45% |

| RAM European Market Neutral Equities | -0.56% |

| MacroSphere Global Fund | -2.10% |

Ce fonds est investi en obligations vénézuéliennes, zambiennes et irakiennes...

Â

Â

Â

Edmond de Rothschild AM : 3,7 milliards de collecte YTD

La conférence a tout d’abord été l’occasion de faire un point sur l’actualité d’Edmond de Rothschild AM à quelques semaines de la fin d’année.

La société de gestion enregistre 3,7 milliards d’euros de collecte nette depuis le début de l’année, même si cette collecte s’est concentrée sur « des produits à marges plus faibles » a souligné Michel Dinet, alors que les fonds actions ont connu une légère décollecte.

Sur un ton humoristique, Michel Dinet, a ainsi déclaré « Quand on se regarde, on se désole, mais quand on se compare, on se console ! ».

La consolation est d’autant plus grande que les actifs sous gestion s’élèvent désormais à environ 53 milliards d’euros chez Edmond de Rothschild AM.

En termes d’actualité, Michel Dinet a souligné les bonnes performances du fonds EdR Global Data (+18,98% YTD), qui a notamment accéléré sa progression depuis les élections américaines.

Â

Perspectives d’EdR sur les marchés de taux

C’est Kévin Thozet, product specialist des fonds EdR Fund Bond Allocation et EdR Fund Emerging Bonds, qui a présenté les convictions de la société de gestion sur les marchés obligataires.

Aux Etats-Unis, « La Fed devrait continuer de monter ses taux l’an prochain » a-t-il souligné. « Nous restons donc prudents sur les taux américains » de la catégorie investment grade. Le crédit high yield resterait une bonne opportunité grâce au redémarrage de la croissance, synonyme d’une diminution des risques de défauts et donc d’une potentielle baisse des taux à venir.

Les obligations européennes devraient quant à elles être encore soutenues l’an prochain par « Super Mario » dans un contexte où « les anticipations d’inflation restent toujours faibles ». Les gérants du fonds EdR Fund Bond Allocation vont jusqu’à détenir de la dette grecque dans l’espoir d’une amélioration de la situation économique du pays l’an prochain.

La dette bancaire subordonnée européenne, moins sécurisée que la dette bancaire classique et donc plus rémunératrice, représente quant à elle 13% du fonds EdR Fund Bond Allocation à l’heure actuelle, du fait qu’« Il n’y a pas de faiblesse sur le bilan des banques » a souligné le product specialist.

La société de gestion reste prudente en conservant une poche élevée de liquidités non investies à l’heure actuelle (35% de l’encours du fonds), ce qui servira à l’avenir à « saisir les opportunités » lorsque celles-ci se présenteront.

Â

Dette émergente : le pari du Venezuela et de l’Ukraine (!)

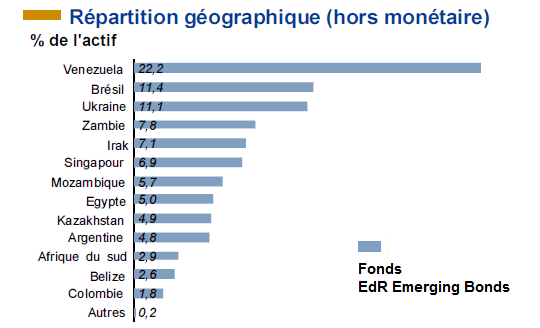

Sur la dette émergente, l’attrait des titres varie en fonction des pays, surtout depuis l’élection de Donald Trump, ce qui se reflète dans l’allocation géographique très particulière du fonds EdR Fund Emerging Bonds :

Â

Allocation géographique du fonds EdR Fund Emerging Bonds.

Â

Le très fort pari du fonds sur la dette vénézuélienne (22,2% du fonds) a été justifié par Kévin Thozet du fait que les obligations émises par le pays se traitent à seulement 55% du pair et offrent un rendement spectaculaire supérieur à 20% par an.

Même en cas de défaut de l’Etat vénézuélien, la décote appliquée sur le pair de ces obligations devrait être plus faible que celle actuellement anticipée par les investisseurs selon Edmond de Rothschild AM, qui réalise ici une prise de risque parfaitement assumée.

Le pari sur la dette ukrainienne, qui représente 11,1% du fonds Emerging Bond, est principalement justifié par les perspectives de reprise de la croissance en Ukraine après plusieurs années de récession suite à la guerre de Crimée débutée en février 2014. Même logique pour la dette brésilienne, qui pourrait bénéficier de l’apaisement des tensions socio-économiques au sein du pays.

On notera l’absence de dette mexicaine au sein du fonds, ainsi que la très faible exposition du fonds aux obligations des pays émergents asiatiques, quant à elle justifiée par la « méfiance vis-à -vis des économies trop directement liées à l’économie chinoise ».

Kévin Thozet a également souligné que l’ensemble des positions du fonds étaient couvertes en devises : une dégradation du bolivar vénézuélien n’aurait aucun impact sur les performances du fonds.

Â

Â

Pour en savoir plus sur les fonds d'Edmond de Rothschild AM, cliquez ici.

Â

Â

Â

Copyright H24 Finance. Tous droits réservés.

Les meilleurs fonds diversifiés pour investir en 2026....

Extrait du magazine Challenges de cette semaine.

Publié le 06 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 4.17% |

| BDL Transitions Megatrends | 3.05% |

| EdR SICAV Euro Sustainable Equity | 2.87% |

| Dorval European Climate Initiative | 2.63% |

| R-co 4Change Net Zero Equity Euro | 2.47% |

| Echiquier Positive Impact Europe | 1.65% |

| Ecofi Smart Transition | 1.63% |

| DNCA Invest Sustain Semperosa | 1.55% |

| Palatine Europe Sustainable Employment | 1.39% |

| Triodos Impact Mixed | 0.59% |

| Triodos Global Equities Impact | 0.51% |

| Triodos Future Generations | 0.44% |

| Storebrand Global Solutions | 0.28% |

| La Française Credit Innovation | 0.20% |