| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8273.84 | +0.43% | +1.53% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.34% |

| Pictet TR - Atlas | 1.67% |

| H2O Adagio | 1.49% |

| ELEVA Absolute Return Dynamic | 1.25% |

| Alken Fund Absolute Return Europe | 1.04% |

| ELEVA Global Bonds Opportunities | 0.96% |

| AXA WF Euro Credit Total Return | 0.93% |

Syquant Capital - Helium Selection

|

0.90% |

| Candriam Absolute Return Equity Market Neutral | 0.80% |

| Jupiter Merian Global Equity Absolute Return | 0.69% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.66% |

| Sienna Performance Absolue Défensif | 0.48% |

DNCA Invest Alpha Bonds

|

0.48% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Candriam Bonds Credit Alpha | 0.32% |

| BNP Paribas Global Absolute Return Bond | -0.20% |

| Fidelity Absolute Return Global Equity Fund | -0.31% |

Exane Pleiade

|

-0.45% |

| RAM European Market Neutral Equities | -0.56% |

| MacroSphere Global Fund | -2.10% |

2017, copié-collé de 1987 et du krach d’octobre ?

L’histoire est-elle vouée à se répéter ? Pour Eric Mijot, stratégiste et économiste chez Amundi, la situation dans laquelle se trouvent les marchés américains en 2017 ressemble à s’y méprendre à celle qui prévalait 30 ans plus tôt, en 1987, et qui s’était soldée par le célèbre krach du 19 octobre 1987 où le Dow Jones avait enregistré une chute de 22% en une seule séance.

La similarité entre les deux époques tient principalement au fait que les marchés actions américains continuent leur progression malgré des valorisations déjà très tendues, tout en faisant fi de la remontée des taux sur le marché obligataire, une situation a priori synonyme d’anomalie de marché.

« Selon notre approche, le marché américain serait entré en bulle l’an passé » affirme Eric Mijot, se basant sur un indicateur de PER retraité des effets de l’inflation. « Cette situation s’est déjà produite en octobre 1987 et en décembre 1996 quand Alan Greenspan avait caractérisé la hausse des actions d’exubérance irrationnelle. Cette alerte ne doit donc pas nous laisser indifférents ».

Plusieurs similarités avec 1987

Eric Mijot relève également d’autres similarités boursières entre les années 1987 et 2017.

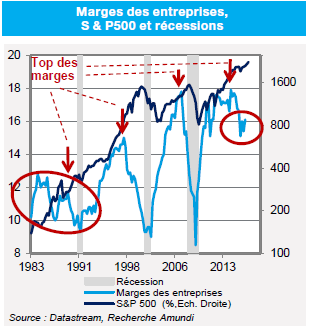

« Les marges des sociétés, qui avaient atteint un premier pic au troisième trimestre 2014 avant de faiblir, ont commencé à se reprendre de manière désormais assez nette. Ce schéma est le même que celui qui s’était produit lors du contre-choc pétrolier de 1986 qui avait abouti au krach de 1987. À l’époque les marges avaient rebondi sans atteindre le précédent pic. La récession est arrivée onze trimestres après le krach d’octobre 1987 et sept trimestres après le pic définitif des marges ».

De même, « Le marché américain continue de battre des records historiques alors que sa volatilité implicite a baissé (…). Remarquons en passant que cela avait déjà été le cas de février 1999 à octobre 2000 dans la dernière phase de la construction de la bulle ; scénario qui s’était également déjà produit avant le krach d’octobre 1987 ».

Pour l’économiste, « L’enseignement à en tirer est clair : même si une récession américaine est un scénario qui a disparu du radar pour les deux prochaines années, cela ne signifie pas, tant s’en faut, que le marché des actions n’est pas risqué ».

En somme, « Les marchés d’actions [américains] recèleraient un espoir de gain de cinq à dix pourcents, mais les investisseurs désireux d’en profiter auront au-dessus d’eux une épée de Damoclès d’un choc d’une vingtaine de pourcents » résume l’équipe de Recherche économique d’Amundi.

Vers une chute des marchés actions en octobre 2017 ?

L’actuel optimisme boursier aux Etats-Unis reposerait donc sur un équilibre précaire et des fondamentaux fragiles. « La question devient alors : pour combien de temps ? » s’interroge Eric Mijot.

Pour répondre à cette question, l’économiste observe que « La construction des trois précédentes bulles (1987, 2000, 2007) avait duré 12, 14 et 18 mois. Si on prend en compte le point bas de février 2016, lorsque les marchés d’actions se sont repris un mois après le retournement des prix du pétrole, cela nous conduirait à évoquer trois dates en 2017 : février, mai et octobre ».

De fait, le krach n’est pas survenu en février 2017, les investisseurs ayant toujours le sentiment, le mois dernier, que la croissance des profits aux Etats-Unis était devant eux.

« Le mois de mai pourrait être encore un peu trop juste car les discussions entre Donald Trump et le Congrès américain ne seront sans doute pas encore arrivées à terme, notamment en matière d’imposition, et les résultats des élections françaises pourraient même donner un coup de fouet aux actions » envisage l’économiste. « Mais il faut bien admettre que plus nous progresserons dans l’année, plus les risques d’un choc de marché grandiront et le chemin sera de plus en plus étroit ».

L’économiste s’inquiète donc pour la fin d’année : « Si les négociations avec le congrès tournent trop à l’avantage du programme initial de Donald Trump, l’effet inflationniste pourrait pousser les taux à des niveaux [éventuellement] supérieurs à 3% [et] faire éclater la bulle des actions », comme en 1987.

La situation est d’autant plus problématique que dans le scénario inverse, c’est-à-dire si les plans de relance de Donald Trump venaient à être contrecarrés par le Congrès, les marchés pourraient également connaître un douloureux réajustement : « Si l’impact de la relance déçoit, les profits espérés pourraient ne pas être au rendez-vous et les marchés pourraient être fortement déçus » termine l’économiste.

Rédigé par notre rédaction pour H24 Finance et Boursorama. Tous droits réservés.

Les meilleurs fonds diversifiés pour investir en 2026....

Extrait du magazine Challenges de cette semaine.

Publié le 06 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 4.17% |

| BDL Transitions Megatrends | 3.05% |

| EdR SICAV Euro Sustainable Equity | 2.87% |

| Dorval European Climate Initiative | 2.63% |

| R-co 4Change Net Zero Equity Euro | 2.47% |

| Palatine Europe Sustainable Employment | 1.86% |

| Echiquier Positive Impact Europe | 1.65% |

| Ecofi Smart Transition | 1.63% |

| DNCA Invest Sustain Semperosa | 1.55% |

| Triodos Impact Mixed | 0.59% |

| Triodos Global Equities Impact | 0.51% |

| Triodos Future Generations | 0.44% |

| Storebrand Global Solutions | 0.28% |

| La Française Credit Innovation | 0.20% |