| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8262.16 | +1.01% | +1.38% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.71% |

| ELEVA Absolute Return Dynamic | 3.48% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 2.00% |

| Pictet TR - Sirius | 1.95% |

| H2O Adagio | 1.88% |

| Pictet TR - Atlas | 1.84% |

| Alken Fund Absolute Return Europe | 1.53% |

| Jupiter Merian Global Equity Absolute Return | 1.14% |

Syquant Capital - Helium Selection

|

1.13% |

| AXA WF Euro Credit Total Return | 0.84% |

| ELEVA Global Bonds Opportunities | 0.81% |

| RAM European Market Neutral Equities | 0.63% |

| Sienna Performance Absolue Défensif | 0.50% |

| Cigogne UCITS Credit Opportunities | 0.46% |

DNCA Invest Alpha Bonds

|

0.46% |

| Candriam Absolute Return Equity Market Neutral | 0.45% |

Exane Pleiade

|

0.33% |

| Candriam Bonds Credit Alpha | 0.26% |

| BNP Paribas Global Absolute Return Bond | 0.01% |

| Fidelity Absolute Return Global Equity Fund | -0.16% |

| MacroSphere Global Fund | -1.48% |

La très politique note de Didier Saint-Georges, Carmignac Risk Managers...

Didier Saint-Georges, Membre du Comité d'Investissement de Carmignac Risk Managers

Depuis la victoire du Brexit au référendum britannique du 24 juin dernier, le marché actions anglais s'est apprécié de 20%. Depuis l'élection de Donald Trump à la présidence américaine, l'indice actions américain S&P 500 a gagné 9%. Devrait-on en conclure que, sans préjudice des objections sociétales, voire morales qui peuvent être émises à l'encontre des projets politiques populistes, le seul intérêt financier des épargnants commanderait de se réjouir des victoires populistes dans les urnes ? Nous ne le pensons pas.

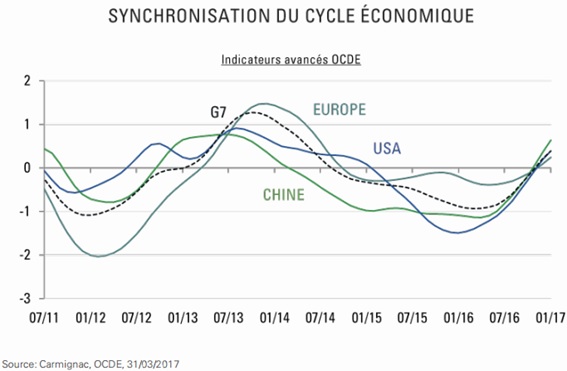

Nous sommes convaincus que le parcours boursier, enviable à ce jour, des places britannique et américaine doit bien moins aux vertus économiques des options choisies qu'au bénéfice heureux d'un cycle économique global en phase de reprise (l’indice actions des pays émergents s’inscrit en hausse de 16% depuis un an, l’indice Euro Stoxx en hausse de 18%, l’indice Nikkei de 17%). Il reflète également une victoire des espoirs immédiats suscités par des promesses de campagne sur une analyse à moyen terme des conséquences des politiques mises en œuvre.

Comme en Europe puis en Amérique latine au siècle dernier, le populisme passe par un appel direct « au peuple », rassemblant un leader charismatique et ses supporters dans un « nous » exclusif, contre tous les autres (« eux »), les ennemis, tour-à-tour médias, institutions, immigrants, Chine, Bruxelles, juges, oppositions, banques, riches, étrangers, etc... Le Tweet rageur à ses partisans est logiquement devenu l'instrument moderne de communication adapté pour un leader populiste. Le référendum est logiquement son expression démocratique favorite. Le thème fondateur du « nous » contre « eux » donne au populisme sa vigueur combative. Il illustre efficacement la « règle de minorité », par laquelle un groupe minoritaire peut néanmoins s'avérer capable par sa détermination de bousculer très profondément des majorités historiquement dominantes, mais démobilisées.

Si les dirigeants politiques « traditionnels » sont aujourd'hui bousculés, c'est d'abord qu'ils n'ont pas su apporter de réponse efficace à un mécontentement populaire réel, doublé d'un fort sentiment d'injustice. Le populisme se nourrit donc d'une réalité économique qu'il serait suicidaire d'ignorer. Mais il y apporte de mauvaises solutions, en présentant le nationalisme économique comme un remède efficace dans un monde interdépendant, en donnant la primauté à la protection sur la liberté, au conservatisme sur l'innovation, et en tournant le dos aux piliers du succès à long terme que sont la coopération, la diversité et le refus des réflexes claniques.

Après 2016, cette année sera de nouveau le théâtre de scrutins électoraux décisifs en Europe. Les choix politiques auront des conséquences pour les épargnants.

- « Brexit means Brexit »

Ce n'est pas faire injure à l'expression démocratique du peuple britannique qu’être lucide sur la fabrique du « Brexit » : la décision populaire s’est nourrie d’arguments politiques, dont le coût économique sera considérable pour la Grande-Bretagne. Même s'il faut espérer que les négociateurs européens ne profiteront pas d'un rapport de force soudainement très favorable pour faire payer de façon excessive la décision britannique, les négociations officielles de sortie entamée le 28 mars dernier seront très éprouvantes pour le Royaume-Uni. À la facture de quelque 60 milliards d'euros présentée par la Commission européenne au gouvernement britannique avant tout début de discussion, s'ajoutera la marche vers une dégradation inéluctable de l’accès à son premier partenaire commercial, sacrifice consenti sur l'autel de la promesse politique de souveraineté restaurée (« Take Back Control »).

Comment ne pas voir pourtant que tout accord commercial repose sur des contraintes mutuelles consenties, et que la Grande-Bretagne devra substituer à un accès privilégié au marché unique européen dans un cadre réglementaire harmonisé une multitude d’accords tout aussi contraignants qui devront être négociés un à un. La baisse de la livre Sterling de 16% depuis juin 2016 est une expression de la menace de destruction de richesse que représente à terme le Brexit pour la Grande-Bretagne. Ce que l’épargnant britannique a gagné sur son marché actions depuis neuf mois s’est déjà évaporé à 80% dans la dépréciation de sa monnaie. Cette dépréciation constitue aussi le spectre d’un renchérissement du coût de la vie pour la population britannique (le rythme d’inflation vient déjà de passer de 0,5% en juin 2016 à 2,3% en février dernier) et de la fuite d’emplois au-delà des barrières commerciales.

-

Donald Trump : Tweet et fin ?

L’ampleur du regain de confiance des consommateurs et des petites entreprises américaines à l’issue de l’élection de Donald Trump est spectaculaire. L’effet psychologique de promesses de baisses d’impôts, d’un assouplissement des contraintes réglementaires, de protections tarifaires et d’investissement public est puissant, et pourrait s’avérer en partie auto-réalisateur. C’est ce pari que reflète la forte surperformance boursière du secteur financier aux États-Unis depuis six mois (+24% contre +9% pour l’indice S&P500).

Néanmoins, ce pari est encore loin d’être gagné. Jusqu’à présent, la réelle embellie économique ne concerne que le secteur industriel, principalement en vertu de la reprise naturelle du cycle économique. Aucune traduction sensible d’un « choc de confiance » n’est visible à ce jour dans un renforcement effectif de la consommation, le taux d’endettement très élevé des particuliers (et du secteur privé en général) limitant en effet mécaniquement le potentiel d’accélération. Les marchés d’ailleurs commencent à envoyer un nouveau message, celui des limites aux promesses d’une campagne populiste. Le dollar s’affaiblit depuis le début de l’année, et le secteur technologique a repris la tête des performances sectorielles de l’indice S&P500.

Par ailleurs, les marchés actions émergents se sont appréciés de 12% depuis le début de l’année, démontrant leur défiance à l’égard des rapports de force menaçants que souhaiterait exercer Donald Trump. L’échec récent de ce dernier à faire aboutir sa promesse d’une abrogation de la loi Obama sur l’assurance maladie malgré une majorité républicaine au Congrès constitue un autre rappel à une réalité plus modeste : aboutir à des compromis majoritaires dans un paysage politique délibérément très polarisé sera difficile. Les promesses populistes peuvent faire accéder au pouvoir, mais se heurtent dans une démocratie représentative aux conséquences d’une société très clivée. Donald Trump doit désormais impérativement saisir sa deuxième chance, cette fois décisive pour sa crédibilité : faire voter la grande réforme fiscale promise. L’enjeu économique est encore supérieur à celui de la réforme de la santé, et sa difficulté à aboutir sera au moins égale.

La tentation de la Maison Blanche pourrait être de regrouper cette réforme avec le projet de relance de l’investissement public, afin de s’attirer quelque soutien démocrate au Congrès. Mais cet exercice d’équilibrisme s’annonce dans tous les cas périlleux et complexe. Privée d’économies sur les dépenses de santé, et confrontée aux critiques qui entourent déjà le fameux projet d’une « Border Adjustment Tax », la réforme fiscale tant attendue devra surmonter la question de son financement. Se présentera alors de nouveau l’extraordinaire difficulté de forger un consensus sur les conséquences d’engagements de campagne surabondants. La performance à long terme du marché actions américain tient pour beaucoup à la qualité de ses grandes entreprises de croissance et à son écosystème depuis longtemps favorable à l’innovation. Ces deux atouts ne gagneront en rien à la mise en œuvre de politiques protectionnistes et d’une augmentation des déséquilibres des finances publiques.

La montée d’un mécontentement profond dans les démocraties occidentales signale que la globalisation économique doit impérativement être apprivoisée. Mais dans sa critique du libre-échange, le populisme se fourvoie en concevant la croissance globale et les échanges économiques entre pays comme un jeu à somme nulle, dont il pense sortir gagnant par l’exercice d’un rapport de force. Les États-Unis peuvent peut-être prétendre imposer temporairement leur position de force favorable, encore qu’à l’égard de la Chine, cette ambition s’avère certainement vite présomptueuse.

Mais comment ne pas voir qu’aucun pays européen ne sortirait renforcé d’un mouvement vers l’isolement ? La France, au premier chef, a aujourd’hui besoin de partenaires étrangers pour acheter ses exportations et financer son déficit extérieur. Il serait particulièrement ironique que la tentation populiste s’impose en Europe au moment où le cycle économique devient enfin favorable, et où l’Allemagne et la France ont rarement été aussi proches de pouvoir conjuguer leurs efforts vers une convergence indispensable. Plus que jamais, les épargnants seraient bien avisés de se défier du risque politique, afin de pouvoir profiter des multiples opportunités de long terme.

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici

Publié le 04 février 2026

Publié le 04 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.22% |

| M Climate Solutions | 6.20% |

| Dorval European Climate Initiative | 4.04% |

| BDL Transitions Megatrends | 3.49% |

| EdR SICAV Euro Sustainable Equity | 2.82% |

| Ecofi Smart Transition | 2.82% |

| Palatine Europe Sustainable Employment | 2.80% |

| R-co 4Change Net Zero Equity Euro | 2.42% |

| Echiquier Positive Impact Europe | 1.39% |

| DNCA Invest Sustain Semperosa | 1.34% |

| Storebrand Global Solutions | 1.16% |

| Triodos Global Equities Impact | 0.86% |

| Triodos Impact Mixed | 0.63% |

| La Française Credit Innovation | 0.25% |

| Triodos Future Generations | -0.32% |