| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8211.99 | +0.68% | +11.3% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 12.04% |

| Jupiter Merian Global Equity Absolute Return | 9.75% |

| H2O Adagio | 8.17% |

| RAM European Market Neutral Equities | 7.27% |

| M&G (Lux) Episode Macro Fund | 7.03% |

| Sienna Performance Absolue Défensif | 6.63% |

| Fidelity Absolute Return Global Equity Fund | 6.44% |

| Pictet TR - Atlas | 6.40% |

| Syquant Capital - Helium Selection | 6.27% |

| BNP Paribas Global Absolute Return Bond | 5.42% |

DNCA Invest Alpha Bonds

|

4.99% |

| Cigogne UCITS Credit Opportunities | 4.30% |

| AXA WF Euro Credit Total Return | 3.94% |

| Exane Pleiade | 3.94% |

| Candriam Bonds Credit Alpha | 2.19% |

Candriam Absolute Return Equity Market Neutral

|

1.10% |

Carmignac : « 50 Nuances de noir »

Didier Saint-Georges

Notre lecture des marchés pour l’année qui s’ouvre est inchangée depuis la synthèse que nous en faisions dans notre Note de décembre dernier « 2019, ou l’aboutissement du télescopage ». Pour mémoire, elle rappelait que « le schéma de collision (entre les trois cycles économique, monétaire et politique) ne sera pas caduc parce que l’année calendaire aura changé ». Elle justifiait par conséquent la poursuite d’« une grande prudence de fond », tout en anticipant la survenance de forces de rappel variées « à ne pas manquer ».

En effet, les marchés ont coutume d’osciller largement autour des tendances, passant au gré d’humeurs souvent moutonnières de l’hésitation à l’exagération, ou du déni à l’espoir. De ce point de vue, ce début d’année donne un bon exemple de ce qu’une tendance de fond encore sombre, justifiée par des fondamentaux économiques et monétaires toujours en détérioration, peut receler de nuances dans son déroulement. De tels mouvements intermédiaires peuvent même s’avérer suffisamment importants pour qu’on s’en saisisse par une gestion active, à condition de ne pas perdre le cap de vue.

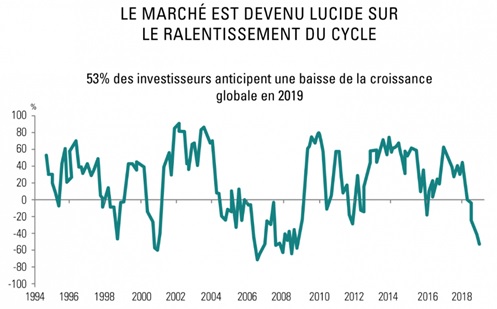

Le ralentissement économique global s’est synchronisé, et confirmé

En ce tout début d’année 2019, même les économistes les plus optimistes doivent finalement reconnaître que le phénomène de ralentissement cyclique s’est généralisé : l’indice PMI global de J.P. Morgan baissait en décembre de 0,5 point à 51,5, et toutes les grandes régions du monde contribuent à cette décélération. En effet, bien que restant élevé dans l’absolu, l’indice ISM manufacturier américain pour décembre chutait lourdement de 59,3 à 54,1, et le même indice pour l’activité de services baissait de 60,7 à 57,6. En Chine, en poursuivant sa baisse continue depuis un an pour finalement passer sous le niveau de 50 (49,7), l’indice PMI Markit-Caixin confirmait l’entrée des indicateurs d’activité manufacturière du pays en territoire récessif. Corrélativement, l’indice PMI manufacturier de l’Allemagne confirmait lui aussi sa décrue sur douze mois, finissant l’année à 51,5, après l’avoir commencée à 63,3. Cette tendance en Europe s’est confirmée en France, où les protestations des « gilets jaunes » contribuèrent à la chute du même indice manufacturier sous la barre des 50 (49,7), et en Italie, où l’indice PMI est demeuré en territoire récessif (49,2).

Source : 12/2018, % des sondés s’attendant à une économie plus forte. Sondage réalisé par BofA Merrill Lynch Global Fund Manager Survey.

Les politiques de relance disponibles sont très limitées

En Europe, on voit mal à court terme la Banque centrale européenne voler au secours de la croissance alors qu’elle vient tout juste de mettre fin à son programme d’achats d’actifs. Quant à la manne fiscale, ce ne sont clairement pas les plus ou moins importants dérapages désormais déjà attendus en Italie et en France qui en augmenteront la capacité.

En Chine, les marges de manœuvre des pouvoirs publics sont également limitées. Ces derniers ont certes déjà pris un certain nombre de mesures de soutien à l’activité, dont récemment une baisse sensible des taux de réserves obligatoires pour les banques. Mais les contraintes à davantage de stimulus sont devenues très importantes. En effet, la priorité affirmée aujourd’hui est de dégonfler la bulle du crédit (rappelons que le taux d’endettement du pays atteint aujourd’hui 270 % du PIB). De plus, la Chine ne présente plus d’excédent de sa balance courante. Par conséquent, un déséquilibre budgétaire excessif non seulement irait à l’encontre de la volonté stratégique de réduction des déséquilibres, mais mettrait aussi rapidement sa monnaie sous pression, ce qui injecterait immédiatement davantage d’acrimonie dans les négociations tarifaires avec l’Administration Trump.

Quant aux États-Unis, enfin, le blocage des discussions entre Donald Trump et la nouvelle majorité démocrate au Congrès mène déjà à une impasse sur le financement des simples dépenses de fonctionnement du gouvernement fédéral. Reste donc comme seul espoir l’assouplissement de la politique monétaire de la Fed.

La Fed peut-elle de nouveau relancer les marchés ?

Lors d’une interview le 4 janvier, le président de la Fed Jay Powell a surpris. Alors même que les chiffres de l’emploi aux États-Unis venaient d’envoyer le message d’une résilience spectaculaire de l’économie américaine, qui aurait logiquement justifié une posture confiante et inflexible, Powell infléchissait très sensiblement le discours qu’il tenait encore le 19 décembre. En particulier, au lieu de présenter la réduction du bilan de la Fed comme un processus sur des rails et non négociable, il ouvrait la possibilité d’en ajuster la cadence. Plus généralement, il évoquait l’incidence des risques des marchés sur son analyse de la politique monétaire appropriée. Il n’en fallait pas davantage pour que lesdits marchés y voient une analogie avec le début 2016, que d’ailleurs Powell n’a pas contestée, quand la Fed, confrontée au resserrement des conditions financières, lui-même alimenté par la faiblesse des marchés, avait finalement abaissé ses objectifs de resserrement monétaire, et contribué par là même à un fort rebond des marchés.

Si de plus ce retour à la « flexibilité » de la Fed face au comportement des marchés devait s’accompagner de quelques progrès prochains dans les discussions commerciales entre l’Administration Trump et la Chine, la forte baisse des marchés actions en fin d’année dernière pourrait bien faire place à un rebond d’une certaine ampleur. Rappelons à titre d’exemple que sur le seul dernier trimestre 2018, l’indice Euro Stoxx et l’indice américain S&P 500 ont perdu entre 12 % et 15 %.

Doit-on pour autant anticiper un retournement durable des marchés ?

D’abord, Jay Powell a évoqué la possibilité de faire preuve de flexibilité, mais ne s’y est pas engagé. D’ailleurs il n’a semblé nullement convaincu que la réduction du bilan de la Fed avait contribué à l’instabilité des marchés. Ensuite, les indicateurs économiques aux États-Unis, comme l’ISM, sont eux-mêmes sensibles à la direction des marchés. Si ces derniers rebondissent, ils contribueront à stabiliser les premiers, retirant de facto l’un des arguments pouvant justifier un assouplissement monétaire. Enfin, sur le tableau de bord de la Fed apparaît toujours une situation de plein emploi aux États-Unis et un rythme d’inflation de 2 % conforme aux objectifs statutaires, qui ne justifient pas aujourd’hui une quelconque « capitulation » de la politique monétaire. Dans le même temps, cette tension sur le marché du travail commence à rogner les marges des entreprises par la hausse graduelle des salaires, ce qui augure des perspectives de résultats décevants dans le contexte du ralentissement économique que nous évoquions.

En conclusion, la possibilité d’un rebond « technique » des marchés existe, et pourrait même selon les circonstances politiques des prochaines semaines prendre une ampleur qui mérite d’être jouée. Les valeurs cycliques de qualité, qui ont parfois vu leurs cours s’effondrer sur les derniers mois, présentent certainement la meilleure exposition à ces forces de rappel.

En revanche, les problématiques de fond ne sont pas résolues. 2019 s’ouvre sur la poursuite probable d’une révision en baisse des résultats estimés pour les entreprises, en Europe comme aux États-Unis. Au lieu des quelque +8 % de croissance des résultats encore attendus, il est plausible que la réalité soit plutôt une baisse absolue des résultats par rapport à 2018, par effritement des chiffres d’affaires et baisse des marges. Sur ce sujet, les résultats et commentaires bientôt disponibles pour le dernier trimestre 2018 offriront un éclairage utile. Dans le même temps, la Banque de réserve américaine n’est pas encore en situation de devoir renoncer à son objectif de normalisation monétaire, et la BCE est aujourd’hui largement démunie. Un tournant monétaire pourrait survenir au cours de l’année, mais nécessitera davantage de pression des marchés ou de l’économie réelle. Par conséquent, même s’il se confirme, le rebond qu’amorcent aujourd’hui les marchés ne devrait être que temporaire, et ne constitue pas encore une inflexion de la tendance entamée il y a bientôt un an. Il y aura lieu de savoir prendre ses profits sur ce sursaut.

Achevé de rédigé le 11/01/2018.

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici.

Votre agenda de la semaine...

Voici vos événements pour la semaine du 12 au 17 novembre 2025

Publié le 10 novembre 2025

Le label ISR se durcit… et si c’était une bonne nouvelle ?

H24 a échangé avec Mathias Dupré, Analyste ISR-ESG, à La Financière Responsable.

Publié le 10 novembre 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 13.81% |

| BDL Transitions Megatrends | 10.84% |

| Dorval European Climate Initiative | 10.61% |

| EdR SICAV Euro Sustainable Equity | 9.75% |

| Palatine Europe Sustainable Employment | 7.24% |

| La Française Credit Innovation | 4.19% |

| DNCA Invest Beyond Semperosa | 2.37% |

| Triodos Impact Mixed | 1.59% |

| Triodos Global Equities Impact | 1.23% |

| Aesculape SRI | -0.85% |

| Triodos Future Generations | -2.19% |

| Echiquier Positive Impact Europe | -4.20% |