| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8271.68 | +1.13% | +1.55% |

| Pour en savoir plus, cliquez sur un fonds | |

| ELEVA Absolute Return Dynamic | 3.31% |

| Pictet TR - Atlas Titan | 2.95% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 2.00% |

| H2O Adagio | 1.63% |

| Alken Fund Absolute Return Europe | 1.53% |

| Pictet TR - Sirius | 1.49% |

| Pictet TR - Atlas | 1.46% |

| Jupiter Merian Global Equity Absolute Return | 1.19% |

Syquant Capital - Helium Selection

|

1.13% |

| AXA WF Euro Credit Total Return | 0.84% |

| RAM European Market Neutral Equities | 0.63% |

| Candriam Absolute Return Equity Market Neutral | 0.61% |

| ELEVA Global Bonds Opportunities | 0.61% |

| Sienna Performance Absolue Défensif | 0.53% |

Exane Pleiade

|

0.53% |

| Cigogne UCITS Credit Opportunities | 0.46% |

DNCA Invest Alpha Bonds

|

0.46% |

| Candriam Bonds Credit Alpha | 0.25% |

| BNP Paribas Global Absolute Return Bond | 0.01% |

| Fidelity Absolute Return Global Equity Fund | -0.16% |

| MacroSphere Global Fund | -1.48% |

Carmignac : « 2019, ou l'aboutissement du télescopage »

Didier Saint-Georges

En ces dernières semaines de 2018, l’interprétation du comportement des marchés comme une collision entre les trois cycles économique, monétaire et politique ne devrait plus guère susciter de controverses (voir notre Note de décembre 2017 « Le Supplice des Cassandre », et plus récemment, en juillet, « Télescopage »).

Mais les marchés s’ajustent rarement de façon linéaire à un nouveau contexte. Ils peuvent demeurer d’abord dans le déni, comme en janvier dernier, pour ensuite corriger précipitamment, comme en février ou en octobre. Cela rend alors très malaisée l’exécution efficace d’une vision stratégique, fût-elle correcte, et 2018 restera de ce point de vue une année particulièrement décevante et frustrante pour la gestion.

L’analyse globale n’en demeure pas moins la condition nécessaire de l’anticipation des comportements de marché, et il est temps de l’étendre désormais à 2019. Le schéma de la collision ne sera pas caduc parce que l’année calendaire aura changé. En revanche, ses ramifications pour les marchés de taux, d’actions et de change devraient trouver des issues variées. Elles inspirent une grande prudence de fond, toutes classes d’actifs confondues, mais augurent de forces de rappel à ne pas manquer.

Comprendre les interactions entre normalisation monétaire et économie réelle

Souvenons-nous de la notion de « iatrogénie », empruntée au domaine médical, que nous introduisions dans une Carmignac’s Note de 2016, « Les Somnambules ». Elle désigne ces remèdes qui sauvent initialement le malade mais produisent inévitablement à terme des effets secondaires, qui à leur tour affectent la santé du patient. 2018 a inauguré le début des effets secondaires de longues années d’addiction des marchés à un coût de la dette subventionnée, c’est-à-dire la nécessité pour les Banques centrales de finalement infliger aux marchés un reflux dans l’océan de liquidités apportées.

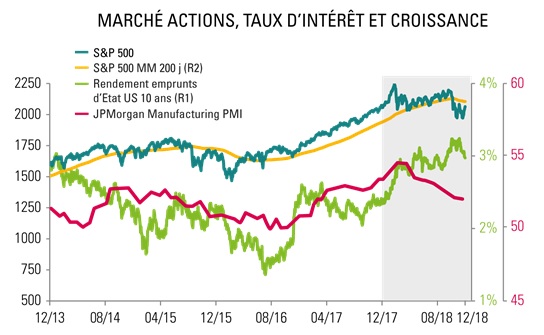

L’affermissement du dollar ou la remontée des taux entamée par la Banque de réserve américaine en font partie, et concentrent l’attention des observateurs. Mais ils ne constituent guère des phénomènes exceptionnels à ce stade du cycle. Un des principaux effets iatrogéniques réside plutôt dans la réduction du bilan de la Fed, après son gonflement d’environ 3 600 milliards depuis fin 2008. Les effets de 50 milliards de dollars de liquidités soustraits chaque mois au système financier sont aussi complexes, et probablement aussi sous-estimés, que l’étaient ceux qu’allaient provoquer des années de « quantitative easing » il y a dix ans.

L’année 2018 a ainsi déjà montré que cette réduction de la quantité de dollars disponibles, associée à la réforme fiscale de l’Administration Trump favorisant le rapatriement de capitaux, a littéralement siphonné vers les États-Unis les dollars détenus dans les pays émergents. Cet effet est responsable à lui seul d’une grande part de la forte correction des marchés actions et obligataires en Amérique latine et en Asie.

Plus globalement, la croissance et surtout le commerce mondial sont également très dépendants de la disponibilité de liquidités en dollars. La Fed est un peu la Banque centrale de la croissance mondiale. La Chine, logiquement, accuse déjà un ralentissement sensible de ses exportations, avant même que l’escalade protectionniste dont elle est l’objet aggrave éventuellement la collision, une fois passée la trêve conclue à Buenos Aires. Ce ralentissement s’ajoute à celui, plus structurel, de l’économie chinoise dû à son impératif de désendettement.

Les indicateurs de la croissance européenne, fortement arrimée au commerce mondial, se sont également retournés, et la rechute de la confiance des ménages en France ne fera rien pour ranimer la demande interne.

L’exception américaine elle-même montre de plus en plus de signes tangibles de vulnérabilité. Cette fragilité trouve sa première cause dans la rencontre entre la réduction du bilan de la Fed et l’explosion des besoins de financement du déficit fiscal de l’Administration Trump. Cet autre télescopage a fait passer les taux à dix ans américains de 2,4% en début d’année à des pics au-delà de 3,2% en octobre et novembre, poussant à la hausse les taux hypothécaires, et précipitant de ce fait le ralentissement de l’investissement résidentiel. Vient s’encastrer dans ce carambolage l’effet richesse sur la consommation, qui avait été l’une des courroies de transmission majeures de l’assouplissement quantitatif à l’économie réelle, et qui vacille sous l’effet des grincements de l’immobilier et des marchés actions. Enfin, l’investissement des entreprises américaines a calé au troisième trimestre, visiblement refroidi par les incertitudes liées aux tensions commerciales avec la Chine.

Source : Bloomberg, 30/11/2018

Le cycle économique global, en phase de ralentissement, rentre donc bien en collision avec cette normalisation monétaire qui l’affaiblit encore davantage.

Le cycle politique vient se greffer sur cette problématique. Du Brésil à l’Europe, de la Grande-Bretagne aux États-Unis souffle en effet un vent de contestation qui remet en cause la globalisation économique et le libre-échange, qui avaient soutenu depuis trente ans la croissance mondiale et les marges des groupes internationaux.

Dans le même temps, en Europe en particulier, la polarisation des opinions face à une offre politique traditionnelle souvent très fragmentée met sous pression les démocraties représentatives, de plus en plus court-circuitées par l’expression directe, propice aux confrontations, d’une gronde politique et sociale. Cette dernière oppose une résistance croissante à l’impératif de vertu budgétaire, doxa imposée depuis 2008. Cette rébellion, déjà actée aux États-Unis, s’étend aujourd’hui à l’Italie, et sera vraisemblablement l’une des ramifications des tensions sociales actuelles en France. Sur les marchés obligataires, elle favorise une pression haussière sur les taux d’intérêt souverains. Sur les marchés d’actions, elle préfigure, au moins en Europe, un rééquilibrage des politiques économiques en faveur des salariés, plutôt que du capital.

Les perspectives de marchés dans ce contexte

Avec la fin de la certitude du soutien monétaire a été inauguré logiquement en 2018 un cycle de moindre appétit pour le risque. La politique d’achats lourds et réguliers d’actifs financiers par les Banques centrales avait écrasé la volatilité des marchés et donc encouragé la prise de risque. Le retour à l’incertitude, voire à la certitude cette fois d’une décrue des liquidités disponibles, produit naturellement une remontée du coût du risque, et donc une baisse des multiples de valorisation des marchés d’actions, ainsi qu’un élargissement des spreads de crédit. 2019 s’ouvre sur la poursuite de cette dynamique.

Un des risques principaux pour les marchés d’actions, peut-être plus encore aux États-Unis qu’en Europe, est que la confirmation du ralentissement économique ait un effet sur les résultats des entreprises amplifié par le degré de levier financier accumulé depuis dix ans. De même sur le marché des obligations d’entreprises, l’augmentation cyclique des taux de défaut, associé à la hausse tendancielle des taux d’intérêt sans risques rend le compartiment « catégorie investissement » (« investment grade »), dont les rendements ne rémunèrent plus guère de risque de crédit, très vulnérable.

L’endettement public pourrait aussi exacerber l’enjeu d’un ralentissement économique pour les pays les plus fragiles. Ainsi, il est à craindre que les marchés et les agences de notation jugent sévèrement la soutenabilité du taux d’endettement de l’État italien si ce pays devait entrer en fort ralentissement. En revanche, la dérive des taux sur les traditionnelles dettes souveraines refuges devrait être limitée par les tensions confirmées sur le coût du risque.

Arrivera un moment où les Banques centrales devront hisser le drapeau blanc, et renoncer à la poursuite de leurs normalisations monétaires. À cette échéance, la perspective du retour à une politique de reflation bénéficiera aux actifs risqués, et certainement d’abord aux marchés émergents, avides de liquidités.

Cette issue est plausible en 2019. Mais elle est difficilement concevable sans un fort durcissement préalable des conditions financières, qui puisse forcer la main des Banques centrales. Un tel durcissement pourrait être provoqué par une correction excessive des marchés, qui fournirait alors à la faveur d’une capitulation générale des points d’entrée attrayants. D’ici là, une poursuite du scénario de télescopage devrait se poursuivre, entrecoupé de périodes d’apaisement. Vigilance donc, et opportunisme, sur fond de grande prudence pour 2019.

Achevé de rédigé le 06/12/2018.

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici.

Publié le 04 février 2026

Publié le 04 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.22% |

| M Climate Solutions | 5.04% |

| Dorval European Climate Initiative | 4.58% |

| BDL Transitions Megatrends | 3.49% |

| EdR SICAV Euro Sustainable Equity | 3.00% |

| Ecofi Smart Transition | 2.82% |

| Palatine Europe Sustainable Employment | 2.80% |

| R-co 4Change Net Zero Equity Euro | 2.69% |

| Echiquier Positive Impact Europe | 1.39% |

| DNCA Invest Sustain Semperosa | 1.34% |

| Storebrand Global Solutions | 1.16% |

| Triodos Global Equities Impact | 0.86% |

| Triodos Impact Mixed | 0.63% |

| La Française Credit Innovation | 0.25% |

| Triodos Future Generations | -0.32% |