| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8273.84 | +0.43% | +1.53% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.34% |

| Pictet TR - Atlas | 1.67% |

| H2O Adagio | 1.49% |

| ELEVA Absolute Return Dynamic | 1.25% |

| Alken Fund Absolute Return Europe | 1.04% |

| ELEVA Global Bonds Opportunities | 0.96% |

| AXA WF Euro Credit Total Return | 0.93% |

Syquant Capital - Helium Selection

|

0.90% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.80% |

| Jupiter Merian Global Equity Absolute Return | 0.69% |

| Sienna Performance Absolue Défensif | 0.48% |

DNCA Invest Alpha Bonds

|

0.48% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Candriam Bonds Credit Alpha | 0.32% |

| BNP Paribas Global Absolute Return Bond | -0.20% |

| Fidelity Absolute Return Global Equity Fund | -0.23% |

Exane Pleiade

|

-0.45% |

| RAM European Market Neutral Equities | -0.56% |

| MacroSphere Global Fund | -2.10% |

Carmignac Risk Managers : « What Else ? »

Didier Saint-Georges, Membre du Comité d'Investissement de Carmignac Risk Managers

Les élections françaises s’étant gardées d'asséner le coup de grâce à la construction européenne, les marchés financiers devraient pouvoir afficher quelques temps encore une certaine exubérance. En effet, aux liquidités toujours abondantes (plus de 1000 milliards de dollars de « Quantitative easing » encore apportés globalement depuis le début de l'année), s'ajoute un cycle économique global en expansion modérée, un dollar faible, des taux d'intérêt toujours bas, et un prix du pétrole stabilisé.

Que demander de plus ?

Cette conjonction favorable des conditions de marchés profite largement depuis le début de l'année aux grandes valeurs de croissance globale. Dans cette catégorie, les acteurs technologiques dominants s'accaparent plus que jamais la part du lion grâce à des résultats encore très solides au premier trimestre.Le cycle économique se diffusant progressivement, les marchés européens et surtout, émergents font largement jeu égal depuis le début de l’année avec l'indice américain S&P 500.

Quant aux marchés obligataires, ils progressent aussi de nouveau, en moyenne de 4%, grâce à des banques centrales rassurées par la tempérance continue des indicateurs d'inflation.

Sur ce chemin pavé de bonnes inflexions, il faut se réjouir du retour de la primauté de l'économie sur les marchés. Mais à l'orée du second semestre, il est peut être aussi utile de rafraichir notre compréhension du phénomène de réflexivité toujours à l'œuvre entre l'économique et le politique (voir notre Note de mars), ainsi que notre perception de la dynamique des marchés aux niveaux actuels.

Jusqu'ici tout va bien...

A ce jour, les analystes peuvent ancrer dans le réel le relèvement régulier de leurs estimations des résultats d'entreprises pour 2017.

Au premier trimestre, les entreprises japonaises ont décroché la timbale en affichant des résultats en progression de +28% par rapport à l'année précédente, suivies des entreprises européennes (+23%), et américaines (+14%). Fait notable, la hausse des chiffres d'affaires a aussi été solide, témoignant d'une croissance en volume accompagnée d'une fermeté des prix retrouvée. Sur ce critère du niveau d'activité, c'est d'ailleurs l'Europe qui a mené le train (+10%), suivie des Etats-Unis (+8%) et du Japon (+4%). Forts de ce très bon début d’année, les analystes en moyenne attendent désormais pour 2017 des résultats en hausse de 15% en zone euro, 13% au Japon, et 10% aux Etats-Unis.

Les résultats d'entreprises au second trimestre devraient continuer de bénéficier de l'amélioration des fondamentaux économiques. Et la zone euro devrait de nouveau faire particulièrement bonne figure : la confiance des consommateurs dans la région, telle que calculée par la Commission européenne, a atteint en mai son plus haut niveau depuis juillet 2007.

Et cette vague d'optimisme n'a commencé à se former qu'à l'automne dernier. Elle devrait par conséquent avoir encore de beaux mois devant elle. D'autant que la locomotive allemande demeure puissante, avec un indice IFO du sentiment des entreprises qui culmine aujourd'hui à son maximum depuis la réunification de 1991.

C'est en portant son regard au-delà des tous prochains mois qu’on distingue quelques freins à l'euphorie générale.

Réflexivité

Pour l'instant, les vainqueurs des scrutins électoraux des douze derniers mois peuvent se vanter non seulement de leur victoire, mais aussi de leur bonne étoile. De Londres à Washington et de Paris à Séoul, les nouveaux dirigeants ont l'heur de débuter leur mandat en profitant d'un vent arrière économique inespéré. Et, comme on l'a vu, l'économie prime pour les investisseurs.

Toutefois, on ne saurait ignorer le processus de « réflexivité », à l'œuvre entre politique et économie, c’est-à-dire l’émergence d’interactions en boucles entre causes et conséquences. La faiblesse de la croissance économique globale depuis la sortie de la grande crise financière, le contraste entre cette médiocrité et la progression spectaculaire des indices boursiers depuis 2009, l'impuissance des politiques à réduire les inégalités sociales entre simples salariés et bénéficiaires de cette inflation des actifs financiers dopés au « Quantitative easing », toutes ces sources profondes de mécontentement ont provoqué des ruptures politiques majeures. En retour, ces ruptures auront des conséquences économiques, que les marchés refléteront

Ainsi aux Etats-Unis, la politique économique du Président Trump risque au final d'être moins disruptive que celle trompétée par le candidat. Les contraintes budgétaires, l'indiscipline (heureuse peut-être) de la majorité républicaine au Congrès, les imbroglios judiciaires, risquent bien d'avoir raison du grandiose projet de réforme fiscale qui avait fait saliver les marchés jusqu'en fin d'année 2016 et relever le cours du dollar. Le cycle économique américain devra probablement se résigner bientôt à subir son vieillissement naturel.

A contrario, le « Brexit », lui, aura bien lieu. Et en respectant à la lettre le choix politique exprimé par les citoyens britanniques en juin 2016, la sortie de l'Union Européenne risque d'infléchir considérablement la trajectoire économique du Royaume-Uni (voir notre Note d’avril). Le rythme d'inflation, alimenté par l’affaiblissement de la livre sterling, a déjà atteint 2,5% en moyenne sur mars et avril, précipitant la décrue des salaires réels au rythme le plus rapide depuis 2014. Sur le mois d'avril, cette ponction sur le pouvoir d'achat s'est traduite dans des ventes au détail décevantes. La croissance de l'économie britannique est déjà en net ralentissement au premier trimestre (+0,3% contre + 0,7% au dernier trimestre 2016). La monnaie britannique risque de demeurer la variable d’ajustement principale d’une économie qui affiche un fort déficit courant et que l’incertitude du Brexit rendra de plus en plus difficile à financer.

En revanche en zone euro, les électeurs français n'ont pas cédé aux sirènes des solutions magiques. La possibilité d'un cycle de réformes créatrices de valeur s'est donc renforcée, même si leur mise en œuvre sera difficile. La volonté d'une convergence des trajectoires économiques entre France et Allemagne est également une avancée majeure pour la survie politique de la construction européenne, via davantage de fédéralisme. Cette perspective pourrait élever la zone euro au statut d’alternative crédible aux Etats-Unis comme région économique sûre et en croissance. Mais ce rééquilibrage, qui serait d’importance historique, ne pourra présenter de signaux concrets, au mieux, qu'après les élections de septembre outre-Rhin.

Fragilité accrue des marchés

Il y a un peu plus d’un an, les indicateurs économiques globaux, le prix des matières premières et l’inflation amorçaient leur rebond. La Chine en particulier lançait tout juste son plan de relance économique par le crédit. Aujourd’hui, se pose la question de la prochaine phase du cycle.

La Chine a commencé à resserrer le rythme de croissance des prêts bancaires. Plus globalement, la question du durcissement des conditions financières toujours extrêmement accommodantes va refaire surface, maintenant qu’elle ne peut plus guère être escamotée par l'aléa politique. Si la croissance nominale globale (croissance en volume plus inflation) continue son ascension, fût-elle modérée, les banques centrales devront alors accélérer la normalisation de leurs politiques monétaires au second semestre, opposant ainsi un frein à la valorisation des actifs financiers. La Fed s'y emploiera, et la Banque centrale chinoise aussi. La BCE devra quant à elle clarifier ses intentions.

Les secteurs cycliques, qui ont beaucoup progressé, ne sont pas les seuls exposés à cette perspective : les valeurs technologiques ont affiché une performance qui les a portées sur des niveaux de primes par rapport à la moyenne du marché qu'on n'avait précédemment connu qu'à l'époque de la bulle TMT de l'année 2000.

Les valorisations des marchés ne constituent en elles-mêmes qu'un constat, et non pas un facteur déclenchant d'inversion de tendances. Mais ce constat est bien un facteur de fragilité. Il renforce le potentiel de sur-réaction à des chocs externes ou des déceptions, plausibles au second semestre.

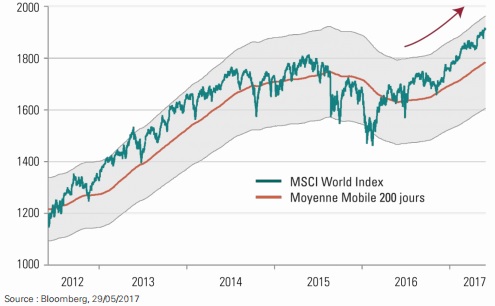

En conclusion, le retour de la primauté de l'économie sur les marchés renforce la légitimité de l'analyse fondamentale. Celle-ci nous rappelle aujourd'hui que les marchés progressent depuis un an sur la base d'un cycle économique global, nourri par la relance chinoise, l'espoir de politiques économiques expansionnistes et des régimes monétaires très favorables. Elle nous rappelle du même coup que les cycles ne sont pas éternels, et qu'il faut désormais scruter avec beaucoup de vigilance les signaux d'inflexion.

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici

Les meilleurs fonds diversifiés pour investir en 2026....

Extrait du magazine Challenges de cette semaine.

Publié le 06 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 4.17% |

| BDL Transitions Megatrends | 3.05% |

| EdR SICAV Euro Sustainable Equity | 2.87% |

| Dorval European Climate Initiative | 2.63% |

| R-co 4Change Net Zero Equity Euro | 2.47% |

| Palatine Europe Sustainable Employment | 1.86% |

| Echiquier Positive Impact Europe | 1.65% |

| Ecofi Smart Transition | 1.63% |

| DNCA Invest Sustain Semperosa | 1.55% |

| Triodos Impact Mixed | 0.59% |

| Triodos Global Equities Impact | 0.51% |

| Triodos Future Generations | 0.44% |

| Storebrand Global Solutions | 0.28% |

| La Française Credit Innovation | 0.20% |