| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7886.69 | +0.42% | +6.86% |

| Pour en savoir plus, cliquez sur un fonds | |

| Jupiter Merian Global Equity Absolute Return | 7.02% |

| RAM European Market Neutral Equities | 6.86% |

| H2O Adagio | 5.58% |

| BNP Paribas Global Absolute Return Bond | 3.95% |

| Sienna Performance Absolue Défensif | 3.65% |

| M&G (Lux) Episode Macro Fund | 2.77% |

| Fidelity Absolute Return Global Equity Fund | 2.46% |

| Syquant Capital - Helium Selection | 2.43% |

| Exane Pleiade | 2.29% |

| Cigogne UCITS Credit Opportunities | 2.26% |

DNCA Invest Alpha Bonds

|

1.97% |

| AXA WF Euro Credit Total Return | 1.50% |

| Candriam Bonds Credit Alpha | 1.35% |

| Pictet TR - Atlas Titan | 1.26% |

Candriam Absolute Return Equity Market Neutral

|

1.11% |

| Pictet TR - Atlas | 0.84% |

Le fonds que vous avez sélectionné est-il toujours conforme à votre préconisation ?

Par Michel Dinet (Directeur du Développement) et Florent Segala, CFA (Responsable du contrôle des risques) chez Richelieu Gestion

Rappel : le calcul du SRRI

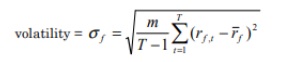

Cet indicateur est établi en mesurant la volatilité d’un fonds sur 5 ans (260 semaines) et donne une mesure historique du risque auquel les investissements de l’épargnant sont exposés. Afin de rendre accessible ce calcul d’écart type annualisé dont la formule, donnée par l’ESMA, est la suivante…

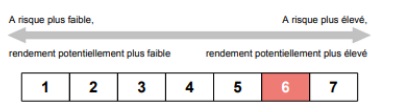

….une échelle de risque comprise entre 1 et 7 est affichée dans le DICI :

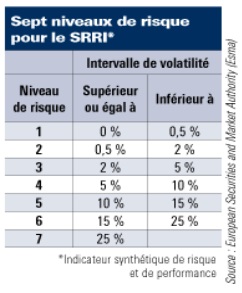

Chaque niveau correspond à un intervalle de volatilité

En théorie, en prenant une mesure hebdomadaire, et sur une durée aussi longue (de 5 ans), on obtient très peu de changement de régime de volatilité et une stabilité de l’indicateur, permettant ainsi à l’épargnant de s’orienter et à son conseiller de lui fournir un produit en phase avec son aversion au risque.

Le conseiller rassure même sa hiérarchie et sa compliance en faisant cette recherche d’adéquation. Tout va pour le mieux…

La modification de régime de risque

Lorsque la volatilité sur 5 ans franchit une borne de l’intervalle actuel de volatilité et que ce changement persiste pendant 16 semaines consécutives, alors le DICI doit être modifié en conséquence.

Entre le 13 mars et le 3 juillet 2020 (16 semaines !), la crise sanitaire, économique et financière de la COVID a fait exploser les volatilités sur tous les segments de marché (de l’obligataire aux actions) et une pléthore de fonds, après avoir baissé, sont ainsi devenus plus risqués selon le critère retenu par le régulateur…

Vous devez donc surveiller qui passe de SRRI 2 à 3, de 3 à 4 et ainsi de suite…

Pour mémoire, un SRRI 2 signifie une volatilité calculée entre 0.5% et 2%. Un SRRI 3 de 2% à 5%…

Nombre de fonds classifiés dans ces deux catégories pourraient donc changer de classement. Et certains OPC patrimoniaux et flexibles censés promouvoir une gestion réactive vont brusquement changer de catégorie.

Chez Richelieu Gestion, nous réalisons également tout ce travail nécessaire de conformité pour les fonds actions qui passent globalement de 5 à 6 (soit une volatilité au-dessus de 15%), et qui étaient déjà intégrés dans des profils dynamiques.

Si nous projetons ce même travail vers des profils clients « prudents » ou « équilibrés », les chantiers sont encore plus importants… et le risque de mise en responsabilité plus grand.

Pour Richelieu Harmonies, fonds d’allocation d’actifs qui illustre les convictions de gestion de Richelieu Gestion, l’approche de la recherche de performance se fait aussi par la gestion du risque qui est un des principaux moteurs de création de valeur. Richelieu Harmonies a non seulement gardé un intervalle de volatilité inchangé mais aussi un drawdown très acceptable au regard de sa catégorie ou de son indice de référence. Il reste dans son univers de SRRI 4 et ne vous contraindra pas à revenir vers vos clients…

Nous vous incitons à la plus grande vigilance sur les « navires amiraux » de très gros acteurs passant allègrement de catégorie 4 à 5 et nous ne serions pas surpris de trouver quelques élus qui rejoindront une catégorie 4 (au moins 5% de volatilité) en venant de la catégorie 2 (moins de 2%).

Soyez vigilants vis-à-vis de vos clients, il se pourrait bien que les promoteurs des actifs qui ne vous sont pas encore confiés n’aient pas une réactivité d’information aussi pertinente que la vôtre !

Pour en savoir plus sur les fonds Richelieu Gestion, cliquez ici.

Consolidation de l'industrie : cette étude casse les idées reçues...

Morningstar a publié un rapport axé sur les 100 plus grandes sociétés de gestion d'Europe.

Publié le 21 mai 2025

Cette stratégie ultra flexible a doublé son exposition aux actions...

H24 a échangé avec Loïc Bécue, gérant gestion diversifiée et allocation d'actifs, actifs cotés, chez Sienna IM.

Publié le 21 mai 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Dorval European Climate Initiative | 13.01% |

| R-co 4Change Net Zero Equity Euro | 12.71% |

| EdR SICAV Euro Sustainable Equity | 10.22% |

| DNCA Invest Beyond Semperosa | 4.17% |

| Triodos Future Generations | 4.15% |

| Echiquier Positive Impact Europe | 3.73% |

| BDL Transitions Megatrends | 3.06% |

| Equilibre Ecologique | 1.82% |

| La Française Credit Innovation | 1.67% |

| Triodos Impact Mixed | 0.00% |

| Triodos Global Equities Impact | -1.16% |

| Aesculape SRI | -7.11% |