| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7929.53 | -0.8% | -2.88% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.91% |

| Pictet TR - Sirius | 3.40% |

| Candriam Absolute Return Equity Market Neutral | 3.08% |

| Pictet TR - Atlas | 1.98% |

| RAM European Market Neutral Equities | 1.92% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.89% |

| Sapienta Absolu | 1.27% |

| H2O Adagio | 1.12% |

Syquant Capital - Helium Selection

|

1.05% |

| Schelcher Optimal Income | 0.79% |

| Cigogne UCITS Credit Opportunities | 0.69% |

DNCA Invest Alpha Bonds

|

0.66% |

BDL Durandal

|

0.64% |

| ELEVA Global Bonds Opportunities | 0.51% |

| Candriam Bonds Credit Alpha | 0.47% |

| AXA WF Euro Credit Total Return | 0.38% |

| Sienna Performance Absolue Défensif | 0.13% |

| BNP Paribas Global Absolute Return Bond | -0.03% |

| Alken Fund Absolute Return Europe | -0.05% |

| ELEVA Absolute Return Dynamic | -0.92% |

| Jupiter Merian Global Equity Absolute Return | -1.51% |

Exane Pleiade

|

-2.42% |

| Fidelity Absolute Return Global Equity Fund | -3.27% |

| MacroSphere Global Fund | -3.36% |

Carmignac : « L’implacable réalité du cycle économique »...

Kevin Thozet

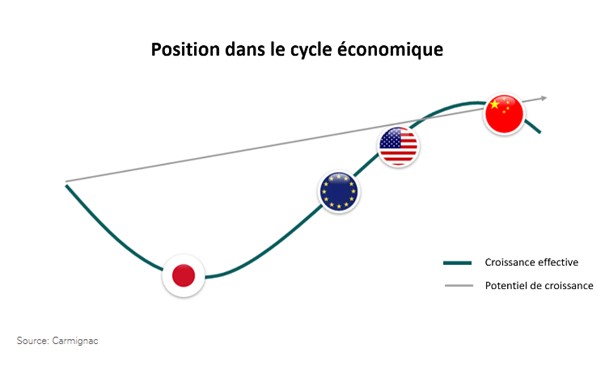

Depuis près d’un an, les marchés financiers ont bénéficié d'une reprise sous stéroïdes tant sur le plan monétaire que budgétaire. Cette situation a pu laisser planer le doute sur la possibilité de voir certaines économies, notamment américaine, s’échapper de la force de rappel que constitue le cycle économique à grand renfort de dépenses budgétaires et de soutien monétaire prétendument inconditionnel.

Mais à mesure que le cycle avance, une fois que la reprise de la croissance ne constitue plus le principal enjeu, que les mesures exceptionnelles ont permis de ramener l’économie sur une trajectoire plus engageante, les banques centrales se font, elles, moins présentes. Elles se focalisent davantage sur la stabilité des prix et celle du système financier que sur la croissance. En parallèle, nombre de mesures – ou d’annonces – de soutien budgétaire se font moins prégnantes dans un contexte où le consensus politique et économique sur la trajectoire à suivre est moins évident, la croissance économique étant de plus en plus autonome. Bref, la réalité du cycle économique reprend ses droits vis-à-vis des mesures d’urgence qui ont été mises en place pour faire face à la crise.

Cela n’est pas sans soulever de nombreuses questions ; ce d’autant plus au regard de l’importance prise par les mesures de soutien dans ce cycle si particulier. Que se passe-t-il quand les stimulants disparaissent tant sur le plan monétaire que budgétaire ? Quid lorsque les marchés retrouvent un environnement plus « normal » ? Le risque est-il de les voir chuter ? Sont-ils rattrapés par la gravité ? Ou reprennent-ils la trajectoire qu’ils ont tendance à suivre sur le long terme ?

Nous l’avons souligné de nombreuses fois ces derniers mois, les États-Unis font, une nouvelle fois, figure de modèle dans le pendant et l’après de cette crise.

Vers le point d’inflexion dans la politique monétaire

Campant sur son scénario de base selon lequel la poussée d’inflation est transitoire mais reconnaissant que le risque de voir cette dernière plus persistante qu’initialement envisagé était bien réel, la Réserve Fédérale (Fed) a fait évoluer sa communication et a durci sa position ; laissant présager un ralentissement du rythme des achats d’actifs dans les mois qui viennent – possiblement dès cet automne si les publications économiques restent bien orientées.

Ce changement de braquet devrait être très progressif et la perspective de voir la banque centrale américaine retrouver le chemin d’une politique monétaire plus conventionnelle visiblement rassure, comme semble en attester la réaction des marchés. Les taux d’intérêt des maturités les plus courtes – les plus sensibles aux anticipations des évolutions de politique monétaire – sont remontés. Et dans le même temps les taux d’intérêt les plus longs – qui tendent à refléter davantage des anticipations de croissance à long terme – ne montent pas, voire sont à des niveaux inférieurs à ceux qui prévalaient avant ce changement de ton. Cela explique également la bonne tenue des actifs dits « risqués ».

M. Jerome Powell, le président de la Fed, signale qu’il est aussi là pour veiller à ne pas se laisser déborder par l’inflation. Ainsi les perspectives de voir l’économie américaine sortir de la trajectoire que constitue le cycle économique classique s’éloignent quelque peu. L’erreur de politique monétaire – surchauffe ou au contraire durcissement brutal – n’est pas l’interprétation du marché ; pour autant, cela pourrait faire remonter quelques problèmes à la surface.

D’une part, maintenant que les anticipations d’inflation se sont redressées, l’attention se porte de plus en plus sur le marché de l’emploi. Et cette dépendance accrue vis-à-vis de publications économiques tend à être une source de volatilité – ces publications étant elles-mêmes volatiles, sujettes à révision et à des ajustements saisonniers d’autant plus hasardeux que ce cycle économique est singulier.

Le risque est de voir la Fed contrainte de remonter ses taux directeurs dans un contexte de marché de l’emploi particulièrement vigoureux, alors même que le système financier ne peut se le permettre – du fait d’un endettement considérablement élevé qui le rend extrêmement sensible aux niveaux des taux d’intérêt. C’est tout le paradoxe du monde dans lequel nous évoluons, une poussée inflationniste (nourrie par une hausse des salaires et/ou de l’immobilier) pourrait se transformer en un choc déflationniste in fine ; du fait du dégonflement des bulles spéculatives induites par des politiques excessivement favorables. Aussi le chemin que va devoir emprunter M. Powell est-il éminemment sinueux et donc sujet aux potentiels faux pas de politiques monétaires, d’autant plus que l’économie croît très fortement.

Le cycle économique avance : il convient d’être d'autant plus attentif à la vigueur de la croissance

D’autre part, quand bien même il peut sembler lointain, ce durcissement à venir de la politique monétaire (et donc des conditions financières) induit à terme une croissance économique moins vigoureuse ; c’est bien la finalité de ce changement de direction. Toute action induit une réaction, il convient donc de bien l’intégrer.

Et si les États-Unis tendent à être le marché leader, ce phénomène n’est pas isolé. Comme nous l’indiquions le mois dernier, d’autres banques centrales des pays dits « développés » commencent également à préparer les marchés à ce changement de ton. Il en va de même pour certaines économies dites « émergentes » où ce virage a déjà été amorcé et/ou dans lesquelles les investisseurs anticipent déjà un durcissement des politiques monétaires dans les mois à venir.

Les banques centrales semblent, pour l’instant, très bien négocier ce virage sans que ce durcissement des conditions financières ne vienne peser sur le marché. Mais si l’abondance de liquidités est bénéfique aux actifs cycliques et aux stratégies de portage, leur retrait tend en revanche à être synonyme de conditions moins favorables pour les marchés financiers. Aussi convient-il de commencer à se préparer dès à présent à un retrait progressif des liquidités, quand bien même il sera très graduel, et à un environnement de politiques monétaires moins généreuses.

Des largesses budgétaires qui s’essoufflent

Le cycle économique est également tributaire de la politique économique des gouvernements. Il ne devrait pas se retourner brutalement. Les trimestres à venir devraient voir les économies américaines et européennes enregistrer une croissance à deux chiffres en rythme annualisé – notamment portées par la consommation des ménages, le commerce mondial et la reprise du tourisme. Du fait de sa position plus avancée dans le cycle, l’économie chinoise évolue déjà à un rythme atténué ; et sans intervention des autorités, la croissance devrait être inférieure à son potentiel d’ici la fin de l’année en Chine. Une situation qui aura également des conséquences pour l’économie européenne particulièrement sensible à la croissance chinoise.

On ne s’attend pas à ce que la deuxième partie de l’année 2021 soit caractérisée par une contraction budgétaire, mais le temps du retrait progressif des mesures exceptionnelles qui prévalent depuis dix-huit mois viendra également. Et si elles ont permis de préserver de nombreux emplois et de prévenir une crise de solvabilité, elles ont également été synonymes d’une baisse du nombre de défauts par rapport à une année « normale », c’est assez exceptionnel pour être souligné ! Aussi peut-on s’attendre à ce que le retrait de ces lignes de survie s’accompagne d’une recrudescence des défaillances d’entreprises à terme. Là encore la réalité du cycle économique risque de nous rattraper – prêchant pour une sélectivité forte sur les marchés du crédit.

En parallèle, les ambitions budgétaires de l’administration Biden devront, selon toute vraisemblance, être revues à la baisse, d’autant plus dans un contexte de négociations difficiles compte tenu de la majorité fragile dont « bénéficie » le parti démocrate. Aussi le risque est-il bien de voir une impulsion budgétaire moindre qu’initialement anticipé cette année, et de voir cette expansion évoluer vers une contraction budgétaire dès l’année prochaine.

Adapter les portefeuilles à cette perspective de moindre soutien monétaire et budgétaire

Le cycle économique progresse. S’aventurer à prévoir son point haut est toujours un exercice délicat, mais lors des cycles précédents, c’est bien le retrait des liquidités des banques centrales qui a marqué le début du retournement. Pour le moment, le virage monétaire semble bien négocié, les marchés anticipent désormais une hausse de taux directeurs à compter de novembre 2022, venant peser davantage sur les espoirs de voir une croissance durablement plus vigoureuse à terme, et donc sur les taux longs également. Aussi les mois qui viennent pourraient voir une moindre volatilité sur les marchés obligataires. Nous y avons tactiquement neutralisé nos positions vendeuses et nous nous attendons à voir ce mouvement d’aplatissement de courbe des taux perdurer du fait de l’ambivalence de la fonction de réaction de la Fed.

Cette phase du cycle économique et cet environnement tendent à être particulièrement avantageux pour les valeurs dont les trajectoires de croissance bénéficiaire sont plus autonomes, moins dépendantes du cycle économique. Elles constituent la colonne vertébrale de nos investissements.

Achevé de rédigé le 12/07/2021

Pour en savoir plus sur les fonds Carmignac Risk Managers, cliquez ici.

La présidente de l'AMF tire la sonnette d’alarme...

En 2025, les femmes sont deux fois moins nombreuses que les hommes à investir.

Publié le 09 mars 2026

Publié le 09 mars 2026

Parorama des fonds gérés ou co-gérés par des femmes...

Journée internationale des droits des femmes : H24 met en lumière quelques fonds pilotés par des GÉRANTES.

Publié le 09 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.22% |

| M Climate Solutions | 5.11% |

| Dorval European Climate Initiative | 1.78% |

| Storebrand Global Solutions | 1.32% |

| Echiquier Positive Impact Europe | 1.08% |

| BDL Transitions Megatrends | 0.15% |

| Triodos Impact Mixed | -0.05% |

| La Française Credit Innovation | -0.15% |

| Triodos Global Equities Impact | -0.33% |

| EdR SICAV Euro Sustainable Equity | -0.87% |

| Triodos Future Generations | -0.93% |

Palatine Europe Sustainable Employment

|

-1.44% |

| DNCA Invest Sustain Semperosa | -2.56% |

| Ecofi Smart Transition | -2.61% |

| R-co 4Change Net Zero Equity Euro | -3.54% |