| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8603.44 | -0.2% | +5.54% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 5.17% |

| ELEVA Absolute Return Dynamic | 4.19% |

| Pictet TR - Sirius | 3.51% |

| Pictet TR - Atlas | 2.57% |

| Candriam Absolute Return Equity Market Neutral | 2.53% |

| H2O Adagio | 2.37% |

| Sapienta Absolu | 1.49% |

| AXA WF Euro Credit Total Return | 1.46% |

Syquant Capital - Helium Selection

|

1.45% |

BDL Durandal

|

1.34% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.26% |

| ELEVA Global Bonds Opportunities | 1.19% |

| Alken Fund Absolute Return Europe | 1.19% |

DNCA Invest Alpha Bonds

|

1.19% |

| Schelcher Optimal Income | 1.07% |

| Sienna Performance Absolue Défensif | 0.91% |

| RAM European Market Neutral Equities | 0.78% |

| Cigogne UCITS Credit Opportunities | 0.68% |

| Candriam Bonds Credit Alpha | 0.52% |

| Jupiter Merian Global Equity Absolute Return | 0.28% |

| BNP Paribas Global Absolute Return Bond | 0.09% |

| Fidelity Absolute Return Global Equity Fund | -0.94% |

| MacroSphere Global Fund | -0.96% |

Exane Pleiade

|

-2.73% |

Tout nu dans l'océan...

Tout nu dans l’océan

Il est difficile de réaliser à quel point l’extrême abondance de liquidités pourvues quasiment sans limites par les banques centrales a remodelé le système financier. Au fur et à mesure que ces dernières vont s’extraire de l’impasse monétaire dans laquelle elles se sont engouffrées, les dommages causés aux portefeuilles traditionnels risquent de s’avérer considérables.

Ce resserrement de la politique monétaire s’explique par le retour brutal de l’inflation. Les banques centrales relèvent leurs taux d’intérêt à court terme à un rythme soutenu. À cela s’ajoute un danger supplémentaire pour des marchés déjà fragilisés : le resserrement quantitatif (QT).

Les principales banques centrales réduisent actuellement la taille de leurs bilans –de 95 milliards de dollars par mois pour la Réserve fédérale américaine (la Fed) à partir de septembre. Les investisseurs devront donc absorber un risque de sensibilité aux taux beaucoup plus important qu’ils ne l’ont fait récemment, le résultat étant une hausse des taux d’intérêt à long terme.

Sur des marchés qui croyaient dur comme fer que les taux d’intérêt allaient rester « bas pour longtemps », il n’est pas surprenant que les actifs dit « risqués » aient été touchés. Mais un autre phénomène s’ajoute à cela : en réduisant la taille de son bilan, la Fed va également drainer les liquidités du système bancaire.

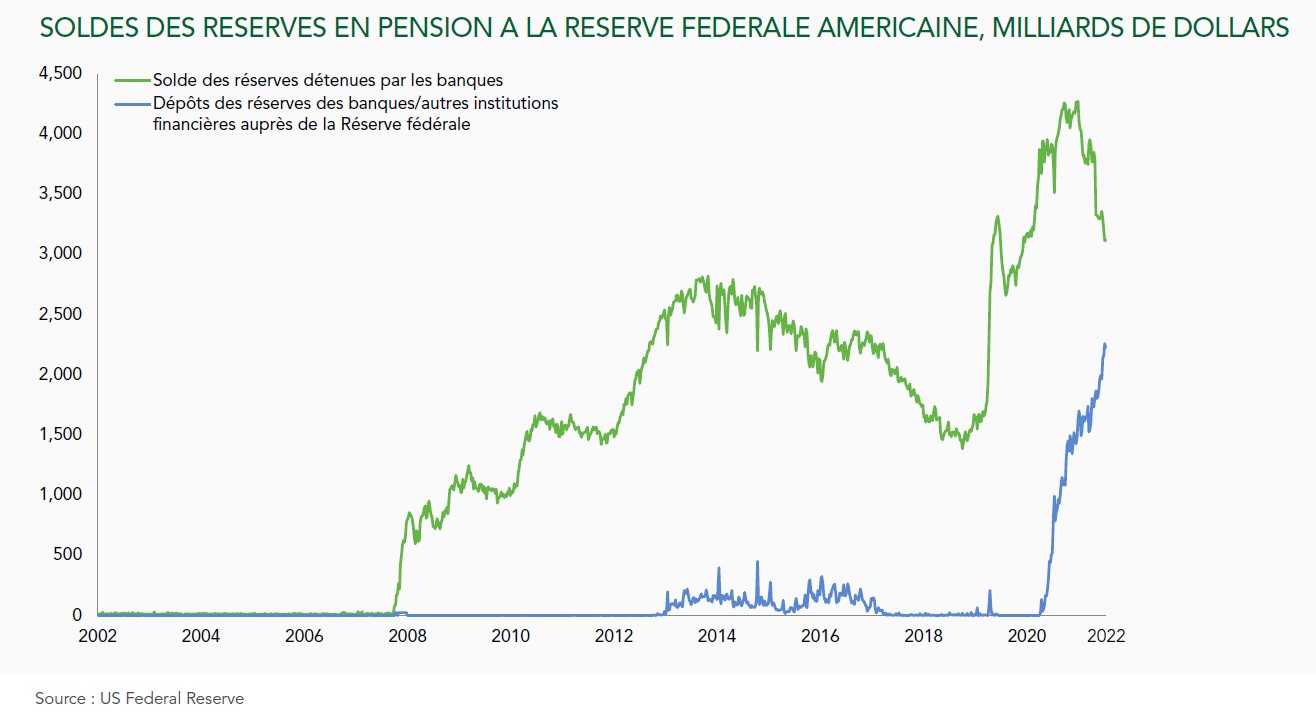

Cela peut s’avérer sans conséquence dans un premier temps : les réserves des banques commerciales auprès de la Fed sont encore supérieures à 3 000 milliards de dollars mais chutent déjà rapidement et pourraient bientôt atteindre un point critique où le rôle de fournisseur de liquidités des dealers serait compromis. Nous avions déjà rencontré cette situation au second semestre 2018. À l’époque, le danger inflationniste était absent et la Fed pouvait faire brusquement machine arrière.

Cette fois-ci, la Fed n’a d’autre choix que de garder le pied sur le frein.

Personne ne sait où se trouve réellement le bord de la falaise, pas même la Fed. Il y a quatre ans, elle a sous-estimé le niveau nettement plus élevé de réserves avec lequel les banques voulaient opérer, compte tenu de l’environnement réglementaire beaucoup plus strict.

Aujourd’hui, la Fed est toujours dans le brouillard.

Mais ce n’est pas tout car une autre force puissante draine, par ailleurs, les liquidités bancaires – il s’agit ironiquement, d’une création de la Fed elle-même : le mécanisme de « reverse repo » (RRP). Ce mécanisme permet aux intermédiaires de placer des fonds « over night » auprès de la Fed, en bénéficiant de la garantie du Trésor américain. Cette partie de l’architecture des paiements, par ailleurs inoffensif, est importante car elle permet aux institutions financières hors banques d’accéder au bilan de la Fed, notamment au secteur des fonds communs de placement du marché monétaire (FMM), qui représente 4 500 milliards de dollars. Plus de 2,2 trillions de dollars de fonds sont maintenant déposées à la Fed chaque soir via le RRP, dont la grande majorité proviennent du secteur des FMM.

L’utilisation du RRP par les FMM draine mécaniquement les réserves du système bancaire, ce qui nous rapproche plus rapidement du point critique de liquidité que si le QT agissait seul. On ne sait toutefois pas dans quelle mesure, mais la demande d’accès au RRP augmente (voir le graphique) et ce phénomène devrait se poursuivre. Lorsque les taux d’intérêt augmentent, les investisseurs en liquidités se tournent vers les FMM, car ceux-ci augmentent leur rémunération plus rapidement que les banques. A mesure que les fonds investis dans les FMM augmentent, l’intérêt de placer ces fonds dans le RRP de la Fed grandit également.

Cette dynamique pourrait se révéler cruciale au cours des six à douze prochains mois. 2018 nous a appris qu’une pénurie de réserves bancaires pouvait déclencher une dislocation financière. En 2022-2023 et compte tenu de la poursuite résolue de la Fed en faveur d’une politique monétaire restrictive, nous pourrions découvrir à quel point cette dislocation pourrait s’avérer redoutable et généralisée sur des marchés qui ont été gonflés par plus d’une décennie de largesses monétaires. Comme l’a fait remarquer Warren Buffett, « ce n’est que lorsque la mer se retire que l’on découvre qui se baigne tout nu ». Avec l’assèchement imminent des liquidités, de nombreux actifs – et même des investisseurs – pourraient bientôt se retrouver totalement déboisés.

Publié le 26 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 9.14% |

| Regnan Sustainable Water & Waste | 8.59% |

| Echiquier Positive Impact Europe | 7.25% |

| Dorval European Climate Initiative | 6.35% |

| EdR SICAV Euro Sustainable Equity | 5.20% |

| Ecofi Smart Transition | 5.15% |

Palatine Europe Sustainable Employment

|

4.96% |

| R-co 4Change Net Zero Equity Euro | 4.45% |

| DNCA Invest Sustain Semperosa | 4.33% |

| BDL Transitions Megatrends | 4.29% |

| Triodos Global Equities Impact | 2.99% |

| Storebrand Global Solutions | 2.96% |

| Triodos Future Generations | 2.58% |

| Triodos Impact Mixed | 2.10% |

| La Française Credit Innovation | 0.52% |