| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7694.44 | +0.89% | +4.25% |

| Pour en savoir plus, cliquez sur un fonds | |

| RAM European Market Neutral Equities | 6.39% |

| M&G (Lux) Episode Macro Fund | 5.01% |

| H2O Adagio | 4.98% |

| Jupiter Merian Global Equity Absolute Return | 4.69% |

| BNP Paribas Global Absolute Return Bond | 3.58% |

| Sienna Performance Absolue Défensif | 2.84% |

| Exane Pleiade | 2.37% |

| Fidelity Absolute Return Global Equity Fund | 1.95% |

DNCA Invest Alpha Bonds

|

1.81% |

| Cigogne UCITS Credit Opportunities | 1.74% |

| Candriam Bonds Credit Alpha | 1.45% |

| Syquant Capital - Helium Selection | 1.43% |

| AXA WF Euro Credit Total Return | 1.16% |

| Pictet TR - Atlas Titan | 0.65% |

| Pictet TR - Atlas | 0.51% |

Candriam Absolute Return Equity Market Neutral

|

0.28% |

Une décote encore ÉNORME…

Nicolas Strippe, responsable du développement distribution pour les régions Sud-Est et Île-de-France a animé le point trimestriel sur la Value avec Marc Renaud, président de Mandarine Gestion et responsable de la gestion de Mandarine Valeur, fonds d’actions européennes de toutes capitalisations, labellisé ISR et SFDR 8.

H24 vous en propose un résumé...

Mandarine Gestion en chiffres

|

Le renouveau de la Value ?

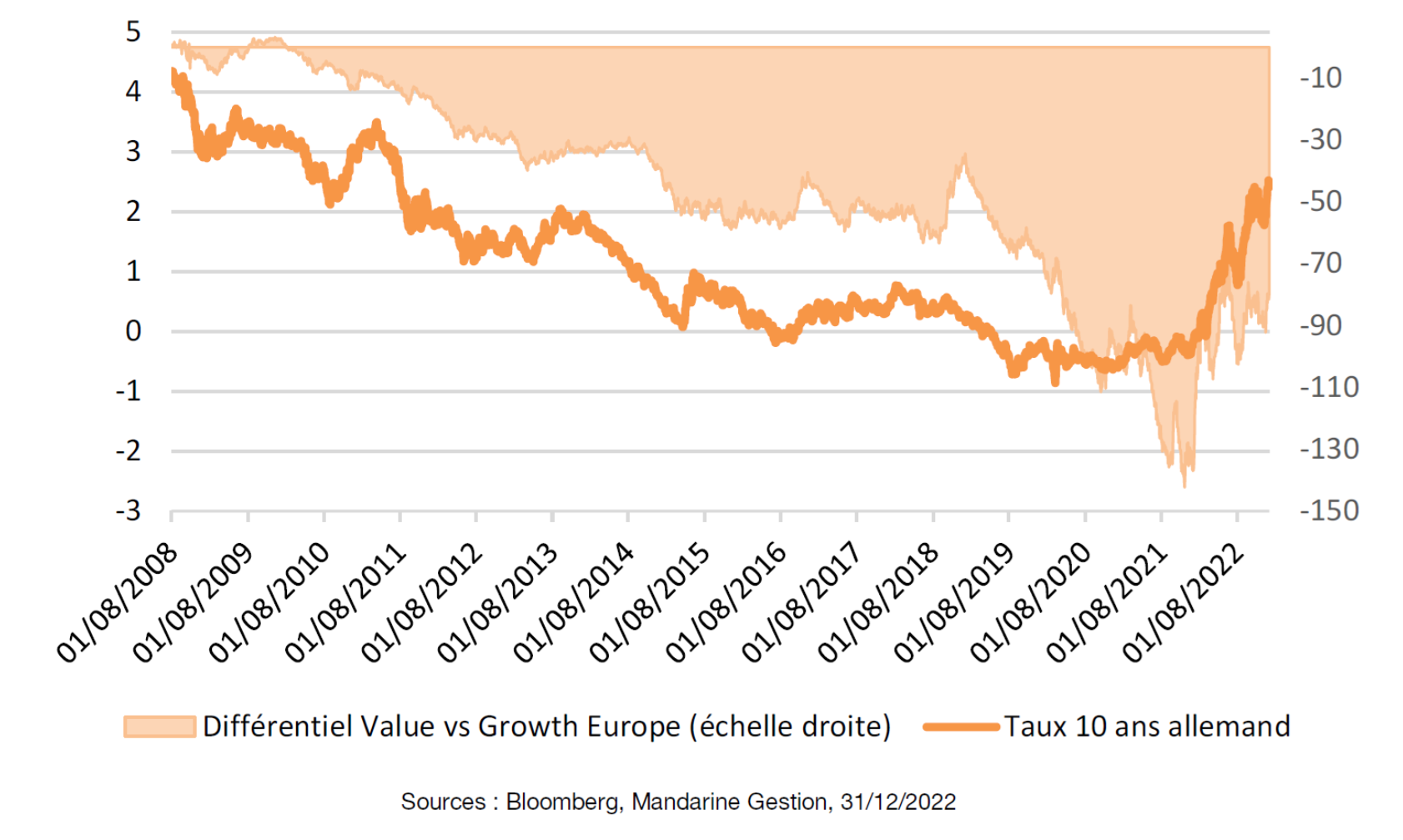

Pour Marc Renaud, « Le millésime 2022 a été excellent parce que le style Value avait besoin d’un environnement de taux plus normal ». La remontée des taux longs l’an dernier a donc naturellement favorisé les titres décotés.

La performance relative de la Value corrélée aux taux de long terme

« Le rebond de la Value est logique » pour le gérant. Les investisseurs se sont retrouvés dans l’incertitude lors de l’invasion de l’Ukraine qui a été suivie de tensions sur les prix de l’énergie et des matières premières. Aujourd’hui, les pics d’inflation sont derrière nous. De nouveau, les investisseurs se retrouvent confiants dans leur scenario sur les taux de court terme.

Le rebond de la value s’est fait de façon désagréable l’an dernier

Pour de nombreux investisseurs, la Value permettait juste de moins perdre. Pour ceux-là, ce sont les valeurs de croissance qui étaient trop chères. « Pas seulement » affirme Marc Renaud « mais il faut du temps aux marchés pour se départir d’un cycle long et super puissant de performance de la croissance. »

Pour le marché, si tout se passe bien, l’inflation va retourner à 3% - 4% et les taux longs ne devraient pas remonter. C’est l’hypothèse qui a soutenu le violent rebond en fin d’année dernière.

Mais pour Marc Renaud, « rien ne justifierait que les taux longs restent inférieurs à l’inflation ». Historiquement, c’est ce qu’on a observé sur périodes longues. « Au fil du temps, les taux longs devraient se stabiliser à 200 pbs au-dessus soient 5% à 7% ». Aie, ça ce n’est pas au programme !

« Je comprends que la bourse regarde à 6-12 mois mais elle est aussi émotive. On va se faire secouer lors des publications des résultats trimestriels ». Le gérant-fondateur cite sa rencontre avec un grand équipementier automobile. Ces entreprises ont des contrats d’approvisionnement à long terme assortis de clauses d’indexation des prix SAUF sur les salaires. Or, les productions qu’ils confient aux pays émergents subissent de fortes augmentations de salaires. Cet équipementier s’attend à de fortes dégradations de marge.

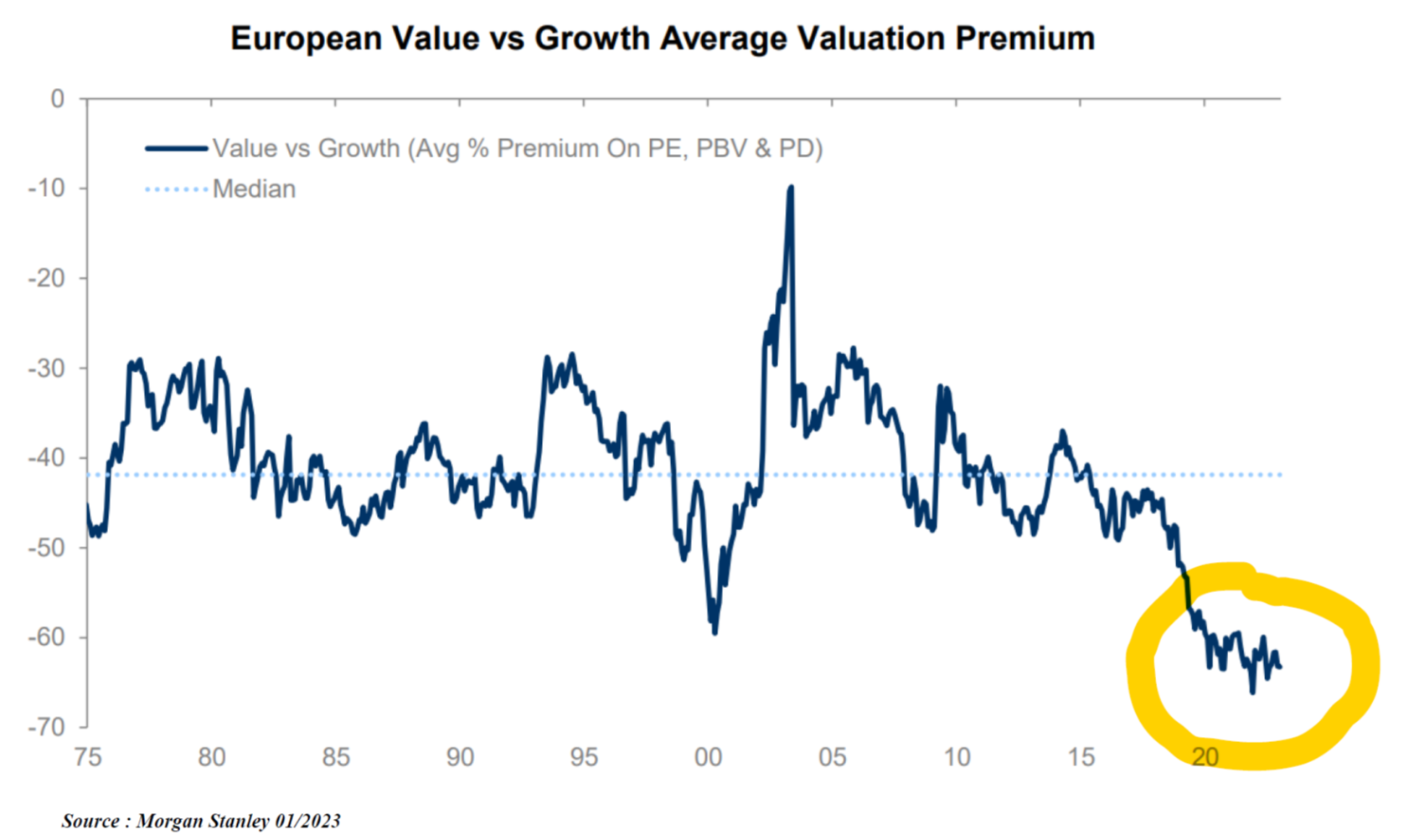

Le rattrapage de la value seulement partiel – le potentiel reste intact

Valorisation relative de la value versus croissance depuis 1975 en Europe…

Positionnement du portefeuille au 12 janvier 2023

« Ce n’est pas un portefeuille qui cherche à profiter d’un fort rebond cyclique »

-

50 lignes

-

18% dans les banques (qui profitent de la hausse des taux), 10% énergie, 11% consommation cyclique ?

-

45% dans les dix premières lignes : Anheuser-Busch, Essity Aktiebolag (consommables à base de papier - couches, mouchoirs), TotalEnergies, BNP Paribas, Banco Santander, Imerys, Bouygues, Ebro Foods, Lloyds Banking et Beiersdorf (un L’Oréal allemand)

-

35% dans les Small et mid caps contre 23% en juin dernier

En somme, un portefeuille nettement moins offensif qu’à la fin 2021 hormis le niveau d’exposition aux banques.

Principaux mouvements :

-

Augmentation de la pondération Royaume-Uni (mais encore sous pondéré) avec Johnson Matthey, Britvic, Rotork et Unilever

-

Augmentation des expositions aux émergents avec BBVA, Prudential, Duerr et Autoliv

La surpondération bancaire est en ligne avec les prévisions des banquiers qui estiment que la hausse des taux de crédit compensera largement les défauts. A x 0,6 la Book Value en moyenne, les banques restent bon marché !

La part R de Mandarine Valeur est à +6,9% YTD après avoir clos 2022 à -5,1% contre -10,5% pour le Stoxx 600 NR.

Comment souscrire ?

La part R de Mandarine Valeur est disponible sous code FR0010554303, label ISR, avec des frais de gestion fixes à 2,2% et une commission de performance de 15% au-delà de l’indice en cas de performance positive.

Pour en savoir plus sur les fonds de Mandarine Gestion, cliquez ici.

Article rédigé par H24 Finance. Tous droits réservés.

Cette stratégie peut transformer la volatilité en performance...

H24 a échangé avec James McAlevey, gérant du fonds BNP Paribas Global Absolute Return Bond.

Publié le 07 mai 2025

Publié le 07 mai 2025

Il y a désormais 4 Carmignac...

Carmignac renforce son ancrage familial avec deux nominations au conseil d'administration.

Publié le 07 mai 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Dorval European Climate Initiative | 7.84% |

| R-co 4Change Net Zero Equity Euro | 7.44% |

| EdR SICAV Euro Sustainable Equity | 6.49% |

| La Française Credit Innovation | 1.21% |

| Echiquier Positive Impact Europe | 0.39% |

| DNCA Invest Beyond Semperosa | 0.11% |

| Triodos Future Generations | 0.00% |

| Equilibre Ecologique | -1.02% |

| BDL Transitions Megatrends | -1.18% |

| Triodos Impact Mixed | -2.54% |

| Triodos Global Equities Impact | -6.36% |

| Aesculape SRI | -8.12% |