| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7694.44 | +0.89% | +4.25% |

| Pour en savoir plus, cliquez sur un fonds | |

| RAM European Market Neutral Equities | 6.39% |

| M&G (Lux) Episode Macro Fund | 5.01% |

| H2O Adagio | 4.98% |

| Jupiter Merian Global Equity Absolute Return | 4.69% |

| BNP Paribas Global Absolute Return Bond | 3.58% |

| Sienna Performance Absolue Défensif | 2.84% |

| Exane Pleiade | 2.37% |

| Fidelity Absolute Return Global Equity Fund | 1.95% |

DNCA Invest Alpha Bonds

|

1.81% |

| Cigogne UCITS Credit Opportunities | 1.74% |

| Candriam Bonds Credit Alpha | 1.45% |

| Syquant Capital - Helium Selection | 1.43% |

| AXA WF Euro Credit Total Return | 1.16% |

| Pictet TR - Atlas Titan | 0.65% |

| Pictet TR - Atlas | 0.51% |

Candriam Absolute Return Equity Market Neutral

|

0.28% |

Sur 20 ans, ce fonds fait 3x mieux que le S&P 500 et le MSCI World...

|

Andy Acker est gérant de portefeuille dans l'équipe Health Care de Janus Henderson Investors. Il en dirige également l'équipe de recherche dédiée au secteur de la santé. H24 vous propose un résumé de sa dernière conférence... |

Identifier les titres de la santé nettement sous évalués

L’équipe Global Life Sciences de Janus Henderson compte neuf spécialistes de l’investissement qui cumulent 100 ans d’expérience sectorielle. Plus encore, l’équipe compte trois médecins et un PhD.

Depuis l’origine de la stratégie en 1999, Andy Acker souligne que la gestion a battu régulièrement son indice de référence, ce qui la place en tête depuis son lancement et dans le premier quartile sur 1/3/5/10 ans !

Par conséquence, la stratégie Global Life Sciences bat largement les indices S&P 500 et MSCI World, d'environ trois fois.

Légère sous performance au T3 2023

La gestion a sous performé de 2% environ au cours du trimestre écoulé, notamment à cause de la surpondération de Janus Henderson dans les SM caps de la santé. C’est auprès de ces entreprises que se trouvent 65% des innovations ce qui explique la stratégie du gérant.

Le marché ébloui par les traitements révolutionnaires contre l’obésité

-

100 millions d’américains souffrent d’obésité

-

750 millions d’êtres humains en souffrent dans le reste du monde. On n’a jamais vu un marché aussi important dans l’industrie de la santé.

Les pertes de poids obtenus par les patients, qui suivent les traitement d’Eli Lilly et Novo Nordisk, sont très prometteuses. Mais certaines entreprises dans la technologie médicale sont réputées des « perdantes » en face de tels succès et de pareilles perspectives. Le gérant estime que les baisses enregistrées par de nombreuses sociétés de grande qualité sont exagérées et représentent sans doute des opportunités.

Des maladies chroniques de grande ampleur, comme la stéatohépatite non alcoolique, la forme la plus aigüe de la maladie du « foie gras » sans cause alcoolique, touchent une population croissante, importante, qu’il faut soigner. Les maladies du diabète ou du cœur sont encore insuffisamment traitées ce qui représente autant de potentiel pour le secteur de la santé.

1/3 pharma, 1/3 medtech, 1/3 biotech

La répartition du portefeuille est une combinaison barbell avec une partie défensive et une partie très innovante. Au 30 septembre, les portefeuilles sont ainsi alloués :

-

42% pharmacie

-

15% biotech

-

28% technologies médicales

-

15% services.

La productivité de la recherche nettement améliorée

X 2

➡Depuis 2003, le nombre de médicaments approuvés par l’autorité de la santé américaine Food and Drug Administration (FDA) est passé de 123 à 247.

X50

➡En 1999, seuls 2 médicaments se vendaient chacun à plus de 5 milliards de dollars par an.

➡En 2022, 117 médicaments totalisent 465 milliards de dollars de chiffre d’affaires.

Défensif ? Ah oui, jugez plutôt

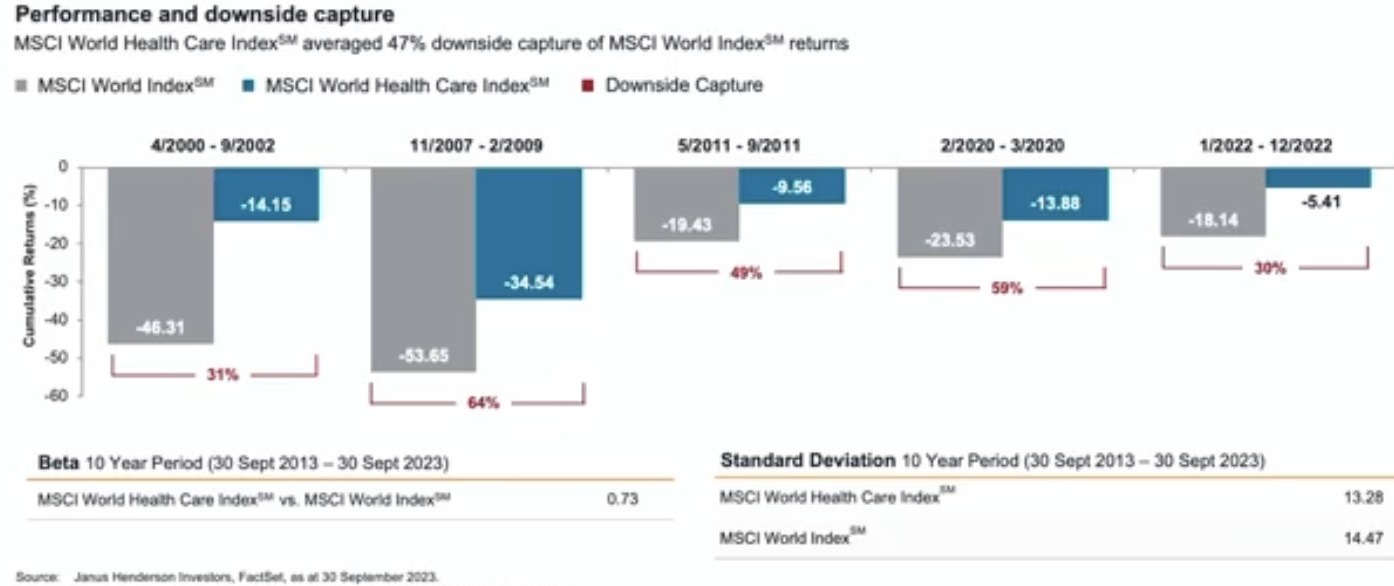

Au cours des cinq grandes baisses des marchés actions depuis 2000, le MSCI World Healthcare a bien mieux résisté que le MSCI World.

MSCI World Healthcare 🆚 MSCI World

Du 30 septembre 2013 au 30 septembre 2023

Des valorisations américaines plutôt attractives

En matière de P/E prospectif (2024), l’indice S&P 500 Biotech traite à x15,9, l’indice S&P 500 Healthcare à x18,4 et le S&P 500 à x19,7.

Le gérant signale que l’activité de fusions et acquisitions va rester soutenue car de nombreux brevets arrivent à expiration et que l’ensemble du secteur dispose de réserves de cash importantes. Le gérant observe que plusieurs sociétés de la biotechnologie valent en bourse moins que leur cash à la banque !

Pourquoi investir dans la santé ?

-

L’innovation qui continue d’accélérer dans les sociétés de biotechnologies,

-

Les caractéristiques défensives du secteur

-

Le recul des biotech a été très important et constitue une opportunité

-

La réserve de cash proche de 500 milliards de dollars, prête à financer des acquisitions

-

Les facteurs de croissance structurels : vieillissement de la population, globalisation de la santé

Article rédigé par H24 Finance. Tous droits réservés

Cette stratégie peut transformer la volatilité en performance...

H24 a échangé avec James McAlevey, gérant du fonds BNP Paribas Global Absolute Return Bond.

Publié le 07 mai 2025

Publié le 07 mai 2025

Il y a désormais 4 Carmignac...

Carmignac renforce son ancrage familial avec deux nominations au conseil d'administration.

Publié le 07 mai 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Dorval European Climate Initiative | 7.84% |

| R-co 4Change Net Zero Equity Euro | 7.44% |

| EdR SICAV Euro Sustainable Equity | 6.49% |

| La Française Credit Innovation | 1.21% |

| Echiquier Positive Impact Europe | 0.39% |

| DNCA Invest Beyond Semperosa | 0.11% |

| Triodos Future Generations | 0.00% |

| Equilibre Ecologique | -1.02% |

| BDL Transitions Megatrends | -1.18% |

| Triodos Impact Mixed | -2.54% |

| Triodos Global Equities Impact | -6.36% |

| Aesculape SRI | -8.12% |