| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8361.46 | +0.54% | +2.6% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.23% |

| Pictet TR - Sirius | 3.08% |

| ELEVA Absolute Return Dynamic | 2.32% |

| H2O Adagio | 2.14% |

| Pictet TR - Atlas | 2.11% |

| Candriam Absolute Return Equity Market Neutral | 1.52% |

| AXA WF Euro Credit Total Return | 1.28% |

| ELEVA Global Bonds Opportunities | 1.28% |

| Sapienta Absolu | 1.28% |

BDL Durandal

|

1.21% |

Syquant Capital - Helium Selection

|

1.07% |

| Sienna Performance Absolue Défensif | 1.04% |

| Schelcher Optimal Income | 1.04% |

DNCA Invest Alpha Bonds

|

0.86% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.65% |

| Cigogne UCITS Credit Opportunities | 0.54% |

| MacroSphere Global Fund | 0.53% |

| Alken Fund Absolute Return Europe | 0.43% |

| Candriam Bonds Credit Alpha | 0.41% |

| BNP Paribas Global Absolute Return Bond | 0.37% |

| Fidelity Absolute Return Global Equity Fund | -0.39% |

| Jupiter Merian Global Equity Absolute Return | -0.40% |

| RAM European Market Neutral Equities | -0.94% |

Exane Pleiade

|

-2.15% |

Cette stratégie obligataire faiblement corrélée vaut le coup d’œil...

|

Julien Moutier, co-directeur des gestions obligataires chez Groupama Asset Management, et Frédéric Aubin, gérant du fonds G Fund – Alpha Fixed Income, ont fait la synthèse des faits marquants, une excellente occasion de comprendre quelques rouages internes du marché obligataire actuel. H24 vous en propose un résumé... |

G Fund Alpha Fixed Income vise Ester + 100-150 pbs avec une faible volatilité

« Ce qui se conçoit bien s’énonce clairement et les mots pour le dire viennent aisément. »

Nicolas Boileau

Cette maxime peut s’appliquer au G Fund Alpha Fixed Income.

Un objectif :

- Ester+ 100/150 pbs

Deux poches :

- La partie cœur vise Ester + 50/70 pbs (+60 pbs actuellement)

- La partie Alpha vise Ester + 100/150 pbs

➡️ La première est extrêmement liquide et permet de saisir les opportunités ou d’honorer les rachats éventuels. Elle est constituée essentiellement de titres obligataires de maturité courte.

➡️ La seconde tire parti d’opportunités d’arbitrages qui se sont considérablement multipliées avec la hausse de la volatilité et du risque idiosyncratique. Les arbitrages peuvent être d’ordre technique ou fondamental.

Par exemple :

-

Arbitrage fondamental - Pair trade (long short credit).

-

Exemple de la position Long sur le risque AstraZeneca (AZN), short risque sur BASF. Le CDS à 5 ans d’AZN avait largement sous performé, par rapport à son secteur, alors que le CDS de BASF était au plus serré (NDLR : le risque de défaut de BASF était sous-évalué) après des rachats de positions short. Les gérants ont profité de cette anomalie de pricing et ont capté le profit généré par un retour à la moyenne historique. Depuis 1 an, nous constatons une forte augmentation du risque spécifique, qui nous offre beaucoup plus d'opportunité sur cette stratégie.

-

-

Arbitrage technique - Base négative (dislocation entre les spreads de rendement sur les obligations cash et les spreads implicites des CDS – credit default swap –)

-

Exemple : le spread du CDS d’Air France échéance décembre 2024 était inférieur à celui de l’obligation Air France janvier 2025. Le résiduel entre le rendement de l'obligation et le coût de la protection CDS s'appelle la base. Cette base est le fruit d'une distorsion, dû périodiquement à un stress de marché ou bien une liquidité différente entre l'obligation et le CDS. Cette situation anormale peut provenir de la nature des intervenants sur chacun des marchés qui provoque par moment des rendements implicites anormaux dès que que l'écart entre le spread du CDS et celui de l'obligation du même émetteur ressort en territoire négatif. L’équipe a pris position avec une base négative de 49 pbs le 16 janvier 2020 et l’a débouclée avec une base positive de 249 pbs la veille de noël de la même année.

-

-

Arbitrage fondamental - Valeur relative en taux (pentes, long short pays, inflation)

-

Exemple : l’équipe de Groupama AM a estimé anormal l’écart de rendement entre les émissions souveraines de l’Italie et de l’Allemagne et en a tiré profit.

-

+3,48% YTD (part IC)

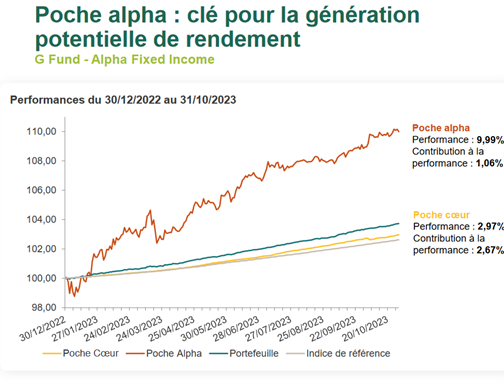

Après une performance nette positive en 2022, sur fonds de normalisation monétaire et de conflits en Ukraine, la fonds affiche +3,4% à fin octobre sur l'année 2023.

Décomposition de la performance à fin octobre (+3,4%) avant frais

➡️ Poche cœur 2,67%

➡️ Poche alpha 1,06%

« C’est la régularité de la performance qui nous distingue »

Julien Moutier tient à le rappeler, « les reculs de performance ressortent historiquement comme très limités et ont fait l'objet d'un retour rapide sur la plus haute VL atteinte ».

Le graphique de performance ci-dessous tend à le confirmer.

On note une absence de corrélation de la stratégie aux marchés de taux et de crédit.

« De nombreuses opportunités d'arbitrage sont apparues avec la normalisation des politiques monétaires » déclare Julien Moutier.

La hausse de la volatilité sur les marché obligataires et le rebond de la dispersion des rendements au sein des indices offrent aujourd'hui de nombreuses opportunités aux gérants obligataires actifs.

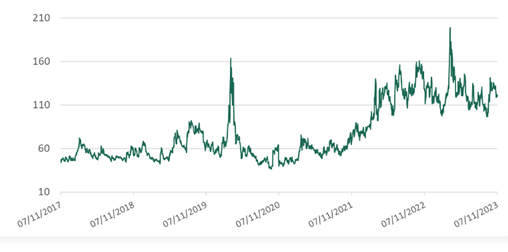

Hausse de la volatilité sur les taux

Indice MOVE

(Volatilité du marché obligataire US via un panier d’options OTC sur les swaps de taux)

Les stratégies de G Fund Alpha Fixed Income en profitent.

Le retour de la volatilité et de la dispersion permettent de profiter de dislocations importantes, sources d'alpha au sein du portefeuille.

« Moins d'administration des banques centrales, signifie plus de convergence sur les fondamentaux et plus de volatilité, donc plus d'opportunités d'arbitrage » renchérit Frédric Aubin.

-

Pair trade (long short credit)

-

Base négative (dislocations entre le credit cash et les CDS)

-

Valeur relative en taux (pentes, long short pays, inflation)

📑Comment souscrire ?

📍 G Fund – Alpha Fixed Income part IC, SFDR 8, SRI 2 sous le code LU0571101715

Article rédigé par H24 Finance. Tous droits réservés.

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.24% |

| M Climate Solutions | 7.18% |

| Echiquier Positive Impact Europe | 4.34% |

| Dorval European Climate Initiative | 3.83% |

| Storebrand Global Solutions | 2.87% |

| EdR SICAV Euro Sustainable Equity | 2.68% |

| BDL Transitions Megatrends | 2.59% |

Palatine Europe Sustainable Employment

|

2.13% |

| Triodos Global Equities Impact | 2.07% |

| Ecofi Smart Transition | 2.02% |

| R-co 4Change Net Zero Equity Euro | 1.97% |

| DNCA Invest Sustain Semperosa | 1.82% |

| Triodos Impact Mixed | 1.53% |

| Triodos Future Generations | 1.33% |

| La Française Credit Innovation | 0.39% |