| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8086.05 | -0.25% | +9.56% |

| Pour en savoir plus, cliquez sur un fonds | |

| Jupiter Merian Global Equity Absolute Return | 13.24% |

| Pictet TR - Atlas Titan | 10.81% |

| H2O Adagio | 8.89% |

| Fidelity Absolute Return Global Equity Fund | 7.87% |

| RAM European Market Neutral Equities | 7.83% |

| Syquant Capital - Helium Selection | 7.37% |

| Sienna Performance Absolue Défensif | 6.13% |

| Pictet TR - Atlas | 5.84% |

| Exane Pleiade | 5.27% |

| M&G (Lux) Episode Macro Fund | 5.02% |

| Cigogne UCITS Credit Opportunities | 4.60% |

DNCA Invest Alpha Bonds

|

4.55% |

| BNP Paribas Global Absolute Return Bond | 4.53% |

| AXA WF Euro Credit Total Return | 3.60% |

Candriam Absolute Return Equity Market Neutral

|

2.36% |

| Candriam Bonds Credit Alpha | 2.22% |

👏 Ce gérant emblématique fait un carton en 2022...

Ce qu'il faut retenir :

-

Tout le travail de Marc Renaud consiste à identifier les capacités de l’entreprise à retourner à la moyenne historique.

-

Ce qui a changé radicalement en 2022, c’est la tendance haussière des taux d’intérêts qui est bien installée. Celle-ci est certes favorable à la gestion value mais elle est défavorable à plusieurs pans de l’économie.

-

La grille d’analyse ISR de Mandarine cherche à analyser les « meilleurs efforts » et non « les meilleures pratiques et meilleurs résultats »

-

Dans un marché très baissier, Mandarine Valeur affiche 0% YTD... et le rebond récent de la value est encore "microscopique".

Mandarine Gestion en chiffres

-

3,4 milliards € sous gestion

-

50 millions € de fonds propres, 65% du capital détenus par les collaborateurs

-

40 professionnels dont 13 gérants et analystes

-

Une clientèle 40% institutionnelle et 60% distribution – 70% en France et 30% à l’international

-

Une démarche active de financement de projets de l’économie sociale et solidaire

-

Une gamme articulée autour de la gestion ISR (cinq fonds dont Mandarine Valeur), des thématiques (Mandarine Active, Mandarine Global Transition et Mandarine Global Sport) et de l’intégration ESG (trois fonds)

-

75% des encours sont labellisés ISR et 100% des fonds SFDR 8 ou 9

« Monsieur, c’est quoi la gestion value ? »

C’est le « retour à la moyenne » résume Marc Renaud. Il utilise les ratios P/E et EV/EBIT et les compare aux ROE. Les valeurs qui l’intéressent sont celles qui sont faiblement valorisées parce qu’elles sont faiblement rentables : « Tout mon travail consiste à identifier les capacités de l’entreprise à retourner à la moyenne historique. »

Cette méthode invariable depuis des décennies a été complémentée d’une grille d’analyse ISR qui cherche à analyser les « meilleurs efforts » et non « les meilleures pratiques et meilleurs résultats ». Cette méthode différente a été validée par le comité ISR permettant ainsi de mettre en ligne la vision value sous l’angle financier avec l’approche value sous l’angle extra-financier.

« Un titre value cote en dessous de sa valorisation de milieu de cycle », résume Marc Renaud. Les titres value ne se restreignent pas aux secteurs cycliques, ils ne sont simplement « pas chers ».

Le rebond de la value est-il semblable à celui de l’inflation : temporaire à l’origine, pérenne désormais ?

Le scepticisme reste fort à l’égard de la gestion value. Mais ce qui a changé radicalement en 2022, c’est la tendance haussière des taux d’intérêts qui est bien installée.

Marc Renaud souligne que la hausse des taux est certes favorable à la gestion value mais elle est défavorable à plusieurs pans de l’économie. La gestion value devrait a minima surperformer le reste de la cote, mais selon le gérant, « peut-être, le verrons-nous dans un marché baissier ».

Le fonds Mandarine Valeur au 30 avril 2022 : avoir les mauvais élèves qui peuvent s'améliorer

-

366 millions € d'encours

-

45 lignes dont les 10 premières pèsent 44% avec Atos, Anheuser-Busch InBev, BNP Paribas, Lloyds Banking Groupe, Imerys, Allianz SE, Banco Santander, Essity Aktiebolag, Sulzer et TotalEnergies

-

98% d’active share

-

Sectoriellement, les plus grandes pondérations sont dans les banques à 15,8%, l’énergie 10,5%, l’assurance 9,9% et la santé à 9,3%

-

Géographiquement : France 27%, Allemagne 17%, Grande-Bretagne 12%, Suisse 8,2%, Espagne 6,2%, Suède 6,1%, Belgique 5,2%, Autriche 3,8%, Pays Bas 3,4%, Italie 3,2%

-

x1,04 Price/Book soit 46% de décote sur l’indice

-

9,5% ROE soit 1/4 en dessous de celui de l’indice

Le fonds affiche 0% contre -9,81% pour le Stoxx 600 NR (au 16 mai) après +14,5% en 2021 et -15,6% en 2020.

Le portefeuille était bien plus cyclique l’an dernier à l’image du style contrariant de Marc Renaud, avec des banques, des valeurs industrielles et des sociétés spécialisées dans les matières premières comme Glencore.

- « Il faut détenir des valeurs spéciales. L’idéal est en ce moment d’avoir des entreprises dont l’histoire est spécifique. Atos en est un exemple caricatural, même si le timing n’a pas été heureux », concède Marc Renaud. « C’est une valeur archi sous valorisée qui finira par être rachetée ».

-

Anheuser-Busch InBev est une société qui pêche actuellement par son exposition émergente et sa dette excessive que lui reprochent les marchés.

-

Essity Aktiebolag qui fabrique des consommables à base papier (couches, mouchoirs), s’est retrouvée fortement pénalisée par la hausse des coûts de matières premières. Son passé a montré que le groupe arrivant à compenser dans le temps pareilles hausses de prix.

Pourquoi investir

-

L’approche contrariante et particulièrement flexible

-

La tendance haussière des taux d’intérêts, favorable à la gestion value

-

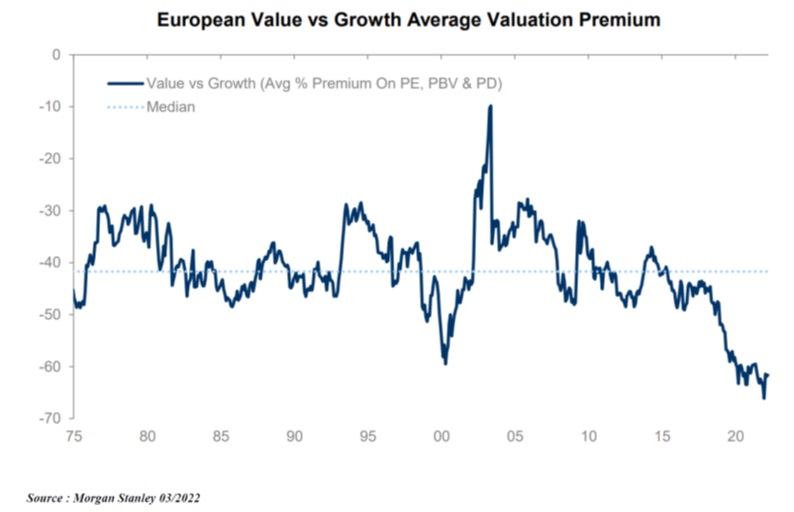

L’énorme décote par rapport à la gestion croissance (graphique ci-dessous)

-

Le rebond récent de la value est encore mi-cros-co-pique !

-

Parmi les questions, nous avons retenu :

- Nous sommes en stagflation, va-t-elle durer ?

Marc Renaud : « Nous sommes entrés en stagflation pour quelques mois, au moins à court terme. Un pareil environnement est défavorable aux actions. Espérons que nous en sortirons bientôt. »

- La hausse des taux longs peut-elle durer ?

Marc Renaud : « Il semble que cette hausse va durer d’autant que les taux longs ont historiquement tendance à s’installer 2% au-dessus de l’inflation. Cela donne de la marge pour faire remonter les taux long terme à 3% ou 4% au moins. »

- Comment interpréter les récents résultats trimestriels des entreprises ?

Marc Renaud : « Ils ont été solides dans l’ensemble et les discours des directions d’entreprises sont plus constructifs qu’attendus. »

Comment souscrire ?

Part R, code FR0010554303, label ISR, SRRI 6, avec des frais de gestion fixes à 2,2% et une commission de performance de 15% au-delà de l’indice en cas de performance positive.

Pour en savoir plus sur Mandarine Valeur, cliquez ici.

Article rédigé par H24 Finance. Tous droits réservés.

Top Collecte OPCVM du mois de Novembre chez...

Retrouvez les fonds ayant réalisé la meilleure collecte sur le mois de novembre chez Intencial.

Publié le 17 décembre 2025

Publié le 17 décembre 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 18.68% |

| Dorval European Climate Initiative | 14.82% |

| EdR SICAV Euro Sustainable Equity | 13.01% |

| BDL Transitions Megatrends | 12.25% |

| Palatine Europe Sustainable Employment | 10.42% |

| La Française Credit Innovation | 4.53% |

| DNCA Invest Beyond Semperosa | 2.44% |

| Aesculape SRI | 2.30% |

| Triodos Impact Mixed | 0.23% |

| Triodos Global Equities Impact | -1.01% |

| Triodos Future Generations | -2.43% |

| Echiquier Positive Impact Europe | -3.32% |