| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8311.74 | -0.35% | +1.99% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.83% |

| Pictet TR - Sirius | 2.88% |

| ELEVA Absolute Return Dynamic | 2.79% |

| H2O Adagio | 2.43% |

| Pictet TR - Atlas | 1.91% |

| Candriam Absolute Return Equity Market Neutral | 1.37% |

| ELEVA Global Bonds Opportunities | 1.29% |

| AXA WF Euro Credit Total Return | 1.24% |

Syquant Capital - Helium Selection

|

1.16% |

| Alken Fund Absolute Return Europe | 1.08% |

| Schelcher Optimal Income | 1.07% |

| Sienna Performance Absolue Défensif | 0.96% |

| MacroSphere Global Fund | 0.81% |

DNCA Invest Alpha Bonds

|

0.81% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.38% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.55% |

| Jupiter Merian Global Equity Absolute Return | -1.17% |

Exane Pleiade

|

-1.67% |

| RAM European Market Neutral Equities | -2.08% |

Ce fonds obligataire performe à +115% contre +39% depuis 2008…

|

C’est le fonds obligataire value Acatis IfK Value Renten. On le sait, les meilleurs fonds sont ceux qui DURENT en restant dans le 1er ou le 2ème quartile sur longue durée. Si un fonds est au moins 2ème quartile sur 10 ans, il bat l’indice quasiment à coup sûr dans la durée. |

Martin Wilhelm, Oliver Werner (gérants) et Petra Weise (ventes institutionnelles Suisse) ont expliqué cette gestion d’Acatis Investment lors d'une webconférence.

H24 vous en propose un résumé...

La société de gestion allemande ACATIS s’est fortement développée dans son pays d’origine et en France, notamment, grâce à des résultats parfois impressionnants.

Lancée en 1996, elle gère actuellement 11 milliards d’euros.

L’approche value obligataire

C’est la même approche que celle utilisée dans l’investissement en actions, explique Martin Wilhelm. Il s’agit de trouver la décote instantanée d’une émission par rapport à sa valeur intrinsèque.

X2 l’indice net de frais

Ça marche !

-

+3,67% au 28 mars 2024

-

+10,1% en 2023

-

+115% depuis décembre 2008 contre 58% pour l’indice Barclays Aggregate

-

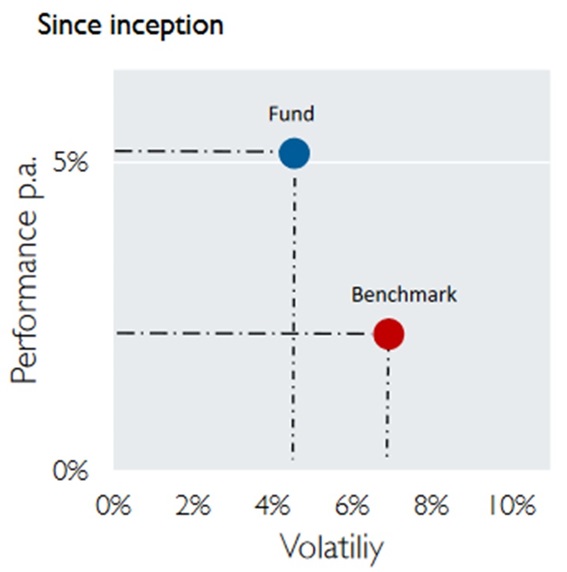

Volatilité 4,5%, mieux que la cible à 5%

-

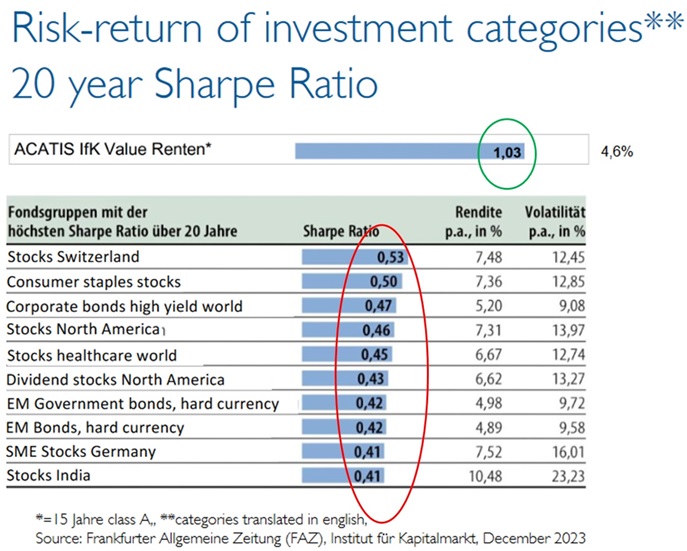

Sharpe 1,05, mieux que la cible à 1

Caractéristiques

-

Disponibles en Euro, CHF et USD

-

700 millions d’euros

-

Large spectre d’investissement : emprunts souverains, privés, hybrides, convertibles

-

Sans additif : pas d’ABS, de CDO ni de produits structurés.

-

85 positions en portefeuille

+115% contre +39% depuis 2008 !

Si la gestion a remarquablement performé depuis 16 ans, elle a sous performé pendant quatre périodes. Il faut donc savoir être patient pour capter tous les avantages de cette gestion de conviction.

Un fonds qui donc a sa place dans une allocation obligataire destinée à rester longtemps en portefeuille.

In fine, l’investisseur s’y retrouve : le ratio de Sharpe à 1,03 se compare avantageusement aux ratios de 0,45 en moyenne pour les indices actions, selon la SGP.

Point sur les politiques monétaires

Réserve Fédérale

-

Nb de baisses de taux attendues trop optimistes

-

Réduction du bilan de la Fed à 1000 milliards $/an

-

Courbe des taux toujours inversée

BCE

-

Réduction du bilan de la BCE à 1500 milliards d’euros/ an

-

1% de différentiel de taux entre Fed et BCE cohérent avec l’historique

-

Retour aux niveaux de 2021 pour les prix de matières premières à quelques exceptions près

Deux exemples d’émissions obligataires value

-

Eurofins 6,75% : entreprise diversifiée avec 900 laboratoires dans 61 pays, profitable depuis 20 ans, 10 milliards € de capitalisation boursière. Une émission remboursable en 2028 au pair à 100 ou la poursuite de l’emprunt avec un coupon réhaussé à 7-9% selon la nouvelle échéance.

-

Grenke, société de leasing présente dans 24 pays, dont l’émission 3,95% 2025 offrait 5,5% à échéance lors d’une période de stress occasionnée par les inquiétudes sur l’immobilier commercial.

Les chiffres du portefeuille en mars 2024

-

Rendement 6,5% bruts

-

Duration 3 ans

-

Note de crédit moyenne BBB/BBB-, la même depuis 175 mois (depuis juillet 2009)

Plus performant, moins volatile

(Les performances passées ne garantissent pas les performances futures)

Conclusions

-

Pas de récession, plutôt un ralentissement

-

Anticipations de baisses de taux un peu trop optimistes

-

Les inefficiences de marchés sont toujours là : intra secteurs, entre émetteurs, au sein des mêmes notation de crédit

-

6,5% de rendement avec une duration de 3 ans

📑Pour souscrire

La part A, SRI 3, de ce fonds de 700 M€ est disponible sous le code DE000A0X7582.

Pour en savoir plus sur les fonds ACATIS, cliquez ici.

Article rédigé par H24 Finance. Tous droits réservés.

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.92% |

| M Climate Solutions | 6.77% |

| Echiquier Positive Impact Europe | 4.15% |

| Dorval European Climate Initiative | 3.53% |

| BDL Transitions Megatrends | 3.53% |

| EdR SICAV Euro Sustainable Equity | 3.47% |

| R-co 4Change Net Zero Equity Euro | 2.95% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Ecofi Smart Transition | 2.52% |

| Triodos Future Generations | 2.50% |

| Storebrand Global Solutions | 2.31% |

Palatine Europe Sustainable Employment

|

2.27% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.32% |