| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8314.48 | -0.31% | +2.03% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.10% |

| ELEVA Absolute Return Dynamic | 3.54% |

| Pictet TR - Sirius | 2.83% |

| H2O Adagio | 2.30% |

| Pictet TR - Atlas | 2.03% |

| Alken Fund Absolute Return Europe | 1.76% |

| Candriam Absolute Return Equity Market Neutral | 1.40% |

Syquant Capital - Helium Selection

|

1.24% |

| AXA WF Euro Credit Total Return | 1.23% |

| ELEVA Global Bonds Opportunities | 1.14% |

| Schelcher Optimal Income | 1.02% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.78% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.39% |

| Candriam Bonds Credit Alpha | 0.36% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| MacroSphere Global Fund | -0.41% |

| Jupiter Merian Global Equity Absolute Return | -0.72% |

| Fidelity Absolute Return Global Equity Fund | -1.09% |

Exane Pleiade

|

-1.20% |

| RAM European Market Neutral Equities | -2.56% |

CGPI, Multigérants et fonds flexibles : des problématiques communes… des solutions qui convergent

Par Arthur David-Boyet, Product Specialist chez La Française Investment Solutions

Les obligations Investment Grade (« IG ») ont offert un couple risque/rendement exceptionnel ces 30 dernières années, poussées par la baisse quasi ininterrompue des taux. Elles ont fortement contribué aux bonnes performances des allocations des CGPI et des multigérants ainsi qu’à l’essor des fonds diversifiés/flexibles.

Désormais cette classe d’actifs offre un couple risque/rendement asymétrique : le coupon annuel est inférieur à 1% sur des obligations à 10 ans pour un risque de baisse de plusieurs pourcents en cas de remontée des taux.

Nous sommes ainsi confrontés à 3 scénarios possibles :

- Scénario favorable : poursuite du cycle de croissance accompagnée des taux qui demeurent durablement bas

- Scénario intermédiaire : marché en « dents de scie », potentiellement volatil, et en l’absence de signaux clairs vers l’un des deux autres scénarios

- Scénario défavorable : fin du cycle économique et/ou problème(s) géopolitique(s) entrainant une baisse des marchés actions et une crise obligataire.

Les objectifs d’une allocation ou d’un fonds flexible diversifié sont similaires :

- valoriser le capital sereinement dans le temps en tirant parti des marchés lorsqu’ils sont favorables,

- générer un rendement légèrement supérieur au fonds en euro dans le scénario intermédiaire

- résister autant que possible contre la baisse en cas de scénario défavorable.

Les allocations et fonds diversifiés sont-ils actuellement en mesure de remplir ces 3 objectifs ?

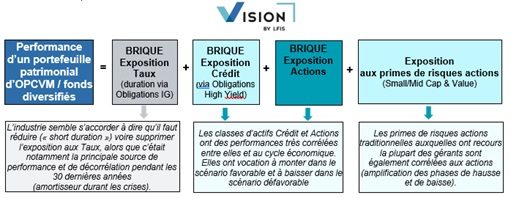

La vision de La Française Investment Solutions (LFIS) s’appuie sur l’approche factorielle pour aboutir au constat suivant :

On constate que les allocations et fonds diversifiés sont essentiellement exposés aux briques Crédit et Actions et donc en mesure de tirer parti du scénario favorable et dans une moindre mesure du scénario intermédiaire.

Toutefois après 9 ans de hausse aux Etats-Unis, il est légitime de se demander combien de temps le cycle durera encore. En cas de scénario défavorable, comment se comporteront ces allocations et fonds diversifiés ? Résisteront-ils ? Seront-ils décorrélés ? Les investisseurs finaux accepteront-ils des baisses sur des fonds qu’ils jugeaient défensifs ? Quels seront alors les effets amortisseurs dans les allocations ? Quels seront ces actifs ou fonds capables de résister voire de générer une performance positive quand toutes les autres se re-corréleront à la baisse ?

Ces enjeux concernent aussi bien les CGPI et multigérants que les milliards d’encours sur les fonds flexibles. Quelles gestions et quelles allocations retenir pour affronter ce nouveau défi ? Le monde de la gestion d’actifs est mobilisé depuis quelques années pour trouver des solutions. Les problématiques sont communes, les solutions doivent aussi l’être.

Notre vision chez La Française Investment Solutions (LFIS) est que le raisonnement en « briques pures » propre aux investisseurs institutionnels et multigérants va continuer de s’étendre aux CGPI : chaque gestion a un rôle/des objectifs différents dans l’allocation. Nous avons ainsi développé une gamme de solutions répondant à ces besoins de diversification. Cela doit s’associer à un effort de pédagogie auprès des conseillers et des investisseurs pour leur expliquer la nécessité de tel ou tel fonds dans une allocation.

Quelles gestions (quelles « briques pures ») pour quel rôle dans l’allocation ?

- Les fonds de performance absolue market neutral sont des outils précieux pour apporter la décorrélation indispensable dans un portefeuille (auparavant apportée exclusivement par les obligations IG). Les fonds Premia combinés à des fonds de performance absolue crédit ou obligataire (sans duration) sont des solutions judicieuses.

- L’exposition Crédit peut se faire via des fonds de performance absolue Crédit et via des fonds à échéance (où le risque de remontée des taux devient secondaire par rapport au risque de défaut).

- Si les obligations ne peuvent plus servir d’amortisseur en cas de baisse, l’exposition actions peut se faire, en complément de gestions actions traditionnelles, via des Gestions Actions Couvertes. Elles permettent à moyen/long terme de capter la prime de risques actions de façon satisfaisante tout en réduisant l’exposition aux fortes baisses et la volatilité. Cela résulte des protections permanentes qu’elles portent en leur sein.

NB : Les fonds flexibles diversifiés ne sont certes pas des briques pures. Ils sont toutefois à-mêmes de tirer parti du scénario favorable voire intermédiaire ce qui est également nécessaire. A ce titre, ils ne sont pas remis en cause dans les allocations des CGPI. En revanche, ils ne se suffisent plus à eux-mêmes dans une allocation.

N’hésitez pas à vous joindre à nous lors de nos prochaines dates tout au long du printemps pour approfondir ensemble ce thème.

Arthur DAVID-BOYET – Product Specialist – La Française Global Investment Solutions

Pour en savoir plus sur les fonds La Française Investment Solutions et les prochaines dates du roadshow (Une vision 2.0 de l'allocation et de la gestion pour faire face à ce nouveau contexte de marché), cliquez ici.

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 12 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.50% |

| M Climate Solutions | 7.80% |

| Dorval European Climate Initiative | 4.92% |

| BDL Transitions Megatrends | 4.46% |

| Echiquier Positive Impact Europe | 4.00% |

| EdR SICAV Euro Sustainable Equity | 3.81% |

| R-co 4Change Net Zero Equity Euro | 3.68% |

| Ecofi Smart Transition | 2.83% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Triodos Future Generations | 2.50% |

Palatine Europe Sustainable Employment

|

2.46% |

| Storebrand Global Solutions | 2.31% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.30% |