| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8317.8 | -0.27% | +2.08% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.10% |

| ELEVA Absolute Return Dynamic | 3.54% |

| Pictet TR - Sirius | 2.83% |

| H2O Adagio | 2.30% |

| Pictet TR - Atlas | 2.03% |

| Candriam Absolute Return Equity Market Neutral | 1.40% |

Syquant Capital - Helium Selection

|

1.24% |

| AXA WF Euro Credit Total Return | 1.23% |

| ELEVA Global Bonds Opportunities | 1.14% |

| Alken Fund Absolute Return Europe | 1.08% |

| Schelcher Optimal Income | 1.02% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.81% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.39% |

| Candriam Bonds Credit Alpha | 0.36% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| MacroSphere Global Fund | -0.41% |

| Jupiter Merian Global Equity Absolute Return | -0.72% |

| Fidelity Absolute Return Global Equity Fund | -1.09% |

Exane Pleiade

|

-1.20% |

| RAM European Market Neutral Equities | -2.56% |

Confessions d’un gérant de portefeuille...

Mon nom est David Vickers et je souffre de biais comportemental

Comme tout le monde, je suis façonné par mes expériences passées. Et des cicatrices, j’en ai…

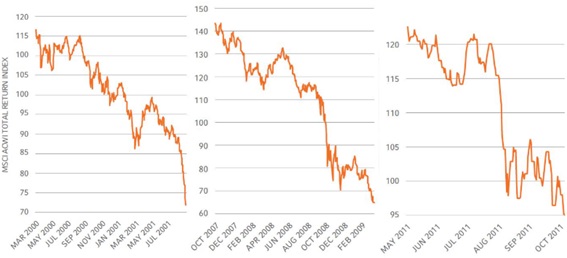

Ayant intégré le secteur en 1999, j’étais aux premières loges de l’un des crashs boursiers les plus spectaculaires de l’histoire, avec un indice S&P 500 affichant une baisse de 49,1% en 2001.

Six ans plus tard, nous nous retrouvions face à la grande crise financière mondiale de 2008, durant laquelle le S&P 500 a perdu 56,8%.

Puis en 2011, nous avons connu une succession de crises européennes.

Hourrah, j’ai moins perdu que mes concurrents et que l’indice…

Ces expériences ont joué un rôle très important en façonnant ma carrière – et mon biais comportemental.

Aujourd’hui, je reconnais ouvertement que je suis un investisseur intrinsèquement prudent. Je sais que je dois prendre des risques pour obtenir des résultats, mais le fait d’avoir observé la puissance destructrice des retournements de marché m’a fortement influencé. Un sentiment encore renforcé au début de ma carrière lorsque je gérais le patrimoine de family offices et de fonds de dotation – pour qui les pertes ont des conséquences visibles et bien concrètes. Lorsque les donations ne sont pas faites ou que les bourses d’études ne sont pas disponibles, les pertes prennent un tournant très humain et tangible.

En décembre 2008, lors du repas de Noël, ma mère, enseignante et totalement extérieure au monde financier, a sans le savoir, participé à légèrement modifier mon attitude vis à vis de la gestion financière. En effet, peu après le repas, elle m’a pris à part pour me dire qu’elle avait vu mes performances et qu’elle était inquiète pour mon avenir. Je lui ai expliqué que certes, j’avais perdu de l’argent, mais que j’avais perdu beaucoup moins que d’autres, et notamment que l’indice, ce qui était considéré comme un succès relatif. Ma mère a secoué la tête en disant que cela n’était pas possible, car au final, j’avais perdu de l’argent. Comment pouvait-on considérer un tel résultat comme un « succès » ?

Ces mots ont trouvé écho en moi et j’ai commencé à réévaluer le sens réel du mot « succès ».

Alors, comment définir le « succès » dans le contexte de la gestion financière ?

Au final, le succès (de mon point de vue) est d’obtenir le niveau de rendement requis par mes clients – et cet objectif dépend grandement de la préservation de la valeur réelle du capital. C’est pourquoi aujourd’hui je ne cherche pas simplement à battre l’indice : car que fait-on si l’indice est en baisse ? En effet, peu importe si l’on perd moins que l’indice, on finit quand même dans le rouge.

Je sais maintenant quel gérant je veux être : un gérant qui génère des performances positives en 2008, entre 2000 et 2002 par exemple, et non pas quelqu’un qui surperforme simplement les autres durant les phases haussières du marché. Pour citer Warren Buffet en déformant ses propos, "lorsque la mer se retire, je ne veux pas être exposé comme un investisseur sans maillot de bain" !

« C'est quand la mer se retire qu'on voit ceux qui se baignent nus » Warren Buffett

Je souhaite amortir les baisses de marché et exploiter la puissance de la capitalisation. Mais que puis-je faire pour vaincre mes velléités de protection du capital et finalement devenir un gérant contrarian ?

A première vue, amortir les baisses semble une noble cause ; mais si l’on creuse un peu, on s’aperçoit que la réponse n’est pas si claire, ni si simple. Etre contrarian n’est valable que si l’on est un contrarian pur et dur ! Tout est une question de timing. La préservation du capital ne doit pas être une fin en soi ; l’optimisme a également sa place. Après tout, les marchés sont plus souvent orientés à la hausse qu’à la baisse.

Les biais de gestion sont inévitables, mais un processus robuste prévaut toujours

En tant qu’investisseurs, nous sommes tous sujets à des biais – qu’il s’agisse par exemple d’un conservatisme institutionnel, d’un préjugé de confirmation, d’une confiance excessive ou d’un risque de regret (et il en existe beaucoup d’autres). Mais un grand nombre de ces biais peuvent être atténués par un processus solide. Il existe de nombreux moyens permettant de les utiliser à votre avantage – mais la première étape est de reconnaître et d’accepter ouvertement vos biais comportementaux.

Chez Russell Investments, les gérants travaillent étroitement avec les stratégistes pour échanger et débattre des idées d’investissement - mais surtout nous avons chacun un lien hiérarchique avec le Directeur de la Gestion – ce qui permet d’éviter le risque d’un débat verrouillé pour des raisons de séniorité. De la même manière, nous allons chercher des opinions extérieures à la société de gestion, ce qui évite le phénomène de la « pensée de groupe » et permet de débattre nos idées en toute objectivité. Nous prenons très au sérieux nos prises de décision. Parfois, ce sont les décisions que l’on choisit de ne PAS prendre qui pèsent davantage que les décisions que l’on prend.

« Parfois, ce sont les décisions que l’on choisit de ne PAS prendre qui pèsent davantage que les décisions que l’on prend » David Vickers

A un niveau plus personnel, je tiens un journal. Celui-ci répertorie les raisons, les facteurs qui ont entraîné telle ou telle décision et l’orientation globale du marché (en baisse, en hausse etc…). J’y note également comment je me sens, personnellement, à différents moments (constat de mon risque de regret) et ce que je ferais dans différents scénarios futurs. Ce journal m’aide à prendre des décisions rationnelles dans des périodes qui ne le sont pas et contribue à atténuer la force destructrice du biais comportemental.

La meilleure politique : l’honnêteté

Il n’y pas de formule miracle permettant de garantir un succès durable ; mais la prise en compte d’informations honnêtes sur le passé nous aide à mieux préparer les portefeuilles pour l’avenir. Lorsque l’on examine ses décisions avec honnêteté dans les trimestres qui suivent, il est possible d’identifier les biais comportementaux, de les isoler et de réagir en conséquence.

Mon journal de gérant m’aide à mettre en avant ces biais et me rappelle à quel moment je dois prendre des risques pour donner un coup d’accélérateur à mes performances. Connaître ses propres biais et savoir les surpasser constitue un grand pas en avant, qui renforcera d’autant la probabilité d’atteindre vos objectifs.

David Vickers – Gérant de Portefeuille Senior chez Russell Investments

Pour en savoir plus sur les fonds Russell, cliquez ici.

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.50% |

| M Climate Solutions | 7.80% |

| Dorval European Climate Initiative | 4.92% |

| BDL Transitions Megatrends | 4.46% |

| Echiquier Positive Impact Europe | 4.15% |

| EdR SICAV Euro Sustainable Equity | 3.81% |

| R-co 4Change Net Zero Equity Euro | 3.68% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Ecofi Smart Transition | 2.52% |

| Triodos Future Generations | 2.50% |

Palatine Europe Sustainable Employment

|

2.46% |

| Storebrand Global Solutions | 2.31% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.32% |