| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8167.73 | +0.79% | +0.22% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.13% |

| Pictet TR - Sirius | 3.34% |

| Candriam Absolute Return Equity Market Neutral | 2.89% |

| Pictet TR - Atlas | 2.09% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 2.04% |

| RAM European Market Neutral Equities | 1.45% |

| Sapienta Absolu | 1.45% |

Syquant Capital - Helium Selection

|

1.08% |

| H2O Adagio | 0.97% |

| Sienna Performance Absolue Défensif | 0.89% |

DNCA Invest Alpha Bonds

|

0.84% |

BDL Durandal

|

0.83% |

| Schelcher Optimal Income | 0.81% |

| Cigogne UCITS Credit Opportunities | 0.69% |

| AXA WF Euro Credit Total Return | 0.67% |

| Candriam Bonds Credit Alpha | 0.50% |

| ELEVA Global Bonds Opportunities | 0.50% |

| BNP Paribas Global Absolute Return Bond | 0.38% |

| Alken Fund Absolute Return Europe | -0.28% |

| Jupiter Merian Global Equity Absolute Return | -0.46% |

| ELEVA Absolute Return Dynamic | -0.52% |

| Fidelity Absolute Return Global Equity Fund | -2.03% |

Exane Pleiade

|

-2.90% |

| MacroSphere Global Fund | -3.62% |

Epargne retraite : préparer l’avenir avec une approche diversifiée...

La 23ᵉ édition du baromètre « Les Français, l’épargne et la retraite », réalisée par le Cercle des Épargnants en collaboration avec l’institut de sondage IPSOS et CESI École d’Ingénieurs, permet de mieux comprendre et d’analyser les évolutions des comportements des Français face à un sujet qui les préoccupe.

Dans un contexte politique marqué par une crise en France, avec le PLFSS et le budget de la sécurité sociale, le débat sur la réforme des retraites reste au cœur de l’actualité. Alors que la réforme de 2023 continue de diviser, François Bayrou plaide pour une réouverture des discussions, relançant ainsi un sujet déjà très sensible.

Il est également intéressant de constater que, parallèlement à ces débats, l’épargne retraite des Français affiche des performances remarquables et atteint des sommets historiques. En 2023, elle a atteint 1 145 milliards d’euros – soit une hausse de 19,2 % par rapport à 2019 selon l’Observatoire des retraites européennes 2024 réalisé par Eres.

Entre épargne record et méfiance grandissante envers le système des retraites par répartition, nous faisons un point sur les nouveaux enjeux, les tendances et les perspectives de l’épargne retraite en France.

Une inquiétude et méfiance envers le système de retraite de plus en plus marquée chez les jeunes

Les résultats du baromètre sont sans équivoque : 78 % des Français se disent inquiets quant à leur niveau de pension futur, un chiffre en forte augmentation par rapport aux années précédentes. Cette inquiétude est particulièrement vive chez les moins de 35 ans, dont 60 % expriment une défiance totale envers le système actuel.

Plusieurs facteurs expliquent ce pessimisme. Tout d’abord, la réforme des retraites de 2023, qui continue de diviser l’opinion publique, a renforcé le sentiment d’un système injuste et inéquitable. Ensuite, la crise économique et l’inflation ont érodé le pouvoir d’achat des Français, les rendant plus vulnérables face aux aléas de la vie. Enfin, la perspective d’une baisse des pensions dans les années à venir, due au vieillissement de la population et à la diminution du nombre d’actifs, alimente les craintes.

Une épargne retaite en hausse, mais pour quels objectifs ?

Paradoxalement, dans ce contexte de méfiance, l’épargne retraite des Français atteint des niveaux records. Selon l’Observatoire des retraites 2024, celle-ci représente aujourd’hui 24 % de l’ensemble de l’épargne financière des Français et correspond à 40,6 % du PIB national, soulignant ainsi son poids croissant dans le patrimoine financier du pays.

De même, les versements sur les produits d’épargne retraite individuelle (PER, PERP, Madelin) ont progressé de 31,2 % en cinq ans pour atteindre 53 milliards d’euros en 2023.

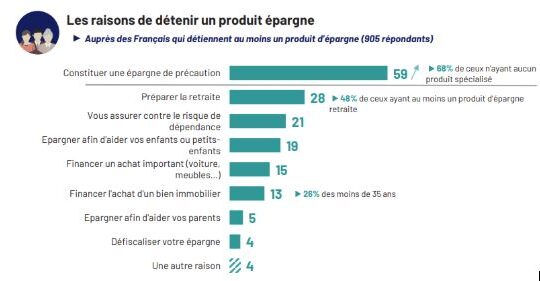

Pour 39 % des sondés, la raison de détenir un produit d’épargne est d’augmenter leur effort d’épargne, une progression de 8 points en un an. La principale motivation reste la constitution d’une épargne de précaution (59 % des répondants), tandis que 28 % considèrent la préparation de la retraite comme une priorité, chiffre qui atteint près de 48 % chez les détenteurs de produits d’épargne retraite comme le démontre ce graphique.

La sécurité reste privilégiée, mais la diversification progresse

Malgré l’essor de l’épargne individuelle, les Français demeurent attachés aux produits liquides et sécurisés.

Le Livret A, le LDD et le LEP restent les produits favoris, détenus par 84 % des Français. L’assurance-vie, toujours plébiscitée, est de son côté détenue par 37 % des actifs. Elle confirme son attractivité en étant, par pourcentage de répartition, le produit ayant le plus d’encours affecté à un objectif de retraite. Le Plan d’Épargne Retraite (PER), produit encore jeune sur le marché, séduit 15 % des Français, et 11 % envisagent d’y souscrire, illustrant ainsi sa montée en puissance.

Parallèlement à cette recherche de sécurité, on observe un intérêt croissant pour des placements plus diversifiés, surtout chez les jeunes générations. Ces dernières, mieux informées et plus ouvertes aux nouvelles opportunités, s’orientent progressivement vers des actifs plus risqués, tels que les investissements dans le non coté et les cryptomonnaies. Selon BPI France plus de la moitié des jeunes envisagent de souscrire à un placement financier dans le non coté en 2025 par exemple (contre 34% pour le reste de la population).

Vers un modèle de retraite hybride ?

Les évolutions des mentalités poussent de plus en plus de Français à reconnaître que le système de retraite par répartition ne suffira plus à garantir leur avenir financier. Pour la première fois, 55 % des sondés se déclarent favorables à la création de fonds de pensions en France, illustrant un désir de réconcilier répartition et capitalisation.

Ce changement d’attitude se traduit également par une augmentation de 14 points du nombre d’actifs prêts à souscrire à un fonds entre 2020 et 2024. Les jeunes, malgré leur défiance envers le modèle actuel, se montrent plus proactifs pour s’informer sur les produits d’épargne. Ils sont ainsi susceptibles de devenir le moteur d’une modernisation des pratiques d’épargne en France, en adoptant des solutions hybrides qui allient les avantages de la capitalisation et de la répartition.

L'Allemagne face aux défis du vieillissement

La question des retraites ne se limite pas à la France. L’Allemagne, pilier économique de l’Europe, est également confrontée à des défis majeurs. Son système de retraite, basé sur trois piliers (pensions publiques obligatoires, pensions professionnelles et pensions privées), est mis à rude épreuve par le vieillissement de la population.

La proportion de personnes âgées de 65 ans et plus en Allemagne devrait atteindre 29 % d’ici 2030, accentuant ainsi la pression sur le système par répartition. La confiance des jeunes s’érode également, et les experts prévoient qu’en l’absence de réformes majeures, les pensions publiques pourraient chuter à 45 % du salaire moyen d’ici 2045.

Des pistes pour l'avenir

Face à ces défis, l’Allemagne a mis en place des initiatives telles que le « Pension Package II » et le BRSG 2.0 pour diversifier les investissements et renforcer les pensions d’entreprise.

Conclusion : préparer l'avenir avec une approche diversifiée

Les défis posés par le vieillissement démographique et les incertitudes économiques imposent une réévaluation des systèmes de retraite en Europe. En France, l’augmentation de l’épargne, la diversification des placements et la montée en puissance des solutions hybrides traduisent une volonté de préparer l’avenir malgré un climat de méfiance généralisé.

Il est essentiel d’adopter une approche diversifiée pour préparer sa retraite, en combinant les avantages des différents produits d’épargne et en tenant compte de ses objectifs et de sa tolérance au risque. Chez Eres nous avons un rôle important à jouer dans cet accompagnement en proposant solutions d’épargne longue, délivrer des conseils, solutions adaptées auprès de nos et accompagner nos partenaires au quotidien.

Pour en savoir plus

CLIQUEZ ICI

Publié le 04 mars 2026

On a retrouvé un pionnier des structurés... dans la gestion de crypto-actifs

3 questions à Damien Leclair, ex-Président d’Equitim et nouveau Directeur du Développement de ICEBLOCK.

Publié le 04 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.06% |

| M Climate Solutions | 4.99% |

| Echiquier Positive Impact Europe | 2.52% |

| Storebrand Global Solutions | 2.28% |

Palatine Europe Sustainable Employment

|

1.88% |

| Triodos Global Equities Impact | 1.54% |

| Triodos Impact Mixed | 1.13% |

| Triodos Future Generations | 1.05% |

| Dorval European Climate Initiative | 0.91% |

| EdR SICAV Euro Sustainable Equity | 0.19% |

| La Française Credit Innovation | 0.03% |

| BDL Transitions Megatrends | -0.25% |

| DNCA Invest Sustain Semperosa | -1.32% |

| Ecofi Smart Transition | -1.77% |

| R-co 4Change Net Zero Equity Euro | -2.06% |