| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8045.8 | -1.49% | -1.27% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.16% |

| Pictet TR - Sirius | 3.15% |

| Candriam Absolute Return Equity Market Neutral | 2.86% |

| Pictet TR - Atlas | 2.09% |

| RAM European Market Neutral Equities | 1.88% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.83% |

| H2O Adagio | 1.50% |

| Sapienta Absolu | 1.45% |

Syquant Capital - Helium Selection

|

1.22% |

BDL Durandal

|

0.98% |

| AXA WF Euro Credit Total Return | 0.96% |

DNCA Invest Alpha Bonds

|

0.93% |

| Sienna Performance Absolue Défensif | 0.90% |

| Schelcher Optimal Income | 0.85% |

| Cigogne UCITS Credit Opportunities | 0.69% |

| ELEVA Absolute Return Dynamic | 0.68% |

| ELEVA Global Bonds Opportunities | 0.54% |

| Candriam Bonds Credit Alpha | 0.50% |

| Alken Fund Absolute Return Europe | 0.24% |

| BNP Paribas Global Absolute Return Bond | 0.23% |

| Jupiter Merian Global Equity Absolute Return | -1.03% |

| Fidelity Absolute Return Global Equity Fund | -2.03% |

| MacroSphere Global Fund | -2.52% |

Exane Pleiade

|

-2.67% |

Gestion de patrimoine : 1,1 milliard de collecte pour ce groupe aux ambitions intactes...

Meyer Azogui, président de Cyrus Conseil, a animé la dernière conférence de presse avec à ses côtés Christophe Mianné, directeur général, José Zaraya, président d’Eternam, Emmanuel Auboyneau, gérant associé d’Amplegest et Sophie Nouy, directrice du pôle d’expertise patrimoniale.

La promotion interne fonctionne bien puisqu’Emilie Yansaud, chez Cyrus depuis dix ans, est devenue directrice marketing et communication.

H24 était dans la salle. Ce qu'il fallait en retenir…

2022 une année d’inflexion majeure sur le plan macro : inflation et hausse des taux

Les générations actuelles aux manettes des patrimoines de clients n’ont pas connu l’inflation !

Meyer Azogui :

« La France s’en sort plutôt bien en prenant le soin de s’occuper des plus économiquement faibles, ce qui n’est pas souvent le cas dans d’autres pays. »

Trois tendances :

-

« Nous n’avons pas connu une période aussi longue de stabilité fiscale depuis longtemps. »

-

Le non coté a émergé dans la clientèle des particuliers dite « retail ». L’offre est même pléthorique. Pour le dirigeant de Cyrus, cette offre a encouragé la demande des investisseurs privés.

-

La réhabilitation des obligations remet en perspective la chaine de création de valeurs dans les portefeuilles.

La bonne surprise des fonds en euros : taux moyen de 2% contre 1,3% en 2021

-

AEP est passé de 0,8% à 1,7% environ par exemple.

-

Les compagnies d’assurance ont sorti des taux « très élevés » alors qu’elles n’ont pas pu puiser dans les poches actions puisque le millésime 2022 fut mauvais à ce titre.

-

Les gagnants de 2023 devraient être les plus audacieux à l’instar de la formule célèbre de Warren Buffett : « Soyez craintif quand tout le monde a confiance, soyez confiant quand tout le monde est craintif. »

17 structures revendiquent plus d’un milliard d’euros sous gestion contre 5 il y a à peine quelques années

Cyrus sort plutôt bien de l’année 2022 grâce à la stabilité des encours à 9,5 milliards d'euros, après leur doublement en 2021.

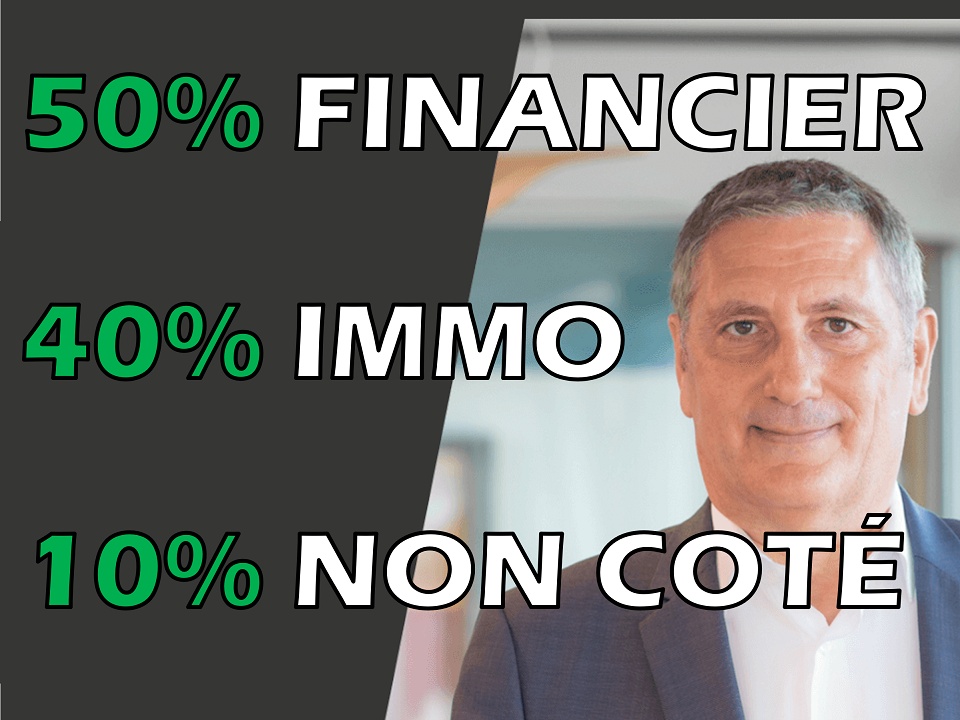

Collecte de 1,1 milliard d’euros répartie en 50% en encours financiers, 40% en immobilier et 10% en non coté. Dans la partie financière, les produits structurés devraient continuer de progresser sous l’effet de la hausse des taux d’intérêts.

La vue gestion de Cyrus Conseil

2022 : Hormis l’once d’or, toutes les classes d’actifs ont baissé nettement avec des ampleurs souvent équivalentes dans les actions et les obligations. La technologie paie le plus lourd tribu avec plus de 30% de perte.

2023 nettement plus favorable : ce devrait être l’année du recul de l’inflation en Europe et aux États-Unis. Le choc des taux arrive à son terme. La stabilité devrait suivre pour laisser place à une détente qui devrait commencer vers la fin de l’année 2023.

La récession devrait être modérée et de durée courte aux États-Unis et une peu plus marquée en Europe. La fin de la politique zéro-Covid en Chine laisse entrevoir une reprise économique avec le soutien de la Banque de Chine. L’effet d’entrainement devrait être ressenti à l’échelle mondiale.

Pour Emmanuel Auboyneau :

« Les opportunités sont redevenues nombreuses en actions comme en obligations ».

Le style de gestion basé sur le pouvoir de fixation des prix (Amplegest Pricing Power, fonds de la filiale Amplegest) est très prometteur pour 2023.

Le focus produit de Christophe Mianné

-

La dette non cotée a récupéré du rendement. Il faut s’intéresser aux investissements dans les infrastructures (via le fonds Antin) tels que les pylônes de télécommunications, qui bénéficient de contrats de long terme et de clauses d’indexation des loyers. La période de souscription est ouverte dans un nouveau fonds de PAI avec un seuil de 100 000 euros. Dans les contrats d’assurance vie, des offres d’Invest et NextStage sont disponibles dans le non coté.

-

Les produits structurés offrent un intérêt accru en 2023 par la hausse des taux d’intérêts. Un produit Autocall, sur des indices actions ou des indices sectoriels, récompense l’investisseur en cas de hausse des marchés. Il est de nouveau possible d’investir avec un capital garanti à 5 ou 6 ans.

-

Le fonds Octo Rendement 2025 de la filiale Octo Asset Management, spécialisée dans la gestion obligataire value a fortement collecté avec 150 millions d’encours. La société lancé Octo Rendement 2028 à la fin de l’an dernier. Ces deux fonds sont ouverts aux souscriptions nouvelles.

Immobilier : Paris intra-muros, hôtellerie et logistique

-

Paris intramuros qui est un marché liquide, répond à la demande de lieux prestigieux et la volonté d’attirer les talents grâce à des lieux plus accueillants. Les loyers augmentent. Des travaux de rénovation sont nécessaires mais ils pèsent in fine moins compte tenu de la valeur des biens parisiens.

Les cessions d’actifs se font de manière croissante auprès d’utilisateurs finaux comme Chanel ou Clifford Chance.

-

L’hôtellerie a connu une excellente année 2022 avec des taux d’occupation en hausse et la hausse des prix qui protègent de l’inflation. C’est aujourd’hui l’hôtellerie économique qui concentre les opérations visées par le pôle immobilier de Cyrus.

-

La logistique offre des rentabilités suffisamment importantes pour supporter les couts de financement. Elle correspond évidemment aux besoins du dernier kilomètre avec une approche régionale, près des grands centres. Les opérations sont faites en partenariat avec un spécialiste qui investit également aux côtés des clients de Cyrus.

Les nouveautés fiscales 2023 : y en a pas !

Pour Sophie Nouy, peu de nouveauté cette année. Une réflexion sur la transmission du patrimoine avait été menée au début du quinquennat notamment pour homogénéiser les régimes les formats de la famille s’étant multipliés. Le gouvernement n’a pas remis ce sujet à l’ordre du jour.

Sophie Nouy :

« Il n’y a pas de mauvais moment pour réfléchir à la transmission ».

Deux moments essentiels font penser qu’il ne faut rien faire, mais c’est une erreur de gestion, voire un défaut de conseil :

-

La fortune acquise par les jeunes entrepreneurs. Le Pacte Dutreilh permet de préserver le patrimoine en divisant par quatre le cout de la transmission, en cas de décès prématuré. Sans perdre une once de maitrise de son patrimoine professionnel de son vivant.

-

Les cadres dirigeants avec un salaire très élevé. Tout l’équilibre de la famille repose sur l’un des parents voire les deux. En cas de décès prématuré, les projets s’évaporent et les belles études des enfants avec. Sophie Nouy préconise de souscrire une assurance décès. Pour 1,2 million de capital décès, une personne de 40 ans, non-fumeur et en bonne santé paiera cent euros par mois. Faut-il réfléchir longtemps ?

-

Quand on est âgé, voire très âgé, on pense parfois qu’il est trop tard pour transmettre des biens à ses héritiers. Souscrire après 70 ans un contrat d’assurance vie au profit des petits enfants permet de sauter une génération avec une imposition raisonnable.

Allocation d’actifs cibles du profil Equilibre

Le rendement cible de 6% à horizon de cinq ans s’appuie sur cinq classes d’actifs :

-

30% actions

-

15% obligations (contre 0% en 2022)

-

25% Produits structurés avec des barrières de protection, des émetteurs diversifiés, avec des ambitions de rendement autour de 6% (contre 15% en 2022)

-

20% immobilier via des fonds diversifiés ou spécialisés

-

10% non coté

Article rédigé par H24 Finance. Tous droits réservés.

Publié le 05 mars 2026

Publié le 05 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.15% |

| M Climate Solutions | 6.00% |

| Echiquier Positive Impact Europe | 3.82% |

| Dorval European Climate Initiative | 2.97% |

| Storebrand Global Solutions | 2.54% |

| Triodos Global Equities Impact | 2.05% |

| Triodos Impact Mixed | 1.40% |

| EdR SICAV Euro Sustainable Equity | 1.30% |

| BDL Transitions Megatrends | 1.12% |

| Triodos Future Generations | 1.05% |

| La Française Credit Innovation | 0.22% |

| Ecofi Smart Transition | 0.11% |

| DNCA Invest Sustain Semperosa | -0.05% |

| R-co 4Change Net Zero Equity Euro | -1.05% |

Palatine Europe Sustainable Employment

|

-1.81% |