| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8184.43 | +0.99% | +0.43% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.93% |

| Pictet TR - Sirius | 3.28% |

| Candriam Absolute Return Equity Market Neutral | 2.89% |

| Pictet TR - Atlas | 2.47% |

| RAM European Market Neutral Equities | 1.93% |

| H2O Adagio | 1.93% |

| ELEVA Absolute Return Dynamic | 1.72% |

| Sapienta Absolu | 1.54% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.48% |

Syquant Capital - Helium Selection

|

1.39% |

| Sienna Performance Absolue Défensif | 1.29% |

DNCA Invest Alpha Bonds

|

1.17% |

BDL Durandal

|

1.11% |

| Schelcher Optimal Income | 0.90% |

| ELEVA Global Bonds Opportunities | 0.82% |

| Cigogne UCITS Credit Opportunities | 0.69% |

| AXA WF Euro Credit Total Return | 0.67% |

| Candriam Bonds Credit Alpha | 0.55% |

| BNP Paribas Global Absolute Return Bond | 0.38% |

| Alken Fund Absolute Return Europe | -0.28% |

| Jupiter Merian Global Equity Absolute Return | -1.02% |

| MacroSphere Global Fund | -2.21% |

| Fidelity Absolute Return Global Equity Fund | -2.57% |

Exane Pleiade

|

-2.75% |

📊 Le style Value toujours source d’opportunités en 2022 ?

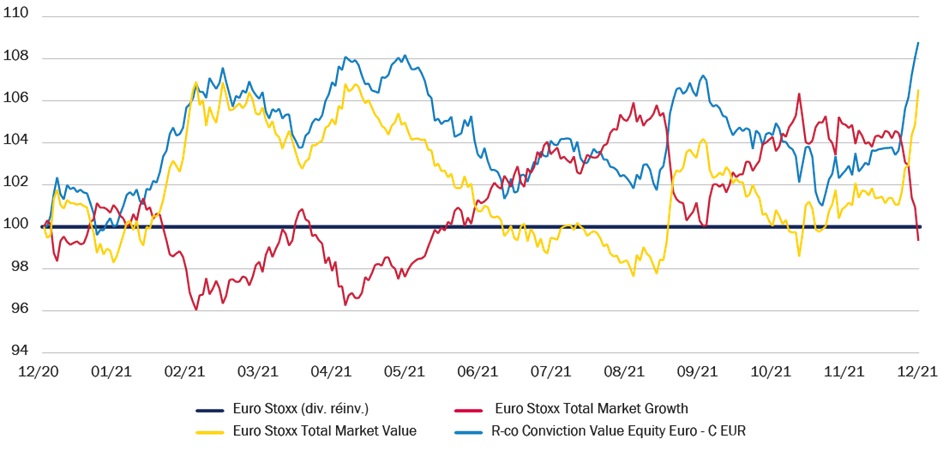

R-co Conviction Equity Value Euro affiche une performance de +26,30% en 2021 et +0,46% YTD.

La dégradation sanitaire en fin d’année a éclipsé la normalisation des taux enclenchée en 2021.

Deux sujets ont tour à tour animé le marché en 2021 : l’inflation et la situation sanitaire. À chaque fois que l’inflation revenait sur le devant de la scène, poussant les taux à la hausse, la Value a surperformé. Cela a été le cas sur la première partie de l’année où, jusqu’à mi-mai, le marché a joué la thématique du “reflation trade”, ou encore en septembre avec l’annonce du tapering. En revanche, à chaque résurgence du risque sanitaire (4è vague au cours de l’été, puis 5è vague à l’automne), c’est le style Croissance qui l’a emporté, entraînant une surperformance de la Croissance sur la Value à fin novembre.

Durant le mois de décembre, ces deux sujets se sont neutralisés : l’apparition du variant Omicron renforçait les inquiétudes sanitaires, tandis que la disparition du caractère “transitoire” du vocable de la Fed au sujet de l’inflation marquait l’accélération du resserrement monétaire annoncé en septembre. Au final, malgré un mois de décembre où le style Value a retrouvé une dynamique favorable, le style Croissance a surperformé de 3,4% la Value sur l’année 2021, les investisseurs favorisant les titres à forte visibilité, par crainte de l’impact de possibles mesures de restrictions en début d’année sur la croissance économique 2022.

Inflation et situation sanitaire : où en sommes-nous ?

Sur le plan sanitaire, même si la propagation du variant Omicron se poursuit de façon fulgurante à travers le monde, sa moindre dangerosité et le degré élevé de vaccination dans les économies occidentales laissent penser que la situation reste maîtrisable, et qu’il est possible de “vivre avec le virus”. C’est en tous cas le biais pris par les marchés en ce début d’année, ces derniers ayant clairement choisi de se focaliser sur les messages envoyés par les banques centrales. Et particulièrement celui de la Fed dont les Minutes, publiées le 5 janvier dernier, ont été explicites en évoquant l’accélération du tapering avec une réduction du bilan plus tôt qu’anticipé.

Cela se traduit par l’accélération du mouvement qui a débuté mi-décembre, caractérisé par une hausse des taux souverains, via la composante des taux réels alors que les anticipations d’inflation s’érodent légèrement dans le sillage du reflux de certaines matières premières à l’exception du pétrole. La hausse des taux réels dont doutaient les investisseurs se concrétise donc en ce début d’année, et pourrait être la thématique majeure de 2022. On connait la corrélation forte qui existe entre les taux (surtout réels) et la Value, et c’est ce qui explique la forte rotation observée en ce début d’année.

Des fondamentaux solides qui ne sont pas encore reflétés dans la valorisation des secteurs Value

1. Un contexte macroéconomique qui reste bien orienté : Le consensus de croissance économique de la Zone euro se situe aujourd’hui autour de 4,3%, ce qui reste bien supérieur à sa croissance potentielle (autour de 1-1,5%). Cette croissance est soutenue par

-

L’excès d’épargne accumulée des ménages (environ 6 points de PIB en Zone euro) ;

-

La reconstitution de stocks par les entreprises ;

-

Les investissements nécessaires à la remise à niveau de l’appareil productif et

-

Le déploiement du plan de relance de la Commission européenne.

2. Des attentes de croissance de BPA trop conservatrices pour 2022 : Malgré ce contexte macroéconomique porteur, le consensus attend une progression de seulement 7% des BPA sur l’Euro Stoxx pour 2022, ce qui correspond au niveau d’attente le plus faible des 30 dernières années. Cela impliquerait un pincement sur les marges dû à une forte hausse du coût des intrants (matières premières, et hausse des salaires). Nous ne partageons par cette vision, notamment pour les secteurs cycliques et financiers, et ce pour les raisons suivantes :

-

La forte progression des résultats a permis aux sociétés Value de renforcer leur bilan et laisse envisager la poursuite de la progression de leurs marges. Les fondamentaux des sociétés sont solides, en particulier pour les secteurs de la banque, de l’énergie, de l’automobile et des matières premières qui affichent les plus fortes progressions de bénéfices en 2021. Ceci s’explique certes par des bases de comparaison favorables, mais aussi par des résultats supérieurs aux attentes, lors de chaque saison de publication. Les valeurs cycliques et financières sortent de cette crise avec, pour la plupart, des bilans renforcés et des bases de coûts fortement abaissées, laissant encore présager d’un levier opérationnel important. Nos échanges avec les dirigeants de plusieurs groupes sur lesquels nous avons des positions importantes en portefeuille (Saint Gobain, Stellantis, ArcelorMittal, Airbus), nous confortent, par ailleurs, dans l’idée que les sociétés cycliques ont une réelle capacité à répercuter les hausses de coûts et à maintenir, voire augmenter leurs niveaux de marges avec le retour des volumes.

-

Une dynamique économique et des coûts de l’énergie non intégrés à certains secteurs. En outre, le consensus attend une croissance nulle sur les BPA du secteur bancaire, alors que ce dernier devrait mécaniquement être amélioré par

-

La hausse des taux ;

-

Les volumes de crédit portés par la dynamique macroéconomique et

-

Les programmes d’actions. De même, la hausse des prix de l’énergie (gaz, pétrole et électricité) ne nous parait intégrée dans les attentes de croissance de résultats des sociétés des secteurs de l’énergie et des services aux collectivités.

3. Une valorisation toujours plus attractive : La performance des secteurs Value en 2021 n’a pas reflété la forte hausse de leurs bénéfices, dégradant encore la valorisation relative du segment Value en 2021. Le potentiel de révision additionnel à la hausse des attentes de résultats en 2022 nous rend donc particulièrement confiant sur la performance à venir du segment Value, dont la décote de valorisation est sur son point bas historique (les P/E restent inférieurs à 10x pour la plupart des secteurs).

Positionnement du fonds

Nous abordons l’année 2022 en conservant :

-

Des surpondérations marquées sur les secteurs financiers (Banques) et cycliques (Automobile, Energie, Loisirs-Voyages et Construction) et

-

Une sous-pondération sur les secteurs de Croissance (Technologie et Biens de Consommation) dont les valorisations très élevées nous paraissent à risque dans un environnement de hausse des taux réels.

Malgré de forts rebonds, nos principales convictions (financières et cycliques) offrent encore un potentiel de performance significatif. Nous maintenons ces dernières, considérant que leurs cours ne reflètent ni le redressement opéré sur les marges en 2021, ni les perspectives porteuses de 2022. On mentionnera également notre exposition à la thématique de réouverture (via la position sur le secteur Loisirs-Voyages), constituée sur la deuxième partie de l’année 2021. Elle a légèrement pénalisé le fonds l’année dernière, mais pourrait être un contributeur important à la performance en 2022, en cas de normalisation de la situation sanitaire. Par ailleurs, la pondération de notre pilier défensif demeure faible (environ 15-20% du portefeuille), reflètant notre lecture selon laquelle le cycle devrait être encore porteur cette année.

Nous restons convaincus du fort potentiel de rebond de la Value qui pourrait se matérialiser dans les prochains mois, grâce à la normalisation de la situation sanitaire ainsi que la hausse des taux, qui seront des moteurs de performance puissants en 2022.

Si l’épidémie de Covid-19 est relayée au second plan, les investisseurs vont de nouveau se focaliser sur les fondamentaux solides des titres Value et sur le changement de politique monétaire en cours. La hausse des taux réels devrait entraîner une rotation favorable à la Value et pourrait, de surcroît, impacter défavorablement les valeurs de Croissance. Les titres cycliques et financiers, dont les valorisations sont toujours plus attractives, pourraient, quant à eux, rebondir fortement.

R-co Conviction Equity Value Euro : une solution pour jouer la thématique Value

Au cours de l’année 2021, le fonds s’est bien comporté et a affiché une performance de 26,3% soit une surperformance de +3,6% par rapport à son indice de référence, l’Euro Stoxx dividendes réinvestis, qui lui a permis de se distinguer au sein de l’univers des fonds Value. Cette surperformance s’explique très largement par une bonne sélection de titres, principalement dans les secteurs de l’énergie (ENI), de la construction (Saint Gobain), des matières premières (Arcelor) et de l’automobile (Stellantis et Daimler).

L’effet d’allocation positif lié à la surpondération bancaire a également aidé mais, là encore, la sélection de titres a ajouté de la performance avec Unicredit et la Société Générale affichant les meilleures performances du fonds cette année. Au final, c’est donc bien notre approche fondamentale qui a permis au fonds de surperformer en 2021. Les premiers jours de l’année 2022, où l’on a connu un très fort mouvement de rotation favorable au style Value, semblent valider notre scénario. R-co Conviction Equity Value Euro en profite pleinement et affiche une performance YTD de 2,6% au 10 janvier 2022, soit une surperformance de 4,1% par rapport à son indice de référence, l’Euro Stoxx dividendes réinvestis.

Publié le 04 mars 2026

On a retrouvé un pionnier des structurés... dans la gestion de crypto-actifs

3 questions à Damien Leclair, ex-Président d’Equitim et nouveau Directeur du Développement de ICEBLOCK.

Publié le 04 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.59% |

| M Climate Solutions | 7.97% |

| Dorval European Climate Initiative | 4.49% |

| BDL Transitions Megatrends | 2.94% |

| Echiquier Positive Impact Europe | 2.52% |

| Storebrand Global Solutions | 2.28% |

Palatine Europe Sustainable Employment

|

1.88% |

| Triodos Global Equities Impact | 1.54% |

| Triodos Impact Mixed | 1.13% |

| Triodos Future Generations | 1.05% |

| EdR SICAV Euro Sustainable Equity | 0.19% |

| La Française Credit Innovation | 0.03% |

| DNCA Invest Sustain Semperosa | -1.32% |

| Ecofi Smart Transition | -1.77% |

| R-co 4Change Net Zero Equity Euro | -2.06% |