| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7915.36 | -0.98% | -2.87% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Sirius | 3.70% |

| Pictet TR - Atlas Titan | 3.52% |

| Candriam Absolute Return Equity Market Neutral | 3.31% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 2.36% |

| RAM European Market Neutral Equities | 1.92% |

| Pictet TR - Atlas | 1.78% |

| Sapienta Absolu | 1.25% |

Syquant Capital - Helium Selection

|

0.90% |

| Schelcher Optimal Income | 0.71% |

| Cigogne UCITS Credit Opportunities | 0.69% |

| H2O Adagio | 0.61% |

BDL Durandal

|

0.53% |

| Candriam Bonds Credit Alpha | 0.44% |

| ELEVA Global Bonds Opportunities | 0.41% |

DNCA Invest Alpha Bonds

|

0.41% |

| AXA WF Euro Credit Total Return | 0.04% |

| BNP Paribas Global Absolute Return Bond | -0.03% |

| Alken Fund Absolute Return Europe | -0.05% |

| Sienna Performance Absolue Défensif | -0.11% |

| ELEVA Absolute Return Dynamic | -2.23% |

| Jupiter Merian Global Equity Absolute Return | -2.26% |

Exane Pleiade

|

-2.70% |

| Fidelity Absolute Return Global Equity Fund | -3.43% |

| MacroSphere Global Fund | -4.70% |

Immobilier en France et à Paris : synthèse 2016, perspectives 2017

La lente tendance baissière des prix de l’immobilier qui s’observait en France depuis quelques années a pris fin en 2016.

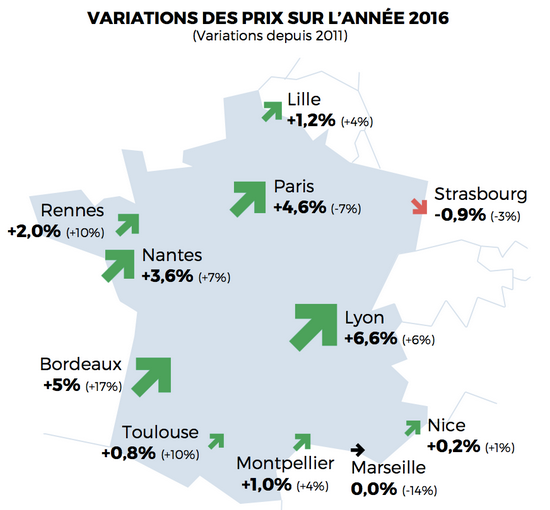

En effet, « Pour la première fois depuis cinq ans, les prix ont augmenté dans 9 des 11 plus grandes villes de France » affirme le site MeilleursAgents.com, qui dresse le bilan de l’année passée en se basant sur les dernières promesses de ventes signées en 2016.

« Cette hausse des prix s’est amplifiée en fin d’année, faisant émerger un groupe de tête emmené par Lyon à +6,6% suivie de Bordeaux (+5%), Paris (+4,6%) et Nantes (+3,6%) » souligne la même source.

Seule Strasbourg (-0,9%) poursuit sa tendance baissière, tandis qu’à Marseille, les prix n’ont finalement pas évolué en 2016, mettant un terme à plusieurs années de baisse marquée.

Carte de l'évolution des prix en France en 2016. Source : MeilleursAgents.com.

Une évolution des prix très éparse en France en cinq ans

L'évolution des prix de l'immobilier, très variable selon les villes en 2016, est encore plus disparate entre les différentes agglomérations sur un horizon de 5 ans.

Le prix moyen du mètre carré à Paris, à 8.053 euros/m², reste actuellement inférieur de 7% par rapport à son pic de 2011 malgré sa hausse de 4,6% en 2016. La tendance est encore plus forte à Marseille, où les prix de l’immobilier (2.389 euros/m² pour les appartements) restent en baisse de 14% sur 5 ans.

La plupart des autres grandes villes de France ont néanmoins dépassé leur niveau de 2011, avec parfois des hausses très conséquentes comme à Bordeaux (3.200 euros/m², +17%), Toulouse (+10%), Rennes (+10%) ou encore Nantes (+7%).

L’évolution positive des prix de l’immobilier dans ces villes « témoigne de leur forte attractivité en termes d’emploi, de rénovation urbaine et de travaux d’infrastructure » explique MeilleursAgents.

Le crédit à taux bas compense la baisse de la demande

Pourtant, la demande a fortement baissé sur le marché de l’immobilier français en cinq ans.

En 2011, le marché comptait en moyenne 3,5 acheteurs en recherche active pour 1 bien en vente. En 2016, ce même ratio n’a été que de 1,2 acheteur pour 1 bien en vente selon MeilleursAgents, qui souligne que ce ratio reste extrêmement faible malgré sa légère amélioration par rapport à l’année 2014, où ce chiffre était inférieur à 1.

« Dans ces conditions, les prix auraient dû continuer à diminuer ou au mieux se stabiliser, et le marché aurait dû rester atone en 2016. Mais la baisse générale des taux d’intérêt a changé la donne pour la frange solvable des ménages qui a considéré en 2016 (et en particulier à la fin de l’année) qu’après plusieurs années de baisse les prix étaient devenus acceptables et qu’il fallait en profiter tant que les taux restaient à des niveaux historiquement bas » explique MeilleursAgents.

« Ainsi, alors que le taux d’emprunt moyen sur 20 ans était de 4,3% en 2011, il a chuté à 1,5% seulement en 2016 », souligne la même source, qui explique qu’« Avec une baisse d’environ -1% sur l’année 2016, l’évolution des taux d’intérêt a généré un gain de pouvoir d’achat de +10% ».

C’est aussi grâce à ce gain de pouvoir d’achat que les acheteurs ont moins hésité à passer à l’acte en 2016, permettant ainsi aux volumes de transaction (850 000 transactions immobilières) de progresser de 5% par rapport à 2015.

Perspectives 2017

Selon MeilleursAgents, « Après une année 2016 dominée par la baisse des taux d’intérêt, nous pensons que 2017 sera conditionnée par trois clefs majeures : l’évolution des taux, l’emploi et les élections ».

Depuis l’élection de Donald Trump aux Etats-Unis, les taux sur les marchés obligataires remontent, ce qui ne sera pas sans impact sur les niveaux du crédit immobilier. « Dans ce contexte, [en 2017], nous tablons sur une hausse des taux des crédits immobiliers comprise entre +0,5% et +1% pour atteindre 2 à 2,5% sur 20 ans » affirme MeilleursAgents.

« Dans un tel scenario, nous pensons que les acheteurs ne seront pas découragés, qu’ils seront aussi nombreux qu’en 2016 mais pas plus, et que les prix ne seront plus poussés à la hausse ».

Du côté de l’emploi, « Une partie toujours aussi importante des Français ne parvient pas à trouver un emploi pérenne et ne peut donc prétendre répondre aux exigences des banques pour obtenir un prêt immobilier. Nous n’anticipons pas d’évolution majeure en ce sens en 2017 qui ne verra donc pas de progression majeure de la demande ».

Malgré tout, « l’attrait pour la pierre valeur refuge restera fort dans un contexte de forte incertitude politique et géopolitique ».

MeilleursAgents s’attend ainsi en 2017 à ce que les prix de l’immobilier en France enregistrent des évolutions entre 0 et +3%, avec des volumes de transactions globalement égaux à ceux de l’année dernière.

Copyright H24 Finance. Tous droits réservés.

La présidente de l'AMF tire la sonnette d’alarme...

En 2025, les femmes sont deux fois moins nombreuses que les hommes à investir.

Publié le 09 mars 2026

Publié le 09 mars 2026

Parorama des fonds gérés ou co-gérés par des femmes...

Journée internationale des droits des femmes : H24 met en lumière quelques fonds pilotés par des GÉRANTES.

Publié le 09 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| M Climate Solutions | 4.02% |

| Regnan Sustainable Water & Waste | 3.86% |

| Storebrand Global Solutions | 1.32% |

| Echiquier Positive Impact Europe | 1.08% |

| Dorval European Climate Initiative | 0.17% |

| Triodos Impact Mixed | -0.05% |

| La Française Credit Innovation | -0.15% |

| Triodos Global Equities Impact | -0.33% |

| EdR SICAV Euro Sustainable Equity | -0.87% |

| Triodos Future Generations | -0.93% |

| BDL Transitions Megatrends | -0.98% |

Palatine Europe Sustainable Employment

|

-2.51% |

| DNCA Invest Sustain Semperosa | -2.56% |

| Ecofi Smart Transition | -2.61% |

| R-co 4Change Net Zero Equity Euro | -3.54% |