| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8342.3 | +0.23% | +2.39% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.37% |

| ELEVA Absolute Return Dynamic | 1.93% |

| H2O Adagio | 1.70% |

| Pictet TR - Atlas | 1.66% |

| Alken Fund Absolute Return Europe | 1.42% |

Syquant Capital - Helium Selection

|

1.18% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.07% |

| AXA WF Euro Credit Total Return | 1.06% |

| ELEVA Global Bonds Opportunities | 1.04% |

| Schelcher Optimal Income | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.79% |

DNCA Invest Alpha Bonds

|

0.57% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Sienna Performance Absolue Défensif | 0.41% |

| Candriam Bonds Credit Alpha | 0.30% |

| Jupiter Merian Global Equity Absolute Return | 0.28% |

| BNP Paribas Global Absolute Return Bond | -0.11% |

| Fidelity Absolute Return Global Equity Fund | -0.31% |

| RAM European Market Neutral Equities | -0.54% |

Exane Pleiade

|

-1.23% |

| MacroSphere Global Fund | -2.01% |

L'été Net Zero : « Pourquoi nous avons choisi de ne plus investir dans les énergies fossiles »…

L'édito de Jean-Luc Allain (Directeur Général) et Jean-Sébastien Beslay (Président) chez Trusteam Finance

Le 8 juillet dernier, la BCE a dévoilé sa nouvelle feuille de route pour inclure le changement climatique dans sa politique monétaire et s’assurer de la résilience du système financier. Elle va mettre en place des indicateurs pour mieux mesurer les risques climatiques et des stress tests pour évaluer la résistance des banques avec un scénario d’un réchauffement limité à 1.5°C. Elle va ensuite demander des engagements aux entreprises pour s’aligner sur l’accord de Paris avec la publication de mesures vérifiables. Cela sera une condition pour être éligible au programme de rachat d’actifs, notamment.

Chez Trusteam, nous soutenons cette démarche. Ces engagements sont forts et essentiels. Ils ont également des implications directes. La BCE a déjà souligné que certaines industries, « qui dépendent de ressources non renouvelables ou polluantes » seront plus que d’autres touchées par un risque de transition. Les énergies fossiles sont concernées en premier et « pourraient faire face à une forte baisse des bénéfices et à des coûts de production plus élevés ». C’est donc un message clair qui a été adressé aux industries les plus polluantes : celles qui ne s’aligneront pas avec l’accord de Paris ne pourront plus bénéficier du soutien de la BCE. Et via les stress tests, elle encourage les acteurs financiers à faire de même.

Une transformation encore largement sous-évaluée par les investisseurs

Cependant, de notre point de vue, les investisseurs sous-estiment encore les changements qu’implique l’accord de Paris. Il nous semble que beaucoup d’investisseurs ne se rendent pas compte de la portée de ces annonces et, plus largement, des défis que nous allons devoir affronter afin de limiter le réchauffement climatique. L’ampleur de la transformation qui va devoir être opérée est immense.

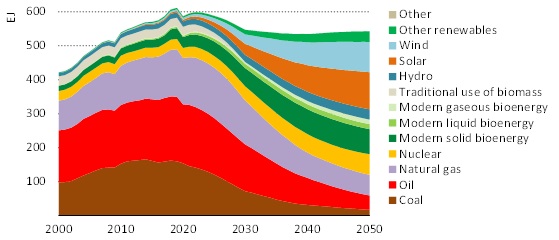

Afin d’être en ligne avec l’accord de Paris, c’est-à-dire rester dans une « trajectoire 1,5°C », il faudra atteindre la neutralité carbone en 2050 (Net Zero). Ce dont il s’agit ici, c’est bien de « décarboner » l’économie, changer de norme et ne plus utiliser d’énergies fossiles. L’objectif est de faire tomber la part des énergies fossiles dans le mix énergétique de 80% en 2020 à 20% en 2050.

Demande totale d’énergie selon le scénario Net Zero

Source : International Energy Agency (2021), Net Zero by 2050, IEA, Paris

Comment y arriver ?

En mai, l’Agence Internationale de l’Energie (IEA) a montré quelques pistes pour un scénario réaliste. Il faut bien prendre conscience que certaines activités ont structurellement un impact négatif, qu’elles sont une source d’émissions majeure et devront être arrêtées. Comme le souligne également un récent rapport de la commission européenne, certaines activités sont nuisibles pour le climat. C’est pourquoi, dans ce scénario Net Zero, l’IEA recommande de ne plus investir dans de nouveaux projets d’énergies fossiles, au-delà de ceux déjà engagés, et ce dès 2021. Le scénario de l’IEA prévoit un autre objectif déterminant : avoir une électricité 100% décarbonée partout dans le monde dès 2040.

Le risque souligné par la BCE est bien réel. Beaucoup d’actifs « carbonés » sont actuellement surévalués, à la fois par les investisseurs mais aussi dans les bilans des entreprises. La comptabilité et l’analyse financière ne prennent pas encore en compte les implications de ce scénario Net Zero, et en particulier, les potentielles dépréciations d’actifs carbonés.

Ne plus investir dans les énergies fossiles afin de minimiser les risques climatiques

Chez Trusteam, nous avons bien conscience de ces risques de durabilité. Les activités des entreprises peuvent avoir un impact négatif sur le changement climatique. Cela fait porter un risque sur les investissements et l’épargne de nos clients. Les énergies fossiles nous semblent trop risquées alors que nous n’y avons pas d’expertise. C’est pourquoi nous avons préféré en sortir.

Au vu de notre stratégie d’investissement, les risques sont trop forts alors que nos connaissances sont trop faibles. Ce choix correspond à notre stratégie de gestion : « stock picker », nous choisissons les entreprises dans lesquelles nous investissons et nous n’avons pas de contraintes techniques de benchmark.

Dans un monde décarboné, nous devons faire des choix.

Toutes les entreprises vont devoir s’adapter, mais pour certaines, cela sera plus difficile que pour d’autres.

Fin mai, nous avons désinvesti de Pemex, la dernière pétrolière que nous avions en portefeuille dans Trusteam Obligations Court Terme. Nous n’avons plus de valeurs pétrole ou gaz dans nos fonds, ISR ou non. Notre politique de prise en compte des risques extra-financiers s’applique à l’ensemble de notre société, y compris notre gestion privée, d’ici la fin de l’année. En toute transparence, il ne nous reste plus qu’une société exposée directement aux énergies fossiles, Albioma sur Trusteam ROC PME. En pleine transformation, la société s’est engagée à sortir du charbon en 2022 et nous resterons attentifs au bon déroulé du plan de sortie.

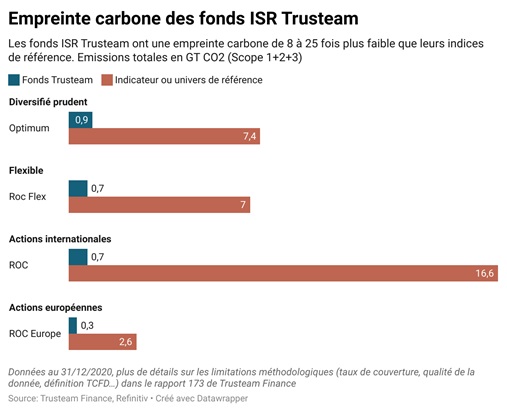

En conséquence, des portefeuilles beaucoup moins carbonés

Structurellement moins exposés sur les secteurs les plus carbonés, nos fonds avaient déjà un bilan carbone de 6 à 20 fois inférieur à leurs indices ou univers de référence au 31/12/2020 (cf. Reporting 173).

C’est bien ce que nous comptons offrir à nos clients : la possibilité d’investir sur des fonds avec une empreinte carbone significativement inférieure tout en préservant nos objectifs de performances financières, pour leur permettre de décarboner leurs investissements.

H24 : Pour en savoir plus sur les fonds de Trusteam Finance, cliquez ici.

Top 10 des sociétés de gestion privilégiées par les CGP en fin d'année 2025...

Le classement Nortia au T4.

Publié le 10 février 2026

Publié le 10 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 6.05% |

| Dorval European Climate Initiative | 5.07% |

| R-co 4Change Net Zero Equity Euro | 4.00% |

| EdR SICAV Euro Sustainable Equity | 3.97% |

| BDL Transitions Megatrends | 3.76% |

| Ecofi Smart Transition | 3.58% |

| DNCA Invest Sustain Semperosa | 3.01% |

| Echiquier Positive Impact Europe | 2.98% |

| Storebrand Global Solutions | 2.31% |

Palatine Europe Sustainable Employment

|

2.31% |

| Triodos Future Generations | 2.10% |

| Triodos Global Equities Impact | 1.60% |

| Triodos Impact Mixed | 1.13% |

| La Française Credit Innovation | 0.26% |