| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8327.54 | +0.05% | +2.18% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.37% |

| Pictet TR - Sirius | 2.37% |

| ELEVA Absolute Return Dynamic | 1.93% |

| H2O Adagio | 1.70% |

| Pictet TR - Atlas | 1.66% |

Syquant Capital - Helium Selection

|

1.18% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.07% |

| AXA WF Euro Credit Total Return | 1.06% |

| ELEVA Global Bonds Opportunities | 1.04% |

| Alken Fund Absolute Return Europe | 1.01% |

| Schelcher Optimal Income | 0.84% |

| Candriam Absolute Return Equity Market Neutral | 0.79% |

DNCA Invest Alpha Bonds

|

0.57% |

| Cigogne UCITS Credit Opportunities | 0.46% |

| Sienna Performance Absolue Défensif | 0.41% |

| Candriam Bonds Credit Alpha | 0.30% |

| Jupiter Merian Global Equity Absolute Return | 0.28% |

| BNP Paribas Global Absolute Return Bond | -0.11% |

| Fidelity Absolute Return Global Equity Fund | -0.31% |

| RAM European Market Neutral Equities | -0.60% |

Exane Pleiade

|

-1.23% |

| MacroSphere Global Fund | -2.01% |

L'excellent démarrage de cette nouvelle société de gestion indépendante...

Interview d'Amin Zeghlache, Directeur Associé chez LONVIA Capital

Après moins d'une année d'existence, les encours sous gestion de LONVIA Capital dépassent les 200 millions €. Quel bilan tirez-vous de ces premiers mois ?

Après moins d'une année d'existence, les encours sous gestion de LONVIA Capital dépassent les 200 millions €. Quel bilan tirez-vous de ces premiers mois ?

Amin Zeghlache : Rappelons que LONVIA Capital est détenue à 100% par ses collaborateurs et a lancé trois OPC dédiés aux petites et moyennes capitalisations européennes en octobre 2020 dans la continuité de l'expertise de gestion historique portée par Cyrille Carrière depuis 15 années.

Les résultats en matière de performance et de collecte sont d'excellente facture avec plus de 200Mn€ d'encours sous gestion dont près de 150 Mn€ pour le fonds LONVIA Avenir Mid-Cap Europe seul. La collecte est soutenue et régulière. Nous tenons à remercier chaleureusement tous nos partenaires. La confiance dont nous témoigne nos porteurs constitue un actif précieux à nos yeux.

Notre stratégie d'investissement est orientée vers l'accompagnement au long cours de sociétés qui se trouvent dans un cercle vertueux de croissance. Nous avons le privilège d'avoir un alignement entre cette stratégie à l'actif et la typologie de notre passif. En effet, nos clients sont principalement des investisseurs de long terme Family Office, investisseurs institutionnels et acteurs de l'épargne longue pour le compte de particuliers.

Les multi-gérants ont également fait preuve d'un intérêt prononcé pour le fonds LONVIA Avenir Mid-Cap Europe en construisant des allocations notablement plus stables qu'à l'accoutumée. Il semblerait que les ajustements de court terme (gestion tactique) soient de plus en plus effectués par le biais de supports indiciels. Cela constitue une excellente nouvelle puisque nos stratégies sont ainsi utilisées en cœur de portefeuille dans une optique de détention longue.

Une autre bonne nouvelle provient des compagnies d'assurance qui ont fait preuve de dynamisme et de bienveillance à l'égard de LONVIA Capital. Nos fonds sont de plus en présents en unité de compte au sein des contrats d'assurance vie française. Cela va nous permettre de travailler plus étroitement avec les indépendants du patrimoine.

Les trois fonds de votre gamme ont déjà des valeurs liquidatives entre 139€ et 153€ alors qu'ils ont moins d'un an, comment expliquez-vous de tels résultats ?

Les trois fonds de votre gamme ont déjà des valeurs liquidatives entre 139€ et 153€ alors qu'ils ont moins d'un an, comment expliquez-vous de tels résultats ?

Amin Zeghlache : Comme depuis 15 années, ce sont la qualité du modèle économique et la dynamique opérationnelle des sociétés dont nous sommes actionnaires qui expliquent ce niveau de performance pour les fonds.

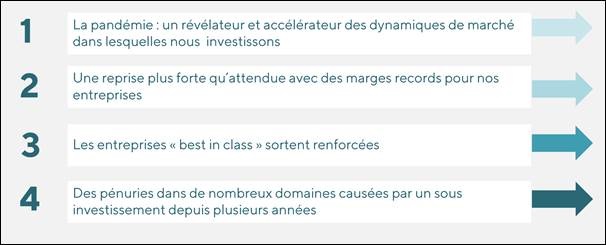

Les facteurs qui ont permis une forte surperformance historique de la sélection de valeurs se voient structurellement renforcés dans l'environnement actuel.

Les enseignements majeurs pour les small & mid-caps européennes

Source : LONVIA Capital, septembre 2021

En effet, post crise pandémique, la poursuite de la croissance et/ou la reprise d'activité s'est effectuée avec des marges en nette amélioration. Ils existent de larges possibilités d'investissement dans la croissance future, tant en organique que par acquisition pour nos sociétés.

La crise est selon nous un accélérateur de l'intégration des solutions et des produits pour la technologie médicale, l'automatisation industrielle et les besoins massifs de données et d'innovation digitale. La sortie de crise montre que les performances de ventes en 2020 ne sont pas un « one-off » mais un prélude à une accélération et à une intégration encore plus massive de ces solutions.

Plus que jamais, pour les sociétés « best in class », la crise a permis de renforcer leur positionnement concurrentiel. Ces sociétés ont eu les moyens de continuer à investir en innovation produits et en déploiement géographique. Cela constitue une base de gains importante de part de marché par rapport à des concurrents affaiblis.

Si elles peuvent limiter à court terme la capacité à produire, les situations de pénuries (matières premières, composants électroniques, semi-conducteurs) et de stress des chaînes d'approvisionnement, constituent un contributeur significatif en faveur d'un cycle de capex (dépenses d'investissement) favorable sur les prochaines années.

Quels seront les axes de développement pour votre société de gestion au cours des prochaines années ?

Quels seront les axes de développement pour votre société de gestion au cours des prochaines années ?

Amin Zeghlache : Notre priorité reste et restera d'être en mesure de maintenir et de renforcer nos capacités de génération d'idées d'investissement et d'identification des champions européens des prochaines années.

Nous souhaitons également faciliter l'accès à l'information pour le suivi des fonds. A ce titre, l'équipe Relations Investisseurs en France (LONVIA dispose également d'un bureau en Espagne) se voit renforcée par l'arrivée d'un profil senior, Jérôme Guittet. Anciennement Directeur des ventes institutionnelles chez Edmond de Rothschild, Jérôme aura plus particulièrement la responsabilité des relations auprès des investisseurs institutionnels.

Dans les prochains mois, nous allons déployer les moyens nécessaires afin de tisser des liens de proximité durables avec les CGP.

Copyright H24 Finance. Tous droits réservés.

Top 10 des sociétés de gestion privilégiées par les CGP en fin d'année 2025...

Le classement Nortia au T4.

Publié le 10 février 2026

Publié le 10 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.66% |

| M Climate Solutions | 6.05% |

| BDL Transitions Megatrends | 3.76% |

| Dorval European Climate Initiative | 3.71% |

| Ecofi Smart Transition | 3.58% |

| EdR SICAV Euro Sustainable Equity | 3.49% |

| DNCA Invest Sustain Semperosa | 3.01% |

| R-co 4Change Net Zero Equity Euro | 2.88% |

| Echiquier Positive Impact Europe | 2.60% |

| Storebrand Global Solutions | 2.31% |

Palatine Europe Sustainable Employment

|

2.31% |

| Triodos Future Generations | 2.10% |

| Triodos Global Equities Impact | 1.60% |

| Triodos Impact Mixed | 1.13% |

| La Française Credit Innovation | 0.26% |