| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7993.49 | -0.65% | -1.91% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.91% |

| Pictet TR - Sirius | 3.40% |

| Candriam Absolute Return Equity Market Neutral | 3.08% |

| Pictet TR - Atlas | 1.98% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.89% |

| RAM European Market Neutral Equities | 1.75% |

| Sapienta Absolu | 1.27% |

| H2O Adagio | 1.12% |

Syquant Capital - Helium Selection

|

1.05% |

| Schelcher Optimal Income | 0.79% |

| Cigogne UCITS Credit Opportunities | 0.69% |

DNCA Invest Alpha Bonds

|

0.66% |

BDL Durandal

|

0.64% |

| ELEVA Global Bonds Opportunities | 0.51% |

| Candriam Bonds Credit Alpha | 0.47% |

| AXA WF Euro Credit Total Return | 0.38% |

| Sienna Performance Absolue Défensif | 0.13% |

| BNP Paribas Global Absolute Return Bond | 0.10% |

| Alken Fund Absolute Return Europe | 0.03% |

| ELEVA Absolute Return Dynamic | -0.92% |

| Jupiter Merian Global Equity Absolute Return | -1.51% |

Exane Pleiade

|

-2.42% |

| Fidelity Absolute Return Global Equity Fund | -3.27% |

| MacroSphere Global Fund | -3.36% |

La correction d'octobre indique-t-elle un retournement du cycle ?

Si la correction des marchés d’actions en octobre aura été impressionnante, elle a aussi été frappante par son manque d’élément déclencheur.

C’est bien davantage la dégradation d’un contexte général qui a pesé soudainement et brutalement sur les marchés.

On notera :

- La hausse rapide des taux longs réels américains ces dernières semaines, qui a probablement bouleversé les repères des investisseurs et dégradé les valorisations théoriques des entreprises, surtout celles de style croissance.

- Le ralentissement de la liquidité des grandes banques centrales. Le bilan de la Réserve Fédérale se réduit plus rapidement depuis le 1er octobre, la BCE ralentit la croissance de son bilan pour l’annuler en fin d’année et la nouvelle politique monétaire japonaise permet également à la banque centrale de ralentir ses achats.

- La poursuite des tensions sino-américaines laisse craindre ce que certains appellent un « retour de la guerre froide ». Et la prolongation du mouvement baissier du yuan face au dollar en octobre a appuyé ces inquiétudes.

- Si les publications des résultats du troisième trimestre des entreprises américaines (la saison n’est pas encore achevée) ont de nouveau sensiblement dépassé les attentes, les perspectives des chefs entreprises sont en règle générale plus mesurées. Les marchés se sont d’ailleurs montrés extrêmement sensibles aux surprises en termes de résultats, avec une dispersion particulièrement forte autour des attentes de profits.

Enfin, techniquement, la correction a été amplifiée du fait de positions significatives à découvert sur des contrats de volatilité (VIX) mais aussi de réajustements mécaniques ou rapides de fonds à « volatilité contrôlée » et de long-short actions.

Cette purge des marchés nous semble excessive. S’il y a bien une dégradation des conditions financières mondiales du fait du resserrement de la politique monétaire et du ralentissement de la liquidité, l’environnement d’un point de vue fondamental demeure de bonne facture.

Certes, les ralentissements économiques européen et chinois sont peut-être plus prononcés que ce qu’attendaient les investisseurs, et le dynamisme actuel de l’économie américaine est en grande partie technique, imputable au plan de relance fiscal de Donald Trump dont les effets ne vont plus tarder à s’estomper.

Pas de retournement du cycle en vue

Toutefois, les signes qui préfigurent la fin du cycle manquent toujours à l’appel : l’inflation reste contenue, les marges des entreprises ne sont pas en phase de dégradation, les charges d’intérêts des entreprises demeurent soutenables. Et le durcissement des conditions financières suite à la correction des marchés ramène les grands indices de conditions financières sur des moyennes historiques. Il est donc difficile à ce stade d’anticiper que la crise d’octobre est en mesure de créer un tassement économique.

Autrement dit, c’est un ralentissement qu’il faut craindre pour l’heure et non le retournement du cycle, ce qui n’a évidemment pas le même impact sur les marchés.

Par ailleurs, les autorités chinoises se sont livrées ces derniers mois à différentes mesures pour soutenir leur activité. On ne peut donc pas exclure des surprises plus favorables ces prochaines semaines.

Enfin, si le risque protectionniste est élevé, on ne peut écarter une ré-ouverture des négociations sino-américaines maintenant que les élections parlementaires américaines sont passées.

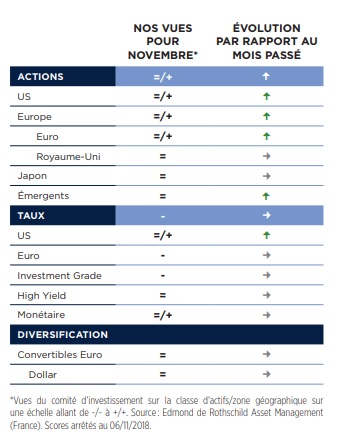

Nous avions réduit tactiquement nos expositions cet été sur les actions, trouvant sur les marchés un excès de complaisance.

Nous avons remonté tactiquement fin octobre le poids des actions (sur les Etats-Unis, l’Europe et les pays émergents) parce que les marchés sont passés d’un excès à l’autre, alors qu’il existe un potentiel de bonnes nouvelles d’ici la fin de l’année.

Par ailleurs, nous remontons la pondération sur les emprunts d’Etat américains et concentrons notre défiance vis-à-vis des emprunts d’Etats « core » européens, considérant qu’à près de 3,2%, le rendement obligataire américain redevient intéressant et protège contre les inquiétudes qui pourront ressurgir face à un ralentissement économique.

- EdR Fund Big Data : + 3,96% YTD

- EdR Fund US Value : + 4,76% YTD

- EdR Fund Bond Allocation : - 1,42% YTD

Pour en savoir plus sur les fonds Edmond de Rothschild AM, cliquez ici.

"Une solution incontournable" : cette plateforme met en avant un fonds actions monde...

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 06 mars 2026

Publié le 06 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.22% |

| M Climate Solutions | 5.11% |

| Storebrand Global Solutions | 2.41% |

| Echiquier Positive Impact Europe | 2.38% |

| Dorval European Climate Initiative | 1.78% |

| Triodos Global Equities Impact | 1.27% |

| Triodos Impact Mixed | 0.86% |

| Triodos Future Generations | 0.44% |

| EdR SICAV Euro Sustainable Equity | 0.27% |

| BDL Transitions Megatrends | 0.15% |

| La Française Credit Innovation | 0.12% |

| DNCA Invest Sustain Semperosa | -1.40% |

Palatine Europe Sustainable Employment

|

-1.44% |

| Ecofi Smart Transition | -1.51% |

| R-co 4Change Net Zero Equity Euro | -2.25% |