| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8311.74 | -0.35% | +1.99% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.83% |

| Pictet TR - Sirius | 2.88% |

| ELEVA Absolute Return Dynamic | 2.79% |

| H2O Adagio | 2.43% |

| Pictet TR - Atlas | 1.91% |

| Candriam Absolute Return Equity Market Neutral | 1.37% |

| ELEVA Global Bonds Opportunities | 1.29% |

| AXA WF Euro Credit Total Return | 1.24% |

Syquant Capital - Helium Selection

|

1.16% |

| Alken Fund Absolute Return Europe | 1.08% |

| Schelcher Optimal Income | 1.07% |

| Sienna Performance Absolue Défensif | 0.96% |

| MacroSphere Global Fund | 0.81% |

DNCA Invest Alpha Bonds

|

0.81% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.38% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.55% |

| Jupiter Merian Global Equity Absolute Return | -1.17% |

Exane Pleiade

|

-1.67% |

| RAM European Market Neutral Equities | -2.08% |

La question que déteste le plus ce chef économiste...

|

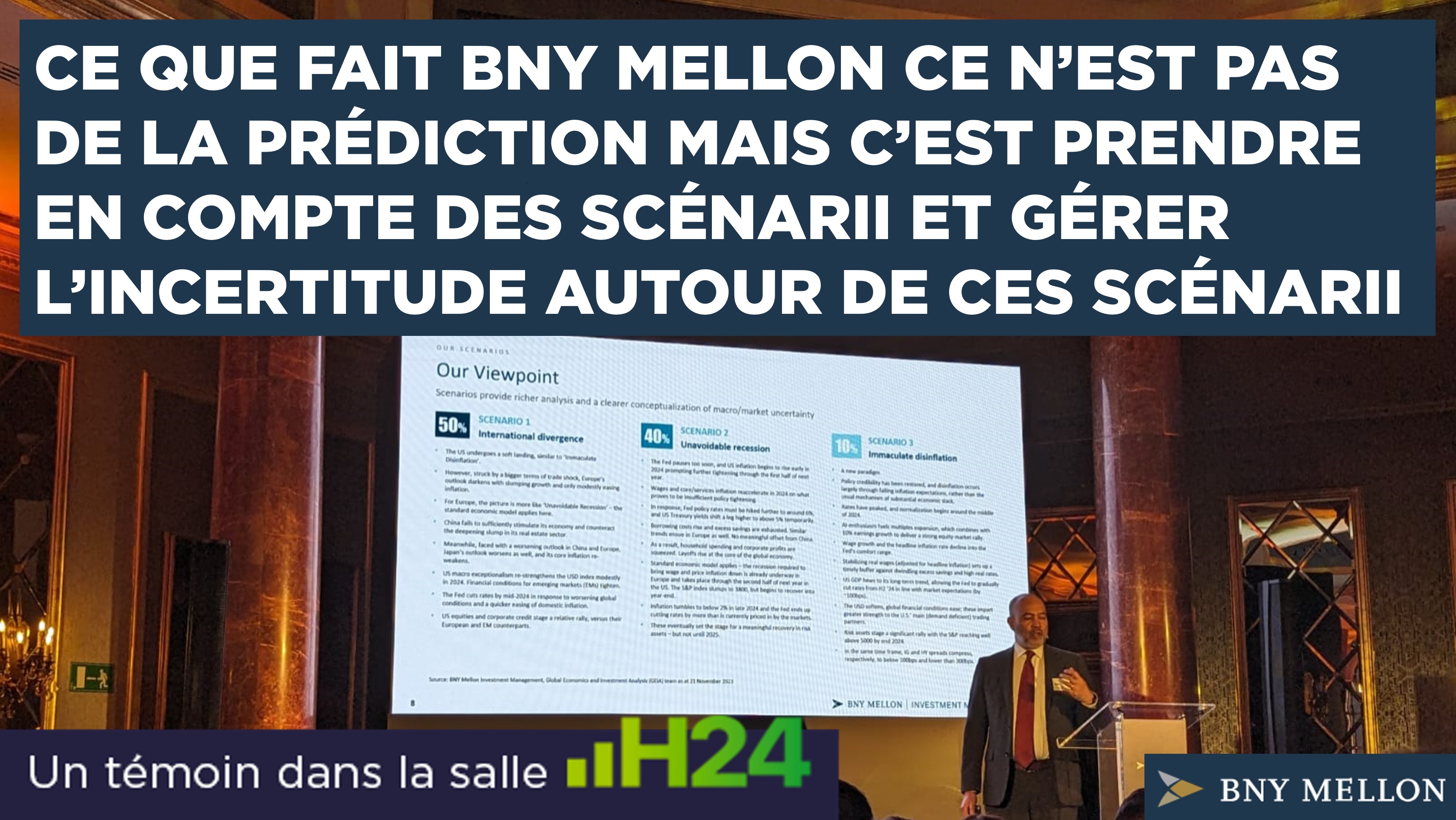

BNY Mellon organisait en ce mois de mars, à Madrid, sa conférence d’investissement 2024 dédiée aux sélectionneurs de fonds européens. Ce fût l’occasion pour Shamik Dhar, global chief economist, de donner la vue de la société de gestion sur la macro-économie. |

2024 signera la fin de la période 2009 – 2023 durant laquelle les marchés de taux étaient administrés par les banques centrales. 2024 est donc une année pivot.

2023 : une année surprenante

Si l’on regarde les surprises économiques, l’économie US a été très résiliente alors que l’Europe et la Chine ont déçu. Autre fait marquant de 2023 : l’inflation a ralenti fortement mais l’inflation cœur est restée élevée, ce qui est une source de préoccupation. Pour autant les banques centrales commencent à parler de baisses de taux.

Quid de 2024 ?

Shamik Dhar l’annonce d’entrée, pas de prévisions sur les indices actions. « Quelle est la question que je déteste le plus ? A combien sera le S&P500 à la fin de l’année ? En effet, on a 100% de chances d’avoir tort ». Ce que fait BNY Mellon ce n’est pas de la prédiction mais c’est prendre en compte des scénarii et gérer l’incertitude autour de ces scénarii.

Voici donc les scénarii de BNY pour 2024 :

Scénario 1 : Divergence international 50%

-

Les US continuent de sur performer le reste du monde. L’Europe reste à la traine avec une récession inévitable

-

La Chine ne réussit pas à rebooster son économie

-

Le Japon ralentit également, entrainé par l’Europe et la Chine

-

Le dollar US s’apprécie

Scénario 2 : Une récession inévitable ; 40%

-

La Fed arrête le cycle de hausse des taux directeurs trop rapidement et l’inflation repart. La Fed est alors obligée de reprendre un cycle de hausse (vers 6%) entrainant inexorablement une récession.

-

Les actions plongent

-

Dans un second temps, la récession fait baisser l’inflation mais pas avant la fin 2024. La Fed baisse alors ses taux et les marchés d’actifs risqués repartent à la hausse… mais pas avant 2025.

Scénario 3 : désinflation mon amour, 10%

-

La désinflation, telle que prédite par les banquiers centraux, a bien lieu. Les taux baissent.

-

Le PIB US revient sur sa moyenne de long terme

-

Les marchés d’actifs risqués (actions mais aussi High Yield) se portent bien, soutenus notamment par l’IA.

Si l’on regarde ces 3 scénarii, BNY Mellon est globalement plus pessimiste que le consensus sur l’inflation et sur la baisse des taux.

La société de gestion pense que les taux réels et nominaux vont donc rester élevés sur le moyen/long terme et ce pour plusieurs raisons :

-

L'IA est susceptible de stimuler la croissance, ce qui implique des taux d'intérêt plus élevés

-

La transition énergétique va coûter et va alimenter l’inflation

-

La démographie est plus difficile à analyser mais elle serait plutôt neutre sur l’’inflation

Mais attention, des taux relativement élevés ne sont pas une mauvaise nouvelle ! L’obligataire redevient une source de revenus et également une source de couverture dans une construction de portefeuille.

Article rédigé par H24 Finance. Tous droits réservés.

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.92% |

| M Climate Solutions | 6.77% |

| Echiquier Positive Impact Europe | 4.15% |

| Dorval European Climate Initiative | 3.53% |

| BDL Transitions Megatrends | 3.53% |

| EdR SICAV Euro Sustainable Equity | 3.47% |

| R-co 4Change Net Zero Equity Euro | 2.95% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Ecofi Smart Transition | 2.52% |

| Triodos Future Generations | 2.50% |

| Storebrand Global Solutions | 2.31% |

Palatine Europe Sustainable Employment

|

2.27% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.32% |