| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7993.49 | -0.65% | -1.91% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.91% |

| Pictet TR - Sirius | 3.40% |

| Candriam Absolute Return Equity Market Neutral | 3.08% |

| Pictet TR - Atlas | 1.98% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.89% |

| RAM European Market Neutral Equities | 1.75% |

| Sapienta Absolu | 1.27% |

| H2O Adagio | 1.12% |

Syquant Capital - Helium Selection

|

1.05% |

| Schelcher Optimal Income | 0.79% |

| Cigogne UCITS Credit Opportunities | 0.69% |

DNCA Invest Alpha Bonds

|

0.66% |

BDL Durandal

|

0.64% |

| ELEVA Global Bonds Opportunities | 0.51% |

| Candriam Bonds Credit Alpha | 0.47% |

| AXA WF Euro Credit Total Return | 0.38% |

| Sienna Performance Absolue Défensif | 0.13% |

| BNP Paribas Global Absolute Return Bond | 0.10% |

| Alken Fund Absolute Return Europe | 0.03% |

| ELEVA Absolute Return Dynamic | -0.92% |

| Jupiter Merian Global Equity Absolute Return | -1.51% |

Exane Pleiade

|

-2.42% |

| Fidelity Absolute Return Global Equity Fund | -3.27% |

| MacroSphere Global Fund | -3.36% |

« La suppression du QE par la Fed devrait avoir une incidence considérable sur les marchés »

Michael Hasenstab

Dix ans après le paroxysme de la crise financière mondiale de 2008, les marchés financiers ne font que commencer à corriger les distorsions des prix des actifs créées par le programme d'assouplissement quantitatif massif (QE) de la Réserve fédérale américaine (Fed).

Cet assouplissement quantitatif a d'abord été déployé pour stabiliser les marchés financiers pendant la crise, mais au lieu de rester une intervention limitée pour rétablir les marchés sur quelques années, il a pris de l'ampleur et est devenu un processus continu. Il est parvenu à faire baisser les rendements obligataires et à augmenter les prix des actifs, orientant ainsi de nombreux investisseurs vers des actifs plus risqués tout en maintenant les coûts du capital artificiellement bas.

Mais l'assouplissement quantitatif continu a également entraîné des distorsions persistantes des cours des obligations et des actions, tout en encourageant l'effet de levier et en récompensant la complaisance des investisseurs qui semblaient considérer les rendements immuablement faibles et le rôle d'« acheteur de dernier recours » de la Fed comme une solution permanente.

Cependant, ces conditions ne sont ni normales ni permanentes, et selon nous, la suppression du QE par la Fed devrait avoir une incidence considérable sur les marchés obligataires et actions dès l'an prochain. L'automne dernier (octobre 2018), nous avons vu aux États-Unis les marchés obligataires et actions chuter parallèlement à la hausse des taux.

Cela peut paraître anormal, mais comme les obligations et les actions ont été également soutenues par l'intervention de la Fed, elles sont tout aussi vulnérables à l'effet inverse à mesure que la politique de la Fed se dénoue. Ce sont ce type de corrections de valorisations que nous nous attendons à voir se manifester à mesure que les effets artificiels d'un accommodement monétaire prolongé seront démantelés.

Les investisseurs qui ne sont pas prêts à faire face à des "firstcorrections" simultanées des prix des bons du Trésor américain et d'autres classes d'actifs en 2019 pourraient être exposés à des risques involontaires.

Les bons du Trésor américain affrontent un véritable maelstrom de pressions sur les taux d'intérêt. Selon notre évaluation, trois facteurs clés se conjuguent pour faire grimper les rendements des bons du Trésor américain : l'augmentation des besoins d'emprunt du gouvernement américain, la diminution des achats de bons du Trésor américain de la part de la Fed et des gouvernements étrangers, et la montée des tensions inflationnistes.

La première averse à l'horizon est le déficit budgétaire croissant. Selon notre analyse, l'augmentation des dépenses de l'administration Trump, ainsi que les réductions d'impôt et les dépenses obligatoires courantes devraient faire en sorte que le déficit budgétaire se rapproche de 5 % du PIB (produit intérieur brut). De quoi accroître les besoins d'emprunt déjà élevés du gouvernement.

La deuxième averse est la diminution de la demande d’obligations américaines, tant domestique à mesure que la Fed dénoue l'assouplissement quantitatif, qu'à l'extérieur du pays de la part des gouvernements étrangers. Il reste donc un important déficit de financement qui devra être comblé par les investisseurs sensibles aux prix, qui devraient à peu près tripler leur niveau actuel d'achat pour y parvenir.

Moins de volume de demande et plus de volume d'offre signifie que les rendements doivent augmenter pour trouver de nouveaux niveaux de compensation. À elles seules, ces deux dynamiques suffiraient probablement à faire augmenter les taux.

Mais une troisième tempête s'annonce sous la forme d’inflation. Les pressions salariales ont augmenté en raison de la vigueur exceptionnelle du marché du travail américain et de la pénurie de main-d'œuvre qualifiée et non qualifiée dans certains secteurs. Les bassins de main-d'œuvre ont en outre été limités par les restrictions que l'administration Trump a imposées à l'immigration légale et illégale.

De surcroît, les mesures de relance budgétaire mises en place en fin de cycle, la déréglementation et les réductions d'impôt ont nourri une économie déjà forte. On s'attend également à ce que les taxes sectorielles augmentent les coûts pour les consommateurs.

Selon nous, chacune de ces mesures a des implications sur l'inflation. Compte tenu de la conjoncture actuelle, nous nous attendons à ce que la Fed continue à progresser vers le taux neutre en 2019. Ensemble, tous les facteurs susmentionnés forment un véritable maelstrom de pressions sur les taux qui, selon nous, devraient faire grimper les rendements des bons du Trésor américain au cours de l'année à venir.

L'Europe reste vulnérable à la montée du populisme et aux risques structurels Un autre risque que les investisseurs négligent peut-être est celui des aléas politiques et structurels croissants dans toute l'Europe.

Il y a cinq ans, les électeurs européens se concentraient sur des questions traditionnelles telles que l'économie, les dépenses budgétaires et le chômage. Aujourd'hui, les sondages de la Commission européenne révèlent que les électeurs sont beaucoup plus préoccupés par l'immigration et le terrorisme. Ce déplacement de l'attention s'est traduit dans le paysage politique. Le soutien aux partis nationalistes d'extrême droite s'est accru dans plusieurs pays de la zone euro, notamment en France, en Allemagne, en Italie et en Autriche. En dehors de la zone euro, des pays comme la Hongrie, la Pologne et la République tchèque ont encore plus glissé vers le protectionnisme et le nationalisme d'extrême droite, érigeant des barrières et imitant de plus en plus l'approche russe de la gouvernance plutôt que celle de l'Union européenne (UE).

Il s'agit là, à notre avis, d'une tendance préoccupante pour l'intégration européenne, car des gouvernements repliés sur eux-mêmes sont moins enclins à coopérer en temps de crise. Actuellement, les risques politiques et structurels européens se manifestent de façon plus aiguë en Italie, où les partis politiques disparates de la coalition au pouvoir partagent un terrain d'entente sur l'euroscepticisme, le protectionnisme et l'augmentation des dépenses budgétaires.

Selon notre analyse, le principal souci de l'Europe est le risque de voir la dette italienne devenir insoutenable avec un rendement à 10 ans d'environ 3,6 %. Bien qu'aucune crise ne soit imminente, la probabilité que l'UE s'unisse pour renflouer l'Italie comme elle l'a fait pour la Grèce en 2011 semble beaucoup moins probable aujourd'hui.

En 2011, la cohésion politique était à peine suffisante pour maintenir l'unité de l'Union, mais les dirigeants de l'époque en ont compris l'intérêt supérieur. Aujourd'hui, les personnes au pouvoir sont moins nombreuses à partager ce point de vue. Selon nous, il se peut que dans l'ensemble, les investisseurs sous-estiment toute l'étendue des risques potentiels en Europe. Nous pensons que l'euro restera vulnérable aux risques structurels et politiques non résolus l'an prochain.

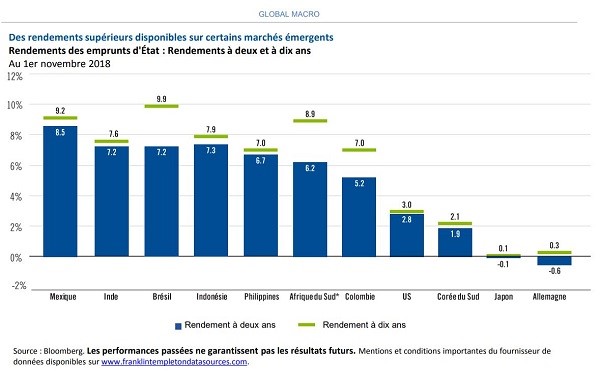

Certains marchés émergents sont mieux placés pour absorber la hausse des taux d'intérêt. Les marchés émergents en devises locales offrent selon nous la sous-valorisation la plus marquée sur les marchés obligataires mondiaux. Mais il est important de reconnaître que cette classe d'actifs n'est pas uniforme.

Les pays individuels sont beaucoup plus hétérogènes qu'il y a des décennies. Plusieurs pays ont diversifié leur économie, considérablement élargi leurs marchés de la dette en monnaie locale, élargi leur base d'investisseurs nationaux et renforcé leur résilience aux chocs extérieurs. D'autres continuent à présenter des déséquilibres structurels persistants, des institutions peu fiables et des économies fragiles. Il est capital d'identifier ces différences avec précision.

En 2019, il sera de plus en plus essentiel d'identifier les pays qui offrent une valeur idiosyncrasique moins corrélée aux risques bêta (de marché) généraux, car, à notre avis, la hausse des taux aux États-Unis devrait avoir un impact très différent selon les pays. Les pays présentant un environnement de taux bas, ou des déséquilibres structurels importants et des faiblesses économiques, peuvent être vulnérables aux chocs externes liés aux taux d'intérêt, alors que ceux qui affichent une économie plus forte, des balances courantes équilibrées et des rendements relativement plus élevés devraient être à même de mieux résister à des écarts de taux de 100 points de base ou plus.

Les obligations et les actions pourraient connaître des corrélations positives à mesure que les taux d'intérêt augmentent.

De manière générale, nous pensons qu'il est important de reconnaître que le contexte mondial auquel les investisseurs se sont habitués au cours de la dernière décennie ne va pas durer indéfiniment. En 2019, nous nous attendons à ce que les rendements des bons du Trésor américain augmentent et à ce que diverses classes d'actifs subissent des corrections de prix à mesure que les accommodements monétaires se dénoueront.

Le fait que le rapport de diversification traditionnel entre les obligations et les actions puisse cesser de s'appliquer avec la hausse des rendements des bons du Trésor américain constituera un défi pour les investisseurs. Nous avons déjà vu des périodes, en 2018, où les actifs risqués diminuaient alors que le taux « sans risque » (rendement des bons du Trésor américain) augmentait.

Ces déclins simultanés des obligations, des actions et des actifs risqués internationaux à l'heure où s'achève une ère sans précédent de distorsions des marchés financiers peuvent à notre avis potentiellement se réitérer. Voilà le genre de risques et d'opportunités auquel, à notre avis, les investisseurs obligataires mondiaux doivent se préparer en 2019, non seulement pour se prémunir contre les risques actuels associés à de nombreuses classes d'actifs, mais aussi pour trouver des moyens d'en tirer parti en cas de hausse des taux.

Pour en savoir plus sur les fonds Franklin Templeton, cliquez ici.

"Une solution incontournable" : cette plateforme met en avant un fonds actions monde...

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 06 mars 2026

Publié le 06 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.22% |

| M Climate Solutions | 5.11% |

| Storebrand Global Solutions | 2.41% |

| Echiquier Positive Impact Europe | 2.38% |

| Dorval European Climate Initiative | 1.78% |

| Triodos Global Equities Impact | 1.27% |

| Triodos Impact Mixed | 0.86% |

| Triodos Future Generations | 0.44% |

| EdR SICAV Euro Sustainable Equity | 0.27% |

| BDL Transitions Megatrends | 0.15% |

| La Française Credit Innovation | 0.12% |

| DNCA Invest Sustain Semperosa | -1.40% |

Palatine Europe Sustainable Employment

|

-1.44% |

| Ecofi Smart Transition | -1.51% |

| R-co 4Change Net Zero Equity Euro | -2.25% |