| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8311.74 | -0.35% | +1.99% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.83% |

| Pictet TR - Sirius | 2.88% |

| ELEVA Absolute Return Dynamic | 2.79% |

| H2O Adagio | 2.43% |

| Pictet TR - Atlas | 1.91% |

| Candriam Absolute Return Equity Market Neutral | 1.37% |

| ELEVA Global Bonds Opportunities | 1.29% |

| AXA WF Euro Credit Total Return | 1.24% |

Syquant Capital - Helium Selection

|

1.16% |

| Alken Fund Absolute Return Europe | 1.08% |

| Schelcher Optimal Income | 1.07% |

| Sienna Performance Absolue Défensif | 0.96% |

| MacroSphere Global Fund | 0.81% |

DNCA Invest Alpha Bonds

|

0.81% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.38% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.55% |

| Jupiter Merian Global Equity Absolute Return | -1.17% |

Exane Pleiade

|

-1.67% |

| RAM European Market Neutral Equities | -2.08% |

Le consensus existe-t-il encore ?

|

Florian Allain, gérant actions chez Mandarine Gestion a partagé ses vues macro et de marché lors d’une conférence client, accompagné par Nicolas Strippe, responsable développement distribution. H24 vous en propose un résumé... |

Mandarine Gestion double ses encours en fusionnant avec Meeschaert AM

-

6 milliards d’euros sous gestion

-

100 collaborateurs dont 40 gérants et analystes

-

3 bureaux à Paris, Genève et Francfort

-

Une gamme plus diversifiée : 52% actions, 25% taux et 23% multi actifs

-

Des gérants actifs et de conviction, un « match parfait avec Meeschaert Asset Management »

La SGP est désormais dans le groupe LFPI, un des premiers gestionnaires d’actifs indépendants et multi-stratégies en Europe qui affiche une belle réussite.

28 milliards d’euros d’actifs

-

12 milliards en non coté

-

4 milliards en immobilier

-

6 milliards en gestion d’actifs (Mandarine Gestion)

-

6 milliards en gestion privée et family office

Sur les prévisions macro consensuelles, les économistes dans un mouchoir de poche

Un grand nombre de sujets font l’objet d’un consensus, dont la macroéconomie en Chine et en Europe, l’inflation.

-

Chine : le consensus table sur le ralentissement séquentiel de l’économie chinoise. Entre les plus conservateurs et les plus optimistes, les chiffres ne varient guère. L’écart type entre prévisionnistes est faible.

-

Zone Euro : croissance attendue à zéro en 2024. Comme pour la Chine, les écarts entre les optimistes et les pessimistes sont minimes. C’est impressionnant d’être d’accord à ce point !

-

Baisse de l’inflation : tout le monde est d’accord et se retrouve sur quasiment les mêmes prévisions. Les économistes estiment que l'inflation devait atterrir à 2,6% aux États-Unis et en Europe, à un cheveu près des anticipations des banques centrales qui prévoient 2,4% et 2,7% respectivement.

Divergences fortes sur la croissance américaine et les taux directeurs

Croissance américaine : certains économistes parient sur la même croissance qu’en 2023. D’autres annoncent une récession ou une très faible croissance.

Les anticipations de 30 économistes recensées par Bloomberg révèlent des anticipations à -2% au T1 2024 tandis que d’autres sont à 2,5% !

➡️ Le super bull : Goldman Sachs est le plus optimiste pour la croissance américaine

➡️ Le super bear : Jefferies table sur trois trimestres de décroissance

Florian Allain observe que les prévisions de croissance économique se sont beaucoup dispersées depuis la pandémie de Covid. La dispersion est aujourd’hui x2,5 ce qu’elle était avant le Covid.

Forts écarts sur le scenario de baisse de taux directeurs

Pour les taux directeurs de la Réserve Fédérale américaine :

-

Deux baisses de taux en 2024 selon Standard Chartered

-

Six baisses pour le consensus de marché

-

Onze baisses pour UBS

Pour ceux de la BCE :

-

125 pbs de baisse selon Natixis

-

25 pbs de baisse pour HSBC et Commerzbank

L’inconnue japonaise

« Plus personne n’ose se prononcer sur l’ampleur et le calendrier de normalisation monétaire de la Banque du Japon »

On a du mal à imaginer que la volatilité des marchés obligataires se poursuive en 2024, estime Florian Allain.

« Il est probable que la volatilité des actions remonte tandis que celle des obligations baisse cette année. »

« Du vent dans le dos pour les thématiques de croissance en 2024 »

En voile, on navigue au « portant » quand le vent souffle de l’arrière. La métaphore illustre ce qui devrait se produire pour les valeurs de croissance, sans doute plus encore pour les artisans de la transition écologique et énergétique.

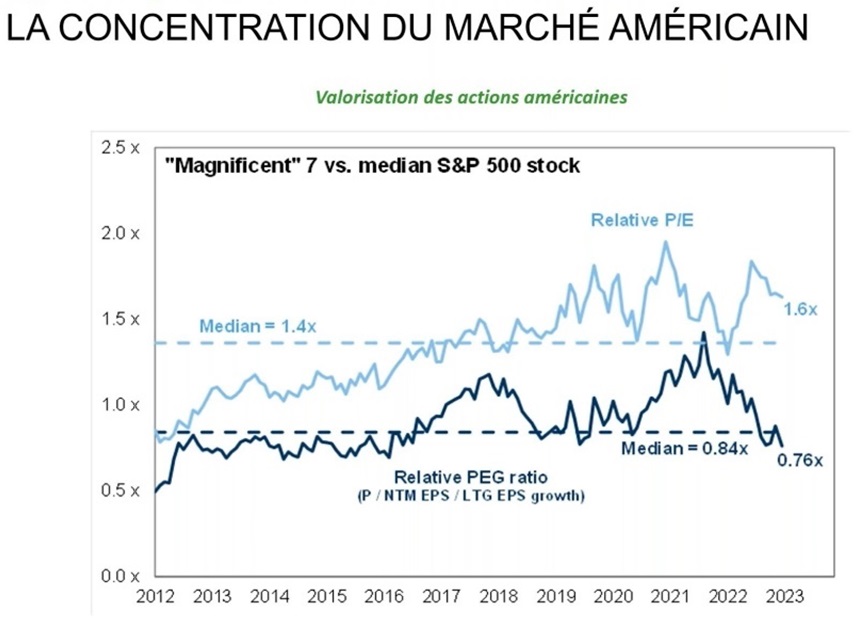

Concentration du marché américain, une anomalie ?

« Les 7 magnifiques ne sont pas anormalement chères compte tenu de leur potentiel de croissance » selon Florian Allain.

x 1,6 c’est le P/E relatif des Magnificent 7 (Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia et Tesla)

-24% le PEG des Magnificent 7 est 24% inférieur au PEG du marché (PEG = P/E rapporté à la croissance des BPA).

Les petites et moyennes capitalisations sont vraiment bon marché

Selon un vieil adage en bourse, le niveau de valorisation d’un marché n’est pas un facteur suffisant pour inverser la tendance à court terme. La cause de désamour des petites et moyennes capitalisations provient notamment de leur mauvaise dynamique bénéficiaire jusqu’à présent. Mais cette dynamique ne va pas s’éterniser.

Mandarine Gestion estime également que « la qualité des bilans de PME européennes tient parfaitement la comparaison avec celle des grandes capitalisations ». La perception d’une fragilité financière de cette catégorie est infondée.

Ainsi, la très forte décote des petites et moyennes capitalisations justifie d’accroître leur place dans les portefeuilles.

|

Ne ratez pas la prochaine webconférence de Mandarine sur MAM Target 2027, un fonds à échéance composé d'obligations d'entreprises high yield le vendredi 9 février à 10h ➡️ Inscrivez-vous à l’évènement en cliquant ici |

Article rédigé par H24 Finance. Tous droits réservés

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.92% |

| M Climate Solutions | 6.77% |

| Echiquier Positive Impact Europe | 4.15% |

| Dorval European Climate Initiative | 3.53% |

| BDL Transitions Megatrends | 3.53% |

| EdR SICAV Euro Sustainable Equity | 3.47% |

| R-co 4Change Net Zero Equity Euro | 2.95% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Ecofi Smart Transition | 2.52% |

| Triodos Future Generations | 2.50% |

| Storebrand Global Solutions | 2.31% |

Palatine Europe Sustainable Employment

|

2.27% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.32% |