| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8317.91 | -0.12% | +2.07% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.88% |

| ELEVA Absolute Return Dynamic | 3.18% |

| Pictet TR - Sirius | 2.53% |

| H2O Adagio | 1.95% |

| Pictet TR - Atlas | 1.92% |

| Alken Fund Absolute Return Europe | 1.42% |

Syquant Capital - Helium Selection

|

1.29% |

| ELEVA Global Bonds Opportunities | 1.24% |

| AXA WF Euro Credit Total Return | 1.16% |

| Candriam Absolute Return Equity Market Neutral | 1.04% |

| Schelcher Optimal Income | 0.96% |

| Sienna Performance Absolue Défensif | 0.58% |

| Cigogne UCITS Credit Opportunities | 0.55% |

DNCA Invest Alpha Bonds

|

0.54% |

| Candriam Bonds Credit Alpha | 0.31% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.13% |

| BNP Paribas Global Absolute Return Bond | 0.02% |

| Jupiter Merian Global Equity Absolute Return | -0.16% |

| RAM European Market Neutral Equities | -0.54% |

| Fidelity Absolute Return Global Equity Fund | -0.62% |

Exane Pleiade

|

-1.13% |

| MacroSphere Global Fund | -1.23% |

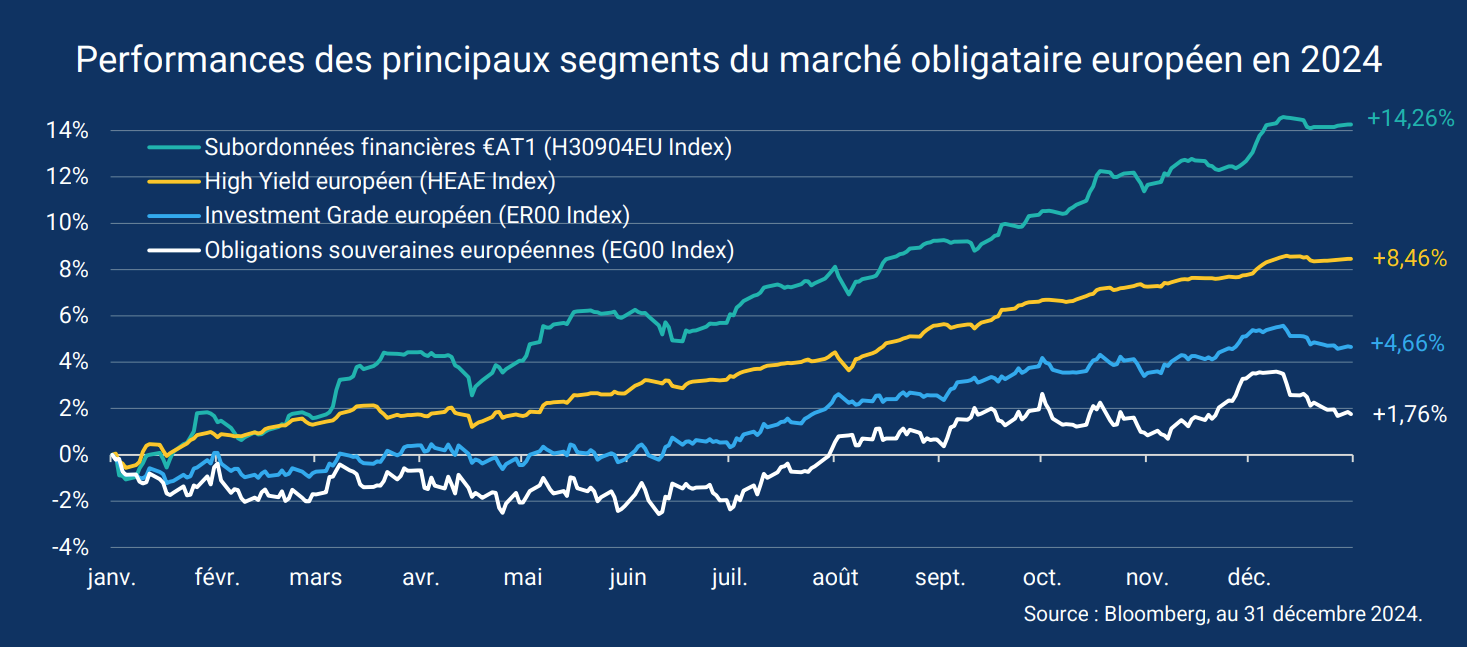

Le graphique de la semaine : regardez ces courbes, c'est une obligation...

L'analyse de Lazard Frères Gestion :

Tous les segments du marché obligataire européen ont enregistré en 2024 des performances positives.

Les segments à haut rendement se sont particulièrement distingués en bénéficiant à la fois d’un portage élevé et d’une compression des primes de risque. Les obligations d’entreprises High Yield ont ainsi progressé de 8,46% en moyenne tout en bénéficiant d’une volatilité très modérée, et les dettes subordonnées financières AT1 en euro ont progressé de 14,26%.

Après un premier semestre neutre, le segment Investment Grade s’est également très bien comporté au second semestre, terminant l’année en hausse de 4,66%. Les dettes souveraines n’ont progressé que de 1,76% en étant notamment pénalisées par le rebond des taux intervenu en toute fin d’année.

En 2025, il nous semble difficile d’espérer une contraction supplémentaire des primes de risque crédit, mais le moteur de rendement du High Yield et des dettes subordonnées financières reste attractif selon nous, avec un portage de l’ordre de 5 à 6% en moyenne actuellement. À noter également que la maturité moyenne des titres en circulation est courte (sensibilité crédit de 2,5 pour le High Yield, 3,7 pour les dettes financières), permettant à ces segments de marché d’être moins sensibles aux variations de taux que les segments Investment Grade et souverains, qui présentent des maturités moyennes plus longues.

À noter enfin que la BCE devrait poursuivre l’assouplissement de sa politique monétaire cette année, offrant à la fois un facteur de performance lié à la baisse des taux et de nouvelles opportunités relatives à la pentification des courbes.

Publié le 11 février 2026

Top 10 des sociétés de gestion privilégiées par les CGP en fin d'année 2025...

Le classement Nortia au T4.

Publié le 10 février 2026

Publié le 10 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 7.19% |

| M Climate Solutions | 6.94% |

| Dorval European Climate Initiative | 5.07% |

| BDL Transitions Megatrends | 4.36% |

| R-co 4Change Net Zero Equity Euro | 4.00% |

| EdR SICAV Euro Sustainable Equity | 3.97% |

| Ecofi Smart Transition | 3.33% |

| Triodos Future Generations | 3.31% |

| DNCA Invest Sustain Semperosa | 3.20% |

Palatine Europe Sustainable Employment

|

3.19% |

| Echiquier Positive Impact Europe | 2.98% |

| Storebrand Global Solutions | 2.72% |

| Triodos Global Equities Impact | 1.92% |

| Triodos Impact Mixed | 1.33% |

| La Française Credit Innovation | 0.26% |