| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8142.47 | -0.1% | +10.32% |

| Pour en savoir plus, cliquez sur un fonds | |

| Jupiter Merian Global Equity Absolute Return | 13.13% |

| Pictet TR - Atlas Titan | 11.59% |

| H2O Adagio | 8.62% |

| Fidelity Absolute Return Global Equity Fund | 8.30% |

| RAM European Market Neutral Equities | 8.04% |

| Syquant Capital - Helium Selection | 7.31% |

| Pictet TR - Atlas | 6.20% |

| Sienna Performance Absolue Défensif | 6.10% |

| M&G (Lux) Episode Macro Fund | 5.29% |

| Exane Pleiade | 5.17% |

| Cigogne UCITS Credit Opportunities | 4.60% |

DNCA Invest Alpha Bonds

|

4.45% |

| BNP Paribas Global Absolute Return Bond | 4.38% |

| AXA WF Euro Credit Total Return | 3.64% |

Candriam Absolute Return Equity Market Neutral

|

2.40% |

| Candriam Bonds Credit Alpha | 2.23% |

Le message contrarian de ce routier de la gestion…

|

Les Smid caps sont très attractives pour Marc Renaud, CEO de Mandarine Gestion. Elles sont montées à 44% dans le portefeuille de Mandarine Valeur contre 25% en juillet 2022. |

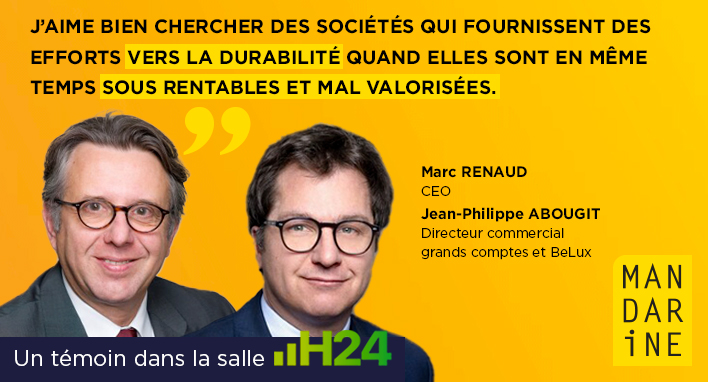

C’est LE message contrarian sur lequel s’est attardé notamment Marc Renaud lors du point trimestriel organisé par Jean-Philippe Abougit, directeur commercial grands comptes et BeLux, autour de Mandarine Valeur, fonds d’actions européennes de toutes capitalisations, labellisé ISR et SFDR 8. Mandarine Valeur est cogéré avec Yohan Salleron et Florian Allain, gérant actions européennes.

« Le début d’année a été sportif » selon Jean-Philippe Abougit qui a passé la parole à Marc Renaud.

H24 vous en propose un résumé...

Les chiffres de Mandarine Gestion au 26 mai

-

3 milliards € en actions européennes et internationales

-

Mandarine Global Transition a obtenu le label belge Towards Sustainability

-

Belgique : Olivier Albrecht rejoint bientôt Mandarine Gestion pour renforcer l’activité commerciale

-

92% des encours labellisés et 100% des fonds SFDR 8 ou 9

Une conviction : le retour à la moyenne, pour écarter les valeurs sur-rentables et investir dans les valeurs peu rentables temporairement

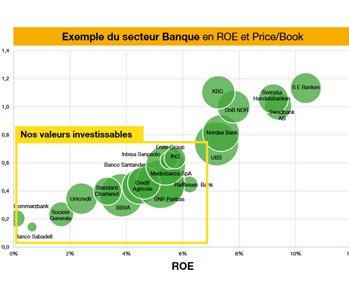

Pour Marc Renaud, le marché paie cher les valeurs présentant un fort ROE ou une forte croissance. C’est contre intuitif pour la gestion Value.

Le fonds Mandarine Valeur ne paie des P/E (ou EV/EBIT) chers que si le ROE est faible (ou l’inverse).

« Je passe ma journée à regarder les entreprises en bas à gauche du graphique, celles qui sont momentanément sous rentables ».

Mandarine Valeur est labellisé ISR et SFDR 8. L’approche « Best in Class » permet aussi de regarder ceux qu’on considère comme mauvais élèves mais qui s’améliorent.

« J’aime bien chercher des sociétés qui fournissent des efforts vers la durabilité quand elles sont en même temps sous rentables et mal valorisées. »

Qu’est ce qui a changé depuis le stress bancaire de Credit Suisse, SVB, First Republic...

Les primes de risque ont augmenté sous l’effet des :

-

Resserrement des conditions de crédits

-

Dégradation des perspectives de croissance à horizon fin 2023

-

Révision baissière des BNA

-

Hausse de la vol et rotation sectorielle

-

Marge de manœuvre réduite des banques centrales

-

Les investisseurs anticipent déjà la baisse des taux longs

MAIS

-

Les perspectives d’inflation sont élevées

« Nous ne partageons pas l’idée d’un reflux des taux longs ». Les primes de risque ont augmenté sous l’effet de ces changements de marché.

« Les anticipations de baisse des taux longs sont très fortes. Mais nous sommes sceptiques. Je ne vois pas pourquoi les taux longs baisseraient. Si l’inflation reste à 3%, il est difficile d’envisager des taux longs inférieurs à 5%. »

Les prévisions de croissances économiques revues en baisse

Le décrochage des perspectives de croissance économique a été très fort lors de la faillite de la banque californienne SVB. Elles se sont à peine redressées depuis.

A horizon 12-24 mois, Marc Renaud ne cautionne pas le scenario de baisse des taux de long terme.

Les niveaux d’inflation actuels rendent une pareille hypothèse très optimiste.

La pression inflationniste tient bien le coup !

On sait à quel point il est difficile de faire reculer les prix quand un fabricant ou un distributeur est parvenu à les faire grimper !

« Il sera plus long et plus compliqué de faire reculer l’inflation », même si Marc Renaud croit que les banques centrales y parviendront à moyen terme.

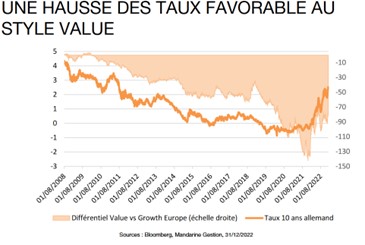

Pas de doute ! La performance relative de la Value fortement corrélée aux taux longs

-

Les niveaux de valorisation sont élevés mais ils sont mieux équilibrés entre croissance et value.

-

Le style Value a sous performé en 2023. Cette année, la dichotomie Croissance/ Value n’est pas le sujet discriminant. On trouve des entreprises intéressantes dans les deux domaines. C’est la cyclicité qui distingue ces deux groupes. Les valeurs cycliques souffrent, les valeurs défensives surperforment.

44% investis dans les Smid Caps contre 25% l’an dernier

C’est LE message contrarian de Marc Renaud. Le fonds All Caps Mandarine Valeur profite largement de sa flexibilité et se positionne fortement sur ce segment de la cote totalement sous valorisé, pour la SGP.

Positionnement du portefeuille au 19 mai 2023

« Nous avons été très actifs sur les expositions sectorielles au premier semestre. »

-

46 lignes

-

358 millions d’euros

-

X1 en price to book soit -53% par rapport à l’indice

-

9,5% de RoE soit -40% contre l’indice de référence

-

18% dans les banques, 13% produits de base, 11% consommation non cyclique, 9% énergie, 9% soins personnels 9% biens et services industriels...

-

44% dans les dix premières lignes : TotalEnergies, Essity Aktiebolag, Banco Santander, Atos, Imerys, Anheuser-Busch, Erste Group Bank AG, Lloyds Banking Group, BNP Paribas, STMicroelectronics.

La part R de Mandarine Valeur est à +9,08% YTD après avoir clos 2022 à - 5,1% contre -10,5% pour le Stoxx 600 NR.

Comment souscrire ?

Mandarine Valeur Part R, code FR0010554303, label ISR, SRI 5, avec des frais de gestion fixes à 2,2% et une commission de performance de 15% au-delà de l’indice en cas de performance positive.

Pour en savoir plus sur les fonds de Mandarine Gestion, cliquez ici.

Article rédigé par H24 Finance. Tous droits réservés.

Le SEUL graphique à retenir cette année...

Dans le "Graphique de la Semaine", l'équipe H24 sélectionne un graphique percutant proposé par un asset manager.

Publié le 19 décembre 2025

A lire - Loi de finances 2026 : quels impacts sur l’épargne et le patrimoine ?

L'analyse de Brigitte Audureau, spécialiste en Fiscalité & Patrimoine dans l'équipe H24 CAMPUS.

Publié le 19 décembre 2025

Value for Money : ces CGP disent STOP

Le communiqué diffusé par l’Union des Conseillers en Gestion de Patrimoine.

Publié le 19 décembre 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 18.56% |

| Dorval European Climate Initiative | 13.97% |

| EdR SICAV Euro Sustainable Equity | 12.58% |

| BDL Transitions Megatrends | 11.11% |

| Palatine Europe Sustainable Employment | 9.58% |

| La Française Credit Innovation | 4.52% |

| DNCA Invest Beyond Semperosa | 2.90% |

| Aesculape SRI | 2.52% |

| Triodos Impact Mixed | 0.43% |

| Triodos Global Equities Impact | -0.60% |

| Triodos Future Generations | -1.99% |

| Echiquier Positive Impact Europe | -3.87% |