| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8087.71 | -0.23% | +9.51% |

| Pour en savoir plus, cliquez sur un fonds | |

| Jupiter Merian Global Equity Absolute Return | 12.67% |

| Pictet TR - Atlas Titan | 11.10% |

| H2O Adagio | 8.90% |

| Fidelity Absolute Return Global Equity Fund | 7.87% |

| RAM European Market Neutral Equities | 7.80% |

| Syquant Capital - Helium Selection | 7.37% |

| Sienna Performance Absolue Défensif | 6.12% |

| Pictet TR - Atlas | 5.97% |

| Exane Pleiade | 5.19% |

| M&G (Lux) Episode Macro Fund | 5.07% |

| Cigogne UCITS Credit Opportunities | 4.60% |

DNCA Invest Alpha Bonds

|

4.57% |

| BNP Paribas Global Absolute Return Bond | 4.53% |

| AXA WF Euro Credit Total Return | 3.60% |

Candriam Absolute Return Equity Market Neutral

|

2.72% |

| Candriam Bonds Credit Alpha | 2.22% |

Le tableau actuel est-il aussi inquiétant qu’il apparaît ?

Brouillard automnal sur les marchés après Jackson Hole

-

L’Ukraine lance une contre-attaque. La Russie maintient la pression sur le gaz européen, dont les prix sont extrêmement volatils.

-

L’Europe s’organise pour l’hiver. Changements politiques en Italie. La Chine menace Taiwan. Les Démocrates américains retrouvent de l’énergie à l’approche des élections de mi-mandat.

-

L’inflation baisse dans de nombreux pays mais reste élevée. L’emploi demeure très dynamique. L’épargne accumulée est pléthorique. La FED hausse le ton lors de Jackson Hole. Les indicateurs avancés de la croissance mondiale sont très médiocres. La Chine conserve la politique zéro-covid.

-

La saison des profits a été correcte, sans plus, mais surtout sans moins. Les marchés actions développés en grande forme jusqu’à Jackson Hole. Les taux obligataires mondiaux remontent. Les obligations émergentes résistent mieux.

-

Vive le roi dollar, l’Euro s’installe sous la parité.

Pictet AM a maintenu ses positions prudentes

La reprise de l’inflation surfe sur les politiques monétaires excessives et les quantités monétaires en circulation. Beaucoup d’investisseurs estiment que l’inflation pourrait rebaisser rapidement : les prix payés par les entreprises reculent, les délais de livraison s’améliorent. Les prix du pétrole se sont détendus. Aux États-Unis, les équilibres entre l’offre et la demande se sont rétablis voire inversés.

Pictet AM ne partage pas cet optimisme sur les prix. Le consensus économique anticipe une inflation à 3,5% tandis que le gérant helvète table sur 5% pour 2023.

-

L’inflation devrait persister à cause de la fermeté des marchés de l’emploi et des hausses de salaires à 5% aux États-Unis. Le taux de chômage reste très solide en dépit du ralentissement.

-

Les loyers devraient progresser.

Pour Pictet AM, la Réserve Fédérale américaine va maintenir les marchés sous pression en maintenant sa politique restrictive. Plus important encore, Pictet AM anticipe un ralentissement économique déclenché par la forte hausse de l’inflation. L’histoire économique des États-Unis rappelle que les fortes hausses d’inflation sont suivies de récession, à l’exception de la période de guerre en Corée.

L’immobilier américain prochaine source d’inquiétude

Un bond à 25% du revenu disponible contre 16% l’an dernier !

C’est la hausse annuelle du coût d’un achat hypothécaire d’une maison par un ménage « moyen » selon les statistiques de Pictet AM, Refinitiv et CEIC. En conséquence, les volumes de ventes immobilières s’effondrent aux États-Unis. Les volumes de transaction sont faibles parce que le stock de maisons à vendre est resté faible. Mais il est en train de remonter fortement.

Les loyers augmentent aussi, sous l’effet de la hausse des prix de transactions de l’an dernier.

Le crédit bancaire aux entreprises se contracte

L’action de la Fed se voit maintenant dans l’économie. Les anticipations de crédit par les banques indiquent un recul des prêts aux entreprises de 14% au T4 2022.

La récession au tournant, les marges sous pression

Pour le stratège de Pictet AM, les marges des entreprises restaient élevées dans les anticipations des analystes voici encore peu. Il observe que la tendance est en train de s’inverser.

La dépendance européenne au gaz russe divisée par trois

La réaction des pays européens a été rapide et efficace, bien qu’elle ne suffise pas à combler entièrement leurs besoins en énergie.

Le marché japonais intéressant

Les données économiques sont bien meilleures avec de bons chiffres de consommation et de production industrielle. La sortie du Covid continue de produire ses effets de relance.

La sous-évaluation du Yen est excessive et a incité Pictet AM à renforcer les expositions aux actions japonaises dans les portefeuilles. L’inflation japonaise autour de 2% ne suffira pas à provoquer des inquiétudes sur le pouvoir d’achat des ménages nippons et sur la croissance économique.

La sous pondération des actions japonaises est un facteur favorable aux investisseurs. Tout rallye boursier serait suivi par les investisseurs internationaux qui ont nettement sous pondéré leur exposition aux actions japonais.

Retour au neutre des actions chinoises

Pictet AM estime que la banque centrale chinoise ne réagit pas assez face aux difficultés de l’économie tandis que l’activité immobilière baisse rapidement. Les allocataires de la société de gestion ont préféré couper les surexpositions malgré la faiblesse des valorisations.

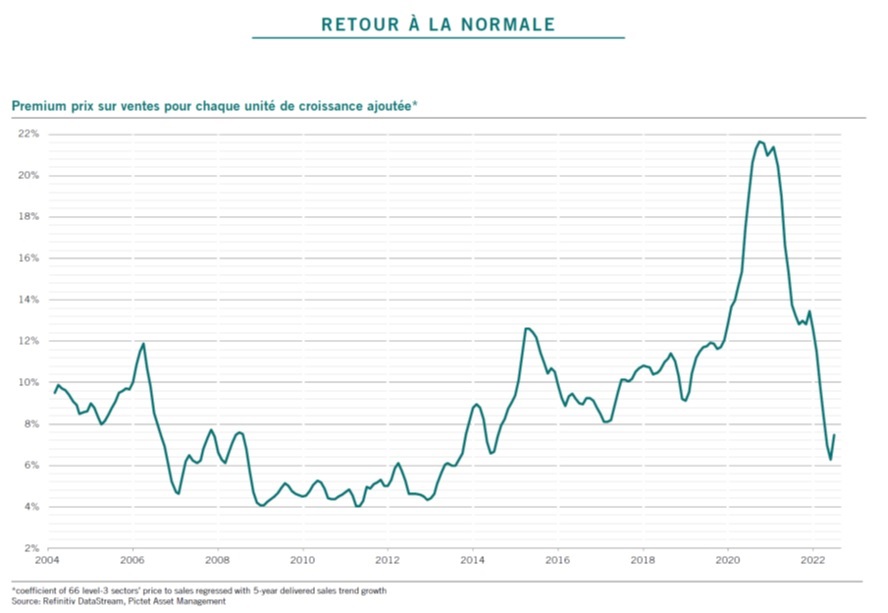

Les valorisations des titres de croissance ont effacé les excès du Covid

Conclusions : La prudence reste de mise pour Pictet AM...

|

Pour en savoir plus sur les fonds Pictet AM, cliquez ici.

Article rédigé par H24 Finance. Tous droits réservés.

Top Collecte OPCVM en banque du mois de Novembre chez...

Retrouvez les fonds ayant réalisé la meilleure collecte sur le mois de novembre chez Intencial.

Publié le 17 décembre 2025

Publié le 16 décembre 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 18.68% |

| Dorval European Climate Initiative | 15.22% |

| EdR SICAV Euro Sustainable Equity | 13.31% |

| BDL Transitions Megatrends | 12.25% |

| Palatine Europe Sustainable Employment | 10.42% |

| La Française Credit Innovation | 4.52% |

| Aesculape SRI | 3.37% |

| DNCA Invest Beyond Semperosa | 2.44% |

| Triodos Impact Mixed | 0.23% |

| Triodos Global Equities Impact | -1.01% |

| Triodos Future Generations | -2.43% |

| Echiquier Positive Impact Europe | -2.99% |