| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7993.49 | -0.65% | -1.91% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.91% |

| Pictet TR - Sirius | 3.40% |

| Candriam Absolute Return Equity Market Neutral | 3.08% |

| Pictet TR - Atlas | 1.98% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.89% |

| RAM European Market Neutral Equities | 1.75% |

| Sapienta Absolu | 1.27% |

| H2O Adagio | 1.12% |

Syquant Capital - Helium Selection

|

1.05% |

| Schelcher Optimal Income | 0.79% |

| Cigogne UCITS Credit Opportunities | 0.69% |

DNCA Invest Alpha Bonds

|

0.66% |

BDL Durandal

|

0.64% |

| ELEVA Global Bonds Opportunities | 0.51% |

| Candriam Bonds Credit Alpha | 0.47% |

| AXA WF Euro Credit Total Return | 0.38% |

| Sienna Performance Absolue Défensif | 0.13% |

| BNP Paribas Global Absolute Return Bond | 0.10% |

| Alken Fund Absolute Return Europe | 0.03% |

| ELEVA Absolute Return Dynamic | -0.92% |

| Jupiter Merian Global Equity Absolute Return | -1.51% |

Exane Pleiade

|

-2.42% |

| Fidelity Absolute Return Global Equity Fund | -3.27% |

| MacroSphere Global Fund | -3.36% |

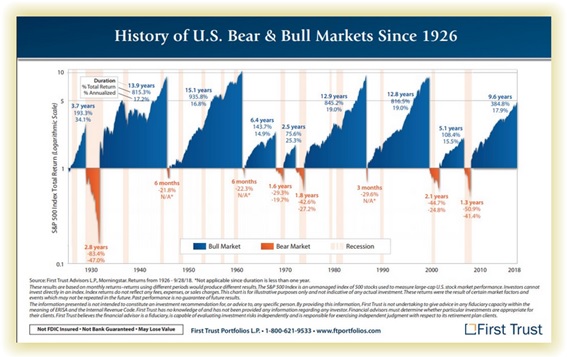

Les Bear Markets sont douloureux, mais ils durent beaucoup moins longtemps que les Bull Markets...

A l'heure où nombre d'investisseurs se demandent si nous sommes entrés en "bear market", nous avons essayé de tirer quelques enseignements des principales phases "Bull and Bear" enregistrées depuis 1926.

Le marché américain nous a servi de référence. C'est le marché directeur et celui qui bénéficie des données les plus homogènes sur longue période. Les marchés européens manquent de profondeur historique et sont constitués encore aujourd'hui autour de régions économiques utilisant 11 monnaies différentes.

La définition d'un marché baissier correspondant à un recul d'au moins 20% entre la clôture la plus haute et la clôture la plus basse, voici les moyennes du S&P 500 observées depuis 1926 :

- Périodes "Bull" : 9,1 années et 480% en gains cumulés

- Périodes "Bear" : 1,4 année et 41% de baisses cumulées

On retient que :

- Après une baisse de marché importante, les graphiques montrent qu'il est rarement judicieux de vendre, car les phases qui suivent rattrapent généralement bien plus que la baisse encaissée. Sauf si on a mal jugé sa propre appétence du risque et qu'on se sent très inconfortable avec les aléas de marchés.

- La bourse récompense la patience. C'est un investissement de long terme (au moins 8 ans dirions-nous) et rien n'y changera, pas même les robot advisors, les gérants les plus brillants ou les stratégies les plus sophistiquées.

- Les marchés d'actions sont portés en bonne partie par la croissance économique de long terme. Si l'on pense que la croissance se poursuivra à long terme, on peut investir en actifs risqués qui paieront (presque) à coup sûr... à long terme.

"Une solution incontournable" : cette plateforme met en avant un fonds actions monde...

Régulièrement, Nortia publie une analyse de ses équipes d’Ingénierie Financière.

Publié le 06 mars 2026

Publié le 06 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.22% |

| M Climate Solutions | 5.11% |

| Storebrand Global Solutions | 2.41% |

| Echiquier Positive Impact Europe | 2.38% |

| Dorval European Climate Initiative | 1.78% |

| Triodos Global Equities Impact | 1.27% |

| Triodos Impact Mixed | 0.86% |

| Triodos Future Generations | 0.44% |

| EdR SICAV Euro Sustainable Equity | 0.27% |

| BDL Transitions Megatrends | 0.15% |

| La Française Credit Innovation | 0.12% |

| DNCA Invest Sustain Semperosa | -1.40% |

Palatine Europe Sustainable Employment

|

-1.44% |

| Ecofi Smart Transition | -1.51% |

| R-co 4Change Net Zero Equity Euro | -2.25% |