| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8338.27 | +0.32% | +2.25% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.83% |

| Pictet TR - Sirius | 2.88% |

| ELEVA Absolute Return Dynamic | 2.79% |

| H2O Adagio | 2.43% |

| Pictet TR - Atlas | 1.91% |

| Candriam Absolute Return Equity Market Neutral | 1.37% |

| ELEVA Global Bonds Opportunities | 1.29% |

| AXA WF Euro Credit Total Return | 1.24% |

Syquant Capital - Helium Selection

|

1.16% |

| Alken Fund Absolute Return Europe | 1.08% |

| Schelcher Optimal Income | 1.07% |

| Sienna Performance Absolue Défensif | 0.96% |

| MacroSphere Global Fund | 0.81% |

DNCA Invest Alpha Bonds

|

0.81% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.38% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.55% |

| Jupiter Merian Global Equity Absolute Return | -1.17% |

Exane Pleiade

|

-1.67% |

| RAM European Market Neutral Equities | -2.08% |

Quatre gérants obligataires au top dans cette boutique spécialisée…

Il n’y avait pas foule voici deux ans pour se proclamer VALUE et gérant OBLIGATAIRE. La roue a tourné et la vista qu’avait eu l’équipe d’OCTO AM a été récompensée :

300 millions d’euros collectés en 2023.

Bientôt 700 millions d’euros d’encours gérés

|

Matthieu Bailly, directeur général d’OCTO AM (filiale du groupe Cyrus) était l’invité d’Alexandre Ortis, responsable du développement. Il a annoncé l’ouverture d’OCTO Rendement Investment Grade 2028. H24 vous en propose un résumé... |

Quatre gérants aux manettes de ce superbe succès de boutique obligataire

-

Matthieu Bailly, CIO et AAA Citywire

-

Joëlle Harb, AAA Citywire

-

Jean-Denis Goupil, AAA Citywire

-

Mathieu Cron

Une fenêtre très favorable aux créanciers obligataires

-

Rendements obligataires au plus haut

-

Portage attractif, qui permet d’absorber des chocs significatifs (défauts), particulièrement intéressants dans la période actuelle (inflation, conflits internationaux)

-

Entreprises aux politiques financières globalement prudentes

-

Equilibres macro, politiques et sociaux qui ne permettent pas de hausse des taux importantes au-delà de ceux déjà annoncés par la BCE

Le risque de défaut reste faible, malgré son rebond

Les taux de défaut en France sont proches de zéro pour les grandes entreprises actuellement.

Des entreprises importantes comme FNAC, Elis et Renault réalisent à l’échelle historique 0,6% des défauts (le passé n’est pas un indicateur fiable des performances futures – c’est pour ça qu’on utilise des gérants !).

Scenario de la fin 2023

-

Fin de la période de hausse des taux.

-

Mais les banques centrales ne donneront sans doute plus de prévision, à la différence des périodes (éloignées) dans le passé où les banques centrales indiquaient leurs politiques futures après des phases de resserrement du cout du crédit.

-

L’économie mondiale devrait ralentir, sans passer par la récession.

En conséquence :

-

Stabilisation des taux souverains courts

-

Stabilité relative des spreads du haut rendement

-

Stabilité globale des spreads invesment grade avec de fortes disparités

Des sociétés de service public comme Veolia et les exploitants d’autoroutes ont des masses de dette importantes. Désormais, elles se trouvent à devoir refinancer des emprunts, jusque là à couts quasi nuls, à plus de 4%.

Du choix dans la vitrine Octo AM

Du plus court au plus long terme (données arrêtées au 23/10/2023)

-

Octo Credit ISR Court terme : BBB à un an, 124 lignes en portefeuille, rendement brut 5,4% soit une prime de 110 pbs (duration 0,8)

-

Octo Rendement 2025 : BB à 2,2 ans, 145 lignes en portefeuille, rendement 6,9% soit une prime de 75 pbs (duration 1,8)

-

Octo Rendement 2028 : BB à 4,6 ans, 155 lignes en portefeuille, rendement 7,1% soit une prime 70 pbs (duration 3,4)

-

Octo Credit Value : BB à 4,8 ans, 77 lignes en portefeuille, rendement 8,7% soit une prime de prime 240 pbs

-

Octo Credit Value Investment grade : BBB à six ans, rendement 5,7% soit une prime 130 pbs

Fermeture prochaine d’Octo Rendement 2025, dans l’intérêt des porteurs de parts... mais Octo Rendement 2028 est quant à lui ouvert à la souscription !

Le fonds a été créé en octobre 2020 en offrant 3,3% à horizon de 5 ans. Il a subi la hausse des taux pendant le printemps et l’automne 2022. En octobre 2023, le fonds se situe à une décote car les taux directeurs ont monté, parce que le rendement initial proche de 3,3% est insuffisant pour que la VL puisse être au pair.

Quelques arbitrages en portefeuille ces derniers temps ont permis aux porteurs de parts de tabler, quand ils ont souscrit à l’origine, à percevoir 2% de plus qu’initialement prévu. La vertu de la gestion active !

Pour éviter que de nouveaux investisseurs qui recherchent un véhicule pour leur trésorerie, investissent dans Octo Rendement 2025 qui propose près de 6% annualisés (hors défaut), et ainsi diluer la VL, les gérants d’OCTO Rendement 2025 ont choisi de préserver les intérêts des porteurs. Belle initiative ! On reconnait la patte d’un excellent gérant, conscient du devoir fiduciaire de ne pas tromper les porteurs en cours de route. Un exemple à suivre sans doute.

Investir à 6% sur 2028 ou attendre un stress de marchés ?

Les rendements actuels permettent d’absorber des écartements de taux significatifs.

A 6% de rendement et 5% d’inflation, l’attente coute relativement cher. Matthieu Bailly estime que le cout d’opportunité (celui de ne pas percevoir 6% actuariel, en attendant une hausse des rendements) est trop élevé pour se passer du portage, sauf si les rendements montent bien au-delà de 1%.

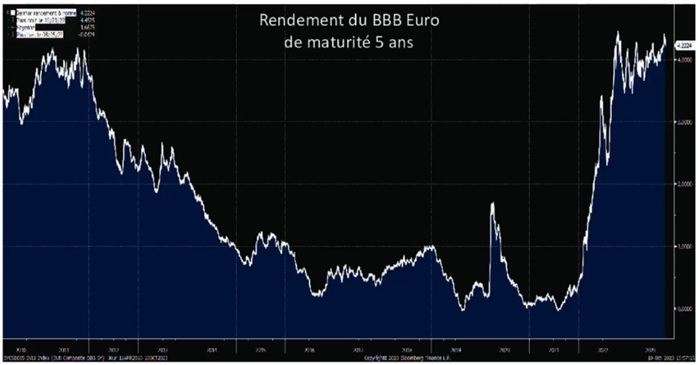

Opportunité de la décennie sur les notations BBB

Rendement du BBB à 5 ans

2013 - 2023

Capter 130 pbs au-delà de l’indice BBB, c’est la proposition d’OCTO AM.

Le portefeuille d'Octo Credit Value Investment Grade aura 80 lignes en portefeuilles et permettra à tous les investisseurs de se positionner sur ce segment de marché.

Article rédigé par H24 Finance. Tous droits réservés.

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.92% |

| M Climate Solutions | 6.77% |

| Echiquier Positive Impact Europe | 4.15% |

| Dorval European Climate Initiative | 3.53% |

| BDL Transitions Megatrends | 3.53% |

| EdR SICAV Euro Sustainable Equity | 3.47% |

| R-co 4Change Net Zero Equity Euro | 2.95% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Ecofi Smart Transition | 2.52% |

| Triodos Future Generations | 2.50% |

| Storebrand Global Solutions | 2.31% |

Palatine Europe Sustainable Employment

|

2.27% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.32% |