| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8185.3 | +1.01% | +0.28% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.93% |

| Pictet TR - Sirius | 3.28% |

| Candriam Absolute Return Equity Market Neutral | 2.89% |

| Pictet TR - Atlas | 2.47% |

| RAM European Market Neutral Equities | 1.93% |

| H2O Adagio | 1.93% |

| ELEVA Absolute Return Dynamic | 1.72% |

| Sapienta Absolu | 1.54% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.48% |

Syquant Capital - Helium Selection

|

1.39% |

| Sienna Performance Absolue Défensif | 1.29% |

DNCA Invest Alpha Bonds

|

1.17% |

BDL Durandal

|

1.11% |

| Schelcher Optimal Income | 0.90% |

| ELEVA Global Bonds Opportunities | 0.82% |

| Cigogne UCITS Credit Opportunities | 0.69% |

| AXA WF Euro Credit Total Return | 0.67% |

| Candriam Bonds Credit Alpha | 0.55% |

| BNP Paribas Global Absolute Return Bond | 0.35% |

| Alken Fund Absolute Return Europe | 0.30% |

| Jupiter Merian Global Equity Absolute Return | -1.02% |

| MacroSphere Global Fund | -2.21% |

| Fidelity Absolute Return Global Equity Fund | -2.57% |

Exane Pleiade

|

-2.75% |

🩺 Quelles performances attendre des valeurs santé ?

Qualités défensives

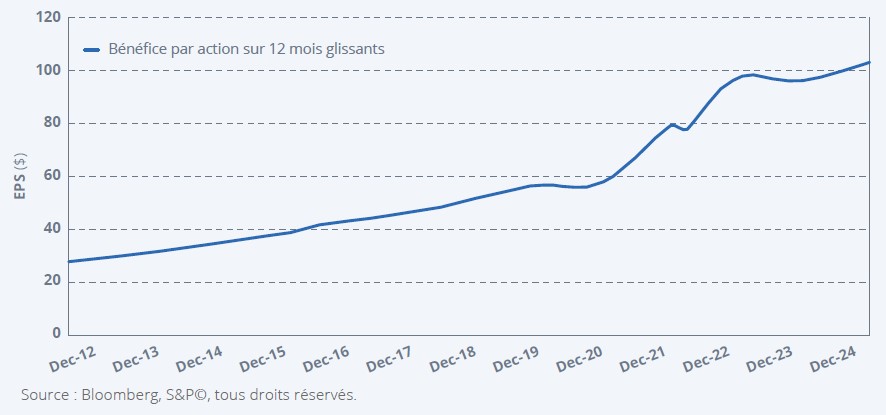

Historiquement, le secteur de la santé figure parmi les moins sensibles aux cycles économiques. Les dépenses de santé sont déterminées par des tendances structurelles à long terme, comme le vieillissement de la population, la hausse des revenus et l’innovation médicale. Par conséquent, le secteur a affiché une croissance stable de ses bénéfices au cours des dix dernières années, comme le montre le graphique 1.

Figure 1 : S&P© Health Care - Bénéfice par action (BPA) sur 12 mois glissants

Les dépenses publiques en recherche sur les soins de santé ont été dopées par la pandémie de Covid-19, et celle-ci a mis en évidence l’importance de l’innovation dans ce secteur. Autre facteur qui dissocie le cycle des nouveaux produits du cycle économique.

Croissance à un prix raisonnable ?

Le secteur de la santé, y compris les sociétés pharmaceutiques et biotechnologiques, a publié des résultats supérieurs aux attentes au dernier trimestre 2021. Selon le courtier spécialisé Cowen, près de 77 % des valeurs de l’indice S&P 1500 Health Care ont dépassé les attentes du consensus en termes de bénéfices. Malgré des prévisions potentiellement prudentes, la croissance estimée des bénéfices des sociétés du secteur mondial de la santé attendue en 2022 devrait dépasser les 7 %, selon Bloomberg.

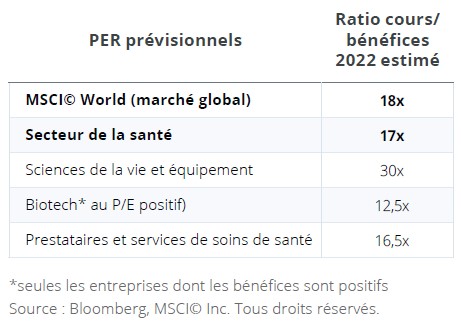

Et cette croissance attractive est-elle à un prix raisonnable ?

Sur la base du ratio cours/bénéfices attendu pour les douze prochains mois, le secteur mondial de la santé est nettement plus abordable que le marché dans son ensemble, comme le montre le tableau ci-dessous. Il existe toutefois des différences entre les segments sous-jacents, avec des équipements et des services relativement plus onéreux et des valorisations plus attractives pour les valeurs pharmaceutiques et biotechnologiques.

Figure 2 : Multiples P/E prospectifs, santé mondiale vs. marché global

Abordons les aspects cliniques

La performance des sociétés mondiales de la santé et de leurs actions est par ailleurs fortement liée aux succès cliniques, notamment dans les biotechnologies. La nomination de Robert Califf au poste de commissaire de la Food & Drug Administration américaine est une bonne nouvelle pour l’approbation des produits. Le Dr Califf est connu pour sa volonté de mettre efficacement l’innovation au service des soins aux patients. L’approbation de nouveaux traitements, de nouvelles entités moléculaires, devrait rester un moteur de marché important pour les entreprises du secteur de la santé.

Le temps nécessaire pour la recherche et la mise à l’essai des nouvelles technologies donne une idée du potentiel de développement de cette industrie. Nos spécialistes en biotechnologie s’attendent à une année 2022 riche en catalyseurs à venir, avec des étapes cliniques attendues en immunooncologie, oncologie ciblée, maladies dégénératives (Alzheimer) et édition génomique, entre autres . Ces avancées cliniques devraient déboucher sur des actifs commerciaux susceptibles de transformer la qualité des soins actuelle et l’activité des fusions-acquisitions au sein des sociétés pharmaceutiques et biotechnologiques de grandes capitalisations. Les bilans de nombreux grands groupes biotechnologiques ayant été améliorés par les recettes supplémentaires provenant des ventes de produits Covid-19.

Valeurs pharmaceutiques et biotechnologiques

Si le ralentissement de la croissance mondiale attire à nouveau les investisseurs vers des secteurs de croissance défensifs, la santé joue traditionnellement le rôle de favori. Les tendances historiques favorisent les grandes sociétés pharmaceutiques dont les valorisations sont attractives, tandis que certaines sociétés de technologies médicales spécifiques devraient profiter de la réouverture post-Covid. Par ailleurs, si l’on considère les multiples de valorisation du consensus qui se sont nettement repliés après la correction observée depuis le début de l’année dernière, les biotechnologies semblent intéressantes.

Le segment de la santé pourrait rattraper son retard dans les mois à venir grâce aux évolutions cliniques favorables.

H24 : Pour en savoir plus sur Candriam Equities L Oncology Impact et les fonds Candriam, cliquez ici.

Publié le 03 mars 2026

Conformité - Réglementation des CGP : 3 actus qu'il ne fallait pas manquer en février...

Par Sylvie Hernando, Présidente de Serenity Conseil et membre du Comité scientifique H24 Campus.

Publié le 03 mars 2026

Déjà +42% pour ce fonds lancé début 2025 et qui affiche de grandes ambitions...

3 questions à Rolando Grandi (directeur de la gestion) et Thibault Saint-Raymond (directeur commercial) chez Itavera AM.

Publié le 03 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.59% |

| M Climate Solutions | 7.97% |

| Echiquier Positive Impact Europe | 5.95% |

| Dorval European Climate Initiative | 4.49% |

| Storebrand Global Solutions | 4.07% |

| EdR SICAV Euro Sustainable Equity | 3.79% |

| BDL Transitions Megatrends | 2.94% |

| Triodos Global Equities Impact | 2.86% |

| Triodos Future Generations | 2.62% |

| DNCA Invest Sustain Semperosa | 2.54% |

| Ecofi Smart Transition | 2.16% |

| Triodos Impact Mixed | 1.94% |

Palatine Europe Sustainable Employment

|

1.88% |

| R-co 4Change Net Zero Equity Euro | 1.46% |

| La Française Credit Innovation | 0.29% |