| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8311.74 | -0.35% | +1.99% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.83% |

| Pictet TR - Sirius | 2.88% |

| ELEVA Absolute Return Dynamic | 2.79% |

| H2O Adagio | 2.43% |

| Pictet TR - Atlas | 1.91% |

| Candriam Absolute Return Equity Market Neutral | 1.37% |

| ELEVA Global Bonds Opportunities | 1.29% |

| AXA WF Euro Credit Total Return | 1.24% |

Syquant Capital - Helium Selection

|

1.16% |

| Alken Fund Absolute Return Europe | 1.08% |

| Schelcher Optimal Income | 1.07% |

| Sienna Performance Absolue Défensif | 0.96% |

| MacroSphere Global Fund | 0.81% |

DNCA Invest Alpha Bonds

|

0.81% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.38% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.55% |

| Jupiter Merian Global Equity Absolute Return | -1.17% |

Exane Pleiade

|

-1.67% |

| RAM European Market Neutral Equities | -2.08% |

Une situation ubuesque qui pourrait entraîner des baisses importantes...

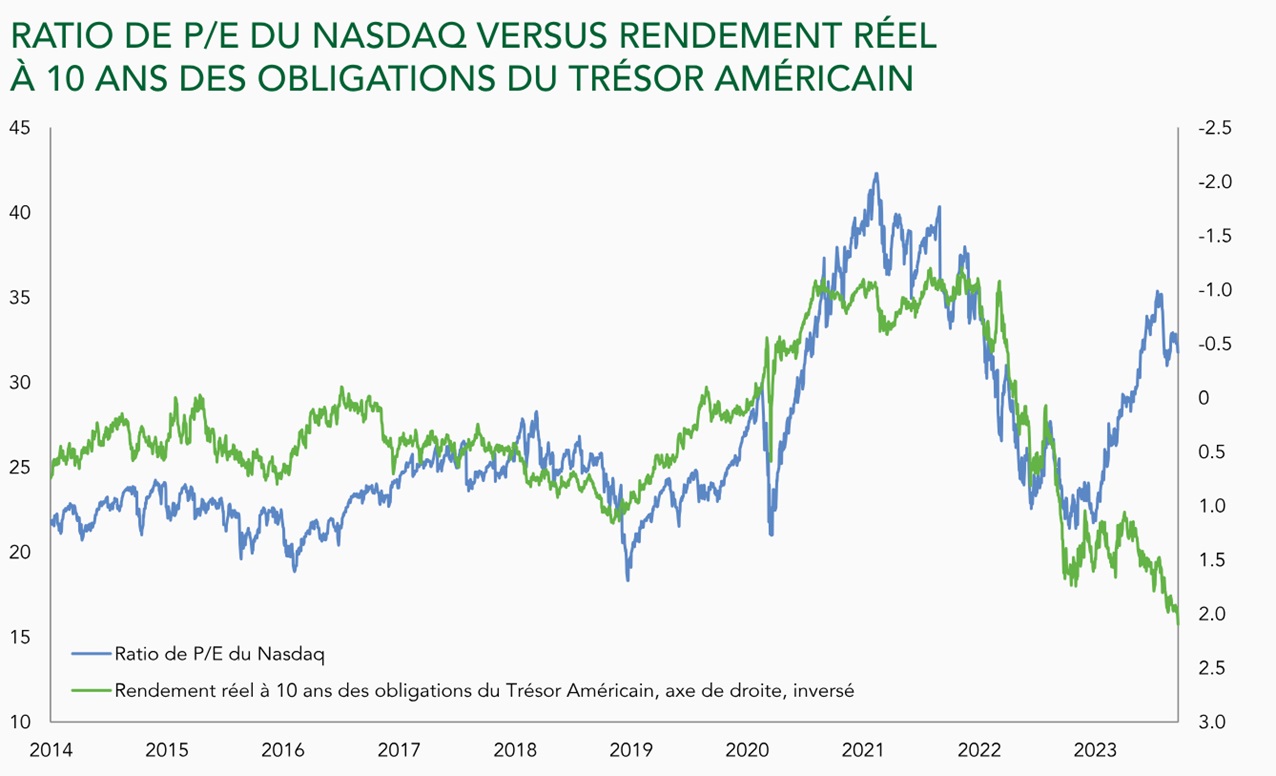

Source : Bloomberg, Ruffer

Le graphique ci-dessus illustre parfaitement l'énigme à laquelle les investisseurs ont été confrontés cette année : le décalage flagrant entre la hausse des rendements obligataires et la performance d'autres actifs sensibles aux taux d'intérêt, en particulier les méga-cap du secteur de la technologie.

L'inflation s'avérant plus persistante que ne le prévoyaient les banques centrales, il devient de plus en plus évident que les taux d'intérêt devront être plus élevés pendant plus longtemps - un point que les différents membres de la Fed se sont récemment efforcés de rendre très explicite.

Il n'est donc pas surprenant que les rendements obligataires aient augmenté, prolongeant ainsi le marché baissier des obligations qui a débuté en 2022. Les rendements réels américains (la différence entre les rendements obligataires nominaux et l'inflation) ont également progressé, comme le montre la ligne verte du graphique (échelle inversée sur le côté droit). Le rendement réel à 10 ans est passé à une vitesse remarquable de -1 % en 2021 à plus de +2 %.

Toutefois, les valorisations des valeurs technologiques, représentées ici par le ratio P/E du Nasdaq (ligne bleue), ont fait le contraire, augmentant fortement alors même que les rendements réels se sont envolés. Cette situation ne devrait tout simplement pas se produire.

La relation entre rendements obligataires et marchés actions est normalement simple (et rationnelle). Lorsque les taux d'intérêt augmentent (en particulier les taux réels), la valeur actualisée des bénéfices futurs diminue, ce qui entraîne généralement une baisse des valorisations des actions.

Étant donné que les taux d'intérêt réels ont baissé pendant et immédiatement après la pandémie, la valeur attribuée aux actions technologiques a augmenté, ce qui a entraîné de solides performances pour ces actifs. Tout cela est très simple et logique.

De la même manière que l'année dernière, alors que les banques centrales luttaient contre l'inflation, les taux d'intérêt réels ont augmenté et la valorisation du Nasdaq a fortement chuté, entraînant une baisse d'environ un tiers de l'indice. Là encore, c'est assez simple.

En 2023, cette relation s’est inversée : les rendements obligataires ont fortement augmenté, mais les marchés actions - en particulier, et de manière contre-intuitive, les secteurs les plus vulnérables à la hausse des taux, tels que la technologie - ont défié la gravité en poursuivant leur ascension.

Comment expliquer ce phénomène ?

La croissance de l'intelligence artificielle va-t-elle plus que compenser l'impact négatif de la hausse des taux d'intérêt ?

Peut-être, mais nous pensons que c'est peu probable. Des prévisions similaires ont été faites lors de la bulle Internet de 1999-2000 : Internet allait changer la façon dont le monde fonctionnait et entraîner une croissance énorme pour les valeurs technologiques. Cela s'est effectivement produit, avec une décennie de retard sur ce que tout le monde pensait. Entre-temps, même les gagnants ont perdu jusqu'à 90 % de leur valeur. Les perdants ont fait faillite.

Par ailleurs, la dette publique est-elle aujourd'hui si élevée que la solvabilité des États-Unis est remise en question ?

C'est peut-être vrai dans une certaine mesure, mais les gouvernements, et eux seuls, peuvent toujours imprimer de l'argent pour payer les intérêts et le capital. Ils peuvent également augmenter leurs recettes fiscales. Après tout, il s'agit du gouvernement américain et il a le pouvoir de taxer les méga-capitalisations du secteur technologique s'il le souhaite.

Nous pensons qu'une réévaluation significative à la baisse des actions est fortement probable, à mesure que les marchés s'adaptent à un monde où des taux d'intérêt de 5 % constituent une alternative viable à l'investissement dans des actifs risqués. Bien que cette réévaluation ait déjà eu lieu en grande partie sur les marchés obligataires, les actions - et en particulier les actions des grandes entreprises technologiques - restent à notre avis très surévaluées.

Cette situation pourrait déclencher une nouvelle crise boursière, contre laquelle le portefeuille Ruffer devrait offrir une protection importante. Adopter un positionnement prudent peut parfois être douloureux. Mais l'histoire nous montre que, peu de temps après ces périodes, les risques émergent, entraînant alors des baisses significatives sur les marchés.

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.92% |

| M Climate Solutions | 6.77% |

| Echiquier Positive Impact Europe | 4.15% |

| Dorval European Climate Initiative | 3.53% |

| BDL Transitions Megatrends | 3.53% |

| EdR SICAV Euro Sustainable Equity | 3.47% |

| R-co 4Change Net Zero Equity Euro | 2.95% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Ecofi Smart Transition | 2.52% |

| Triodos Future Generations | 2.50% |

| Storebrand Global Solutions | 2.31% |

Palatine Europe Sustainable Employment

|

2.27% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.32% |