| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8151.38 | +0.01% | +10.44% |

| Pour en savoir plus, cliquez sur un fonds | |

| Jupiter Merian Global Equity Absolute Return | 13.30% |

| Pictet TR - Atlas Titan | 12.04% |

| H2O Adagio | 8.70% |

| Fidelity Absolute Return Global Equity Fund | 8.30% |

| RAM European Market Neutral Equities | 8.04% |

| Syquant Capital - Helium Selection | 7.31% |

| Pictet TR - Atlas | 6.41% |

| Sienna Performance Absolue Défensif | 6.05% |

| Exane Pleiade | 5.43% |

| M&G (Lux) Episode Macro Fund | 4.87% |

| Cigogne UCITS Credit Opportunities | 4.60% |

DNCA Invest Alpha Bonds

|

4.54% |

| BNP Paribas Global Absolute Return Bond | 4.32% |

| AXA WF Euro Credit Total Return | 3.64% |

Candriam Absolute Return Equity Market Neutral

|

2.49% |

| Candriam Bonds Credit Alpha | 2.26% |

Varenne fait un pas de plus vers...

|

David Mellul, directeur général, David Wierzba, directeur du développement et Bertrand Vaur, membre de l’équipe de gestion, ont fait le bilan du premier semestre et détaillé la stratégie à « quatre moteurs de performances » de Varenne Capital Partners. H24 vous en propose un résumé... |

Générer une performance d’excellence, dans la durée, avec le minimum de prise de risque nécessaire à l’obtenir

Pour y parvenir, quatre points d’appui :

-

Quatre moteurs de performance complémentaires

-

Des équipes dédiées et spécialisées

-

La génération d’idées propriétaires, sans utiliser la recherche des brokers

-

Des moyens technologiques importants avec la deuxième équipe la plus importante chez Varenne.

En plus de spécialiser les équipes par stratégie, Varenne Capital sépare la gestion des risques de la gestion des opportunités. Chacun se concentre ainsi sur ce qu’il fait de mieux.

Quatre stratégies complémentaires dans chaque fonds de la gamme

- Le Long Actions, socle de la production de performance à long terme, se concentre sur des valeurs d’excellente qualité que la SGP achète avec une décote minimum de 50% par rapport à son estimation de valeur. Le portefeuille cœur peut être complété par des paniers ou indices propriétaires dont chacun des constituants a été sélectionné en interne.

Trois stratégies de décorrélation et de couverture :

-

Le Short Actions, uniquement activé quand l’environnement est favorable à la prise de position vendeuse. C’est un moteur de performance à part entière. Il ne vise pas à couvrir des positions longues mais à produire de la performance « en solo ».

-

L’Arbitrage de fusions-acquisitions sur des opérations annoncées et amicales uniquement, avec la possibilité d’intervenir dans des restructurations de capital.

-

Les couvertures macroéconomiques contre des risques extrêmes (tail risk hedging). Cette stratégie vise à atténuer les effets de scenarii pouvant porter atteintes aux thèses d’investissement de la poche Long Actions. Le budget annuel maximal est fixé à 1,5% par fonds.

« La gestion Varenne, à force d’industrialiser sa recherche, fait un pas de plus vers le machine learning »

La technologie au cœur des quatre moteurs de performance de Varenne Capital. L’équipe en charge des ressources technologiques est d’ailleurs la deuxième plus importante après l’équipe d’investissement. Les paniers de valeurs ou d’indices, par exemple, utilisent les moyens technologiques de la SGP en matière de recherche quantitative et /ou systématique, de simulation et de manipulations de données en très grands volumes. In fine, les gérants produisent une série limitée de valeurs très ciblées selon des caractéristiques prédéfinies.

Transactions des dirigeants : une des plus grandes bases de données de l’industrie

Les transactions de dirigeants doivent être déclarés dans plus de 60 grandes places financières mondiales. Ces données publiques contiennent des informations potentiellement riches : un dirigeant qui vend des titres pour des montants inhabituels peut ainsi révéler l’existence de difficultés à venir. Encore faut-il analyser les millions de données où les faux signaux sont bien plus nombreux que les vrais.

Varenne Capital a bâti une bibliothèque numérique qui contient plusieurs millions de DOI (dealing of insiders). Son modèle de quinze critères d’interprétation lui permet de déceler des signaux, parfois à bas bruit.

Ce filtre comportemental, qui scrute les décisions d’achats et ventes des dirigeants, complète le filtre de qualité qui porte sur les données fondamentales de l’entreprise.

Augmentation des moyens dans les couvertures macro

L’équipe de Tail Risk Hedging est pilotée par Gianluca Lobefalo (Maîtrises en économie de Bocconi et en économétrie de l’université catholique de Louvain, conférencier à l’Oxford Said Business School et L’Imperial College de Londres – ex. Morgan Stanley, JP Morgan, Schroders) et Umberto Tutinelli (HEC, Bocconi - précédemment chez Oddo BHF AM) au poste d’analyste.

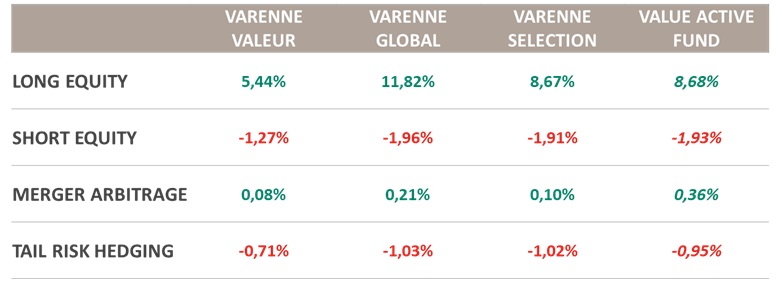

Attributions de performances au premier semestre 2023

« Les positions Long Actions se sont relativement bien comportées, malgré les rotations sectorielles » estime David Mellul.

Source : Varenne Capital Partners – données brutes avant frais au 30 juin 2023

Le Short Actions a été pénalisé, surtout au premier trimestre, par le rallye des titres de mauvaise qualité temporairement dynamisés par des anticipations de baisse des taux.

Pour David Mellul, « Les couvertures macro ont représenté un coût, comme on pouvait s’y attendre dans pareil environnement, qui reste sous contrôle conformément à notre modèle d'investissement ».

Principales contributions du Long Actions à la performance au premier semestre

-

En négatif : Dollar General

-

En positif : LVMH, Pandora (1er bijoutier mondial en volume, d’origine danoise), Hugo Boss, JD Sports (distributeur d’articles de sport et de loisirs), Ryanair.

Quatre positions longues à la loupe …

Hugo Boss, le grand retour d’une marque endormie.

Le DG Daniel Grieder, veteran de la mode, a annoncé que BOSS pourrait atteindre dès cette année le chiffre d’affaires qui était attendu pour 2025, soit 4 milliards d’euros. Le plan très ambitieux fixe à 5 milliards la nouvelle cible de CA pour 2025 avec une marge opérationnelle de 12%. « Cette dynamique est soutenue par une démarche marketing à la pointe de l’industrie permettant à la marque Boss d’afficher la plus forte croissance sur Instagram en 2022 et de même pour Hugo sur TikTok ».

Safran, mélange détonnant de croissance et de pricing power.

Géant mondial dans l’aéronautique, l’espace et la défense, Safran affiche un CA de 19 milliards d’euros en 2022 et emploie 83 000 salariés dans le monde. La société a fait l’objet de nombreuses études de cas dans les écoles de commerce pour son modèle de réussite dans sa joint-venture avec General Electric. Qui a encore été prorogée pour de nombreuses années

Varenne table sur la hausse des marges à court terme, car Safran continue d’augmenter les volumes de production et retrouve le levier opérationnel qui lui a manqué pendant le Covid. La reprise du trafic aérien, les perspectives de croissance du secteur et le pouvoir de fixation des prix forment une combinaison favorable à la croissance bénéficiaire du groupe.

JD Sports, modèle d’athleisure dirigé par un grand spécialiste français …

Un des leaders mondiaux dans la mode athlétique avec 75000 collaborateurs et 3400 magasins dans le monde. Dirigé par Régis Schultz, que Varenne connait lorsqu’il était PDG de Darty, JD Sports a une capacité à se développer par croissance organique et par acquisitions. 600 magasins devraient s’ajouter au réseau actuel en Amérique du Nord et près de 800 magasins dans le reste du monde.

Après avoir redressé But et Darty, Régis Schultz semble en passe de réaliser de nouveau un beau parcours avec JD Sports.

UBS, sans doute la fusion bancaire la plus attractive de l’histoire

Varenne reste à l’écart des banques dans son portefeuille concentré en principe. Mais le cas d’UBS est atypique voire extraordinaire.

UBS a payé approximativement 3 milliards de Francs Suisses pour racheter Crédit Suisse, ce qui revient à verser 0,76 Franc Suisse pour une valeur comptable théorique bien supérieure à 10 Francs Suisses !

Comme il y a des risques, UBS a obtenu des conditions exceptionnelles des autorités suisses, avec 100 milliards de liquidités et 25 milliards de protections à la baisse.

Principaux mouvements au cours du trimestre

-

Achats de Ryanair et Safran

-

Allègement d’Essilor Luxottica et Starbucks

-

Vente de Kering et Dollar General

La politique monétaire restrictive et le high yield élevé devraient favoriser le Short Actions

Les indicateurs d’opportunité qu’utilise Varenne pour la vente à découvert restent positifs pour le short de conviction qui repose sur une analyse fondamentale. En effet,

-

Les taux directeurs et les taux de crédit ne baissent pas,

-

Les perspectives de croissance plaident pour un ralentissement,

-

La disponibilité du crédit est détériorée.

Le Short Actions devrait attirer des opportunités après les excès générés par le crédit quasi gratuit, où certaines entreprises risquent de se trouver dans des situations intenables.

Activité de M & A divisée par 2

Pour Bertrand Vaur, les conditions sont difficiles avec des coûts de financement élevés, le manque de visibilité sur l’inflation et les inquiétudes croissantes sur les perspectives économiques. Les fonds de private equity sont au ralenti même si certains continuent de faire des acquisitions sur fonds propres seulement.

La masse de capitaux disponibles dans l’arbitrage de fusions-acquisitions reste élevée, si bien que la rentabilité potentielle sur les bonnes opérations subit la concurrence.

Bonne nouvelle : la position sur Activision, sous OPA de Microsoft, devrait bénéficier de l’accord favorable des autorités anti-trust américaines. La décote qui était encore de 15% vers le 10 juillet devrait fondre et produire ainsi une belle contribution à la performance des fonds.

Couvertures macroéconomiques

L’objectif est de protéger les portefeuilles contre des risques de marché qui dépassent la simple correction, c’est-à-dire qui provoqueraient la baisse de l’indice S&P500 de plus de 20 % par rapport au plus haut des douze derniers mois.

-

Le premier type de couverture se concentre sur les marchés actions avec des stratégies optionnelles sur-mesure qui se paient nettement moins cher que les stratégies classiques

-

Le second type cible les racines mêmes des risques. L’horizon d’investissement plus long, jusqu’à cinq ans, couvre les actions, les devises et les taux d’intérêts notamment.

A la fin du semestre, des options PUT VKO sur l’Euro Stoxx et le S&P500 (options à barrière désactivante sur la volatilité réalisée) ainsi que des options Put Digital sur le dollar américain et l’Euro Stoxx 50 (qui profitent de la re-corrélation inverse en cas de choc de marché, i.e. le dollar monte quand les marchés sont sous pression).

Au deuxième trimestre, Varenne a acquis des options Put on Best Euro Stoxx / Nikkei 225 en profitant de marchés élevés pendant lesquels les corrélations entre les deux indices sont plus faibles. Ce faisant, la SGP a versé une prime nettement inférieure à celle d’une option standard sur l’Euro Stoxx. Mais une baisse significative des marchés entrainerait une corrélation plus importante entre les deux indices actions et l’Option Put pourrait s’activer sur l’indice ayant le moins baissé.

Performances au 30 juin, parts P Eur :

-

Varenne Valeur – 20/25 lignes actions - Ucits (SRI 3) : 3,7%

-

Varenne Global – 40 lignes actions - Ucits (SRI 4) : 8,7%

-

Varenne Selection – 12/15 lignes actions - Fia (SRI 4) : 5,4%

Les trois fonds sont SFDR 8.

Comment souscrire ?

Varenne UCITS – Varenne Valeur, SRI 3, éligible au PEA, part P-EUR : LU2358392376

Varenne UCITS - Varenne Global, SRI 4, part P-EUR : LU2358389745

Varenne Selection, SRI 4, éligible au PEA, part P-EUR : FR0013246741

Article rédigé par H24 Finance. Tous droits réservés.

Le SEUL graphique à retenir cette année...

Dans le "Graphique de la Semaine", l'équipe H24 sélectionne un graphique percutant proposé par un asset manager.

Publié le 19 décembre 2025

À lire - Loi de finances 2026 : quels impacts sur l’épargne et le patrimoine ?

L'analyse de Brigitte Audureau, spécialiste en Fiscalité & Patrimoine dans l'équipe H24 CAMPUS.

Publié le 19 décembre 2025

Value for Money : ces CGP disent STOP

Le communiqué diffusé par l’Union des Conseillers en Gestion de Patrimoine.

Publié le 19 décembre 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| R-co 4Change Net Zero Equity Euro | 19.39% |

| Dorval European Climate Initiative | 15.33% |

| EdR SICAV Euro Sustainable Equity | 13.59% |

| BDL Transitions Megatrends | 11.11% |

| Palatine Europe Sustainable Employment | 9.58% |

| La Française Credit Innovation | 4.63% |

| DNCA Invest Beyond Semperosa | 2.90% |

| Aesculape SRI | 2.70% |

| Triodos Impact Mixed | 0.43% |

| Triodos Global Equities Impact | -0.60% |

| Triodos Future Generations | -1.99% |

| Echiquier Positive Impact Europe | -3.10% |