| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7696.27 | -0.75% | +4.28% |

| Pour en savoir plus, cliquez sur un fonds | |

| RAM European Market Neutral Equities | 6.60% |

| H2O Adagio | 6.52% |

| Jupiter Merian Global Equity Absolute Return | 6.15% |

| BNP Paribas Global Absolute Return Bond | 5.38% |

| Pictet TR - Atlas Titan | 4.99% |

| Sienna Performance Absolue Défensif | 4.52% |

| M&G (Lux) Episode Macro Fund | 4.50% |

| Syquant Capital - Helium Selection | 4.21% |

| Exane Pleiade | 3.29% |

| Cigogne UCITS Credit Opportunities | 3.19% |

DNCA Invest Alpha Bonds

|

3.19% |

| AXA WF Euro Credit Total Return | 3.03% |

| Pictet TR - Atlas | 2.88% |

| Fidelity Absolute Return Global Equity Fund | 2.37% |

| Candriam Bonds Credit Alpha | 1.65% |

Candriam Absolute Return Equity Market Neutral

|

0.58% |

Moneta Multi Caps renoue avec la surperformance...

« Le retour de la surperformance dans Moneta Multi Caps avec des convictions fortes »

Romain Burnand, co-dirigeant de Moneta Asset Management, gérant de Moneta Multi Caps (MMC) et Moneta Micro Entreprises (MME), a fait le bilan de la gestion long only depuis le début janvier, entouré de plusieurs gérants et analystes qui ont tour à tour exposé leur travail, illustré par des cas d’investissement.

Moneta Asset Management gère trois fonds représentant un ensemble de 3 milliards €, un montant « suffisant pour nous » a souligné Romain Burnand.

25 personnes dont 15 analystes composent l’équipe de cette SGP 100% indépendante aux mains des dirigeants et des salariés. Le fondateur a rappelé la promotion de Stéphane Binutti au poste de Directeur Commercial de la société.

Nettes surperformances de Moneta Micro Entreprises et Moneta Multi Caps

- Moneta Micro Entreprises (MME) continue d’enchaîner les millésimes remarquables avec en 2020 -1,7% au 31 août (-0,36% YTD) contre -11,7% pour le CAC Small NR € et -12,3% pour le Cac Mid 60 NR. MME se place en deuxième place sur 10 ans dans sa catégorie (Morningstar) et affiche 15,5% annualisés depuis son lancement en 2003 contre 7,8% et 10,4% respectivement pour les indices évoqués ci-dessus. Les souscriptions seront réouvertes sous 200 millions € d’encours (332 M€ actuellement). Il faudra être patient …

- Moneta Multi Caps (MMC) est à -10,3% au 31/8 (-9,72% YTD) contre -15,5% pour le Cac All Tradable NR € (part C). Il renoue avec la surperformance en 2020 avec 5% d’avance après deux années en demi-teinte. No 1 sur 10 ans dans sa catégorie selon Morningstar, MMC a réalisé 6,9% depuis l’origine contre 3% pour son indice de référence.

Signalons la référence spécifique utilisée dans le calcul de la commission de surperformance puisque :

« Aucune commission de sur performance n’est versée en fin d’exercice tant que la performance n’a pas dépassé l’indice CAC All-Tradable dividendes réinvestis nets par an depuis le lancement du fonds » (source DICI).

Formulé autrement, une belle année de surperformance calendaire, succédant à un mauvais millésime, ne peut pas profiter à la société de gestion tant que la VL n’a pas retrouvé le plus haut historique, toutes années confondues. Ce niveau d'alignement d’intérêts de la SGP avec celui de ses investisseurs est tout à l’honneur de la société de gestion, et reprend une pratique bien connue des hedge funds anglo-saxons depuis des décennies.

Pas de biais historique croissance ou value dans MMC

0,22 ! c’est la corrélation entre la surperformance de MMC et la performance relative du style Value vs Croissance depuis l’origine du fonds.

Le top 5 des contributeurs à la performance 2020 de MMC

En performance absolue :

- Les contributeurs : EDP renewables (énergies renouvelables), Ingenico, Vivendi (une conviction ancienne de Moneta AM), Nexi (opérateur italien de paiement) et Soitec.

- Les détracteurs : FFP (automobile), Icade (immobilier de bureaux), Alten, Airbus et Société Générale.

En performance relative (5,2% vs Cac All Tradable NR €) :

- Les contributeurs : environnement, paiements, immobilier, aéronautique, pétrole et semiconducteurs.

- Les détracteurs : chimie, SSII, biens de consommation et luxe.

Ne jamais sous-estimer le Financial Times (la Fed non plus)

Wirecard fut un excellent contributeur à la performance, même si Moneta AM a toujours limité à 2% l’exposition au titre, y compris pendant son quintuplement en portefeuille, conformément à son approche opportuniste et prudente qui limite les expositions du portefeuille, s’agissant de cas complexes et controversés.

La gestion de ce titre par Moneta AM est symptomatique de la profondeur d’analyse de la SGP et de sa capacité à exécuter ses opérations dans le marché avec pragmatisme et efficacité.

En résumé :

- Mars 2016 – cours 34 € : une publication anonyme accusant Wirecard de blanchiment de capitaux provoque la chute de 30% en bourse.

- Juin 2016 – 40 € : après 3 mois d’analyse, Moneta AM conclut à l’absence d’incidence matérielle pour la valeur et initie une position à 1%.

- Février 2019 : le Financial Times divulgue ses investigations. Wirecard pèse alors 2% dans MMC.

- 15 octobre 2019 : le FT, informé par des lanceurs d’alerte, diffuse le détail des reportings internes à Wirecard que Moneta AM juge très inquiétants : les documents semblent authentiques et cohérents, les clients répertoriés sont douteux, les frais facturés à ces clients sont 2 à 3 fois supérieurs à ceux pratiqués sur la place.

La suspicion de fraude majeure qui en découle conduit les gérants de Moneta AM à solder la position en 2 jours de bourse à 115 € environ.

La table de négociation, que H24 a eu l’occasion de décrire dans un précédent article, a optimisé les cessions avec 39% de la position soldés sur le Xetra, place officielle en Allemagne mais foisonnant de milliers de petits ordres rendant aléatoire la bonne exécution, 45% cédés sur des plateformes alternatives et 16% en bloc de gré à gré.

Revue détaillée de Vivendi, forte conviction de Moneta AM

Par sa forte spécialisation en valeurs françaises, Moneta AM bénéficie d’une expertise robuste dans les valeurs de la cote. Le titre Bolloré est suivi depuis 14 ans et le titre Vivendi depuis 12 ans.

La SGP a innové par deux fois dans son approche du dossier :

- En analysant et en mesurant l’impact économique de la boucle d’auto contrôle entre 2011 et 2013 avec une modélisation très poussée. De nombreux analystes ont progressivement emboité le pas de Moneta AM et se sont approprié la méthode.

- En bâtissant pendant 2018-2020 un modèle d’évaluation des parts de marchés des artistes d’UMG (Universal Music) sur les plateformes de streaming, tirant parti d’ailleurs du travail fait par les équipes de Moneta lors de l’IPO avortée du français Deezer.

Les résultats furent subjuguant : dans le Top 200 des albums vendus aux Etats Unis, UMG dominait le marché mondial du streaming musical au T4 2018 avec 9 albums dans le top 10, 54 dans le top 100 et 100 dans le top 200 !

UMG pourrait valoir 32 milliards € selon Moneta, sur la base des multiples de Warner introduit en bourse en juin 2020, amenant l’ANR de Vivendi à 35€ contre 24,4 € actuellement (au 9 septembre)

C’est sur ces évaluations que les gérants ont constitué un ensemble autour d’Odet (holding Bolloré), Bolloré et Vivendi, qui pèse 9% dans MMC actuellement.

Les 7 clés de la gestion chez Moneta AM

- Concentration dans les secteurs naissants, des valeurs sous-suivies et des valeurs contestées

- Travail classique d’analyse en profondeur conjugué aux savoir-faire accumulés

- Discipline de valorisation

- Pro activité et réactivité de la gestion des positions

- Continuité de la méthode de travail

- Accumulation de connaissances sur les sociétés dans la durée

- Défense active de nos intérêts en tant qu’actionnaires

Les paris différenciants de MMC

- En surexposition : énergies renouvelables (EDP et EDP-R), l’ensemble Odet-Bolloré-Vivendi, les paiements, les banques et l’immobilier

- En sous exposition : les biens de consommation courante, le luxe, le pétrole, la chimie et l’aéronautique.

Avec 26% dans la part verte innovante dans MMC et 38% dans MME, le vert surperforme !

De quoi parle-t-on ? des valeurs qui contribuent activement à la protection de l’environnement, notamment la transition énergétique.

Ainsi, les performances brutes de la part verte s’établissent à :

- MME : 16% en 2020 contre – 2% pour le portefeuille, et 30% en 2019 contre 15% pour le portefeuille

- MMC : 6% en 2020 contre -10% et 24% en 2019 contre 17%

Pour approcher l’univers de valeurs qui a généré de telles performances, le cas de l’électrification fournit une belle illustration.

La chaine de valeur autour de l’électrification de nos économies est multiple et pleine d’opportunités nouvelles :

- Réseaux électriques et bornes (Alfen, NKT), filière hydrogène (McPhy, Ceres, Powercell), mobilité verte (Tesla Valeo, Alstom), services à l’énergie (Spie, Caverion), efficacité énergétique (Signify, Soitec, Kingspan), énergies renouvelables (équipementiers et producteurs - Vestas, Orsted, Neoen, Siemens Gamesa, Voltalia).

Quelques observations à retenir de l’analyse des marchés chez Moneta AM

- Le S&P 500 tiré par le S&P 5 – un marché à deux vitesses : Microsoft, Apple, Amazon, Alphabet et Facebook pèsent aujourd’hui 23% de l’indice large américain, à comparer aux 19% que représentaient Microsoft, GE, Cisco, Intel et Walmart en mars 2000. Sur les conséquences directes du virus

- Pas de bulle de valorisation sur les actions : Des multiples en hausse mais une prime de risque action au niveau moyen des 1à dernières années (CAC 40)

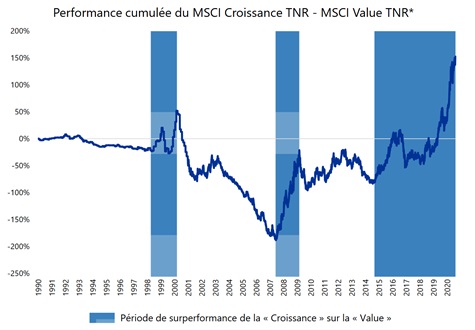

- 12 années sur 30 de surperformance du style Croissance par rapport au style Value en Europe depuis 1990 : Il ne faut pas sous-estimer la Value (non plus) comme le montre le graphique de Moneta AM avec en bleu les périodes de surperformance du style croissance entre 1990 et 2020.

C’est pourquoi Moneta AM se garde bien de miser sur l’un des deux styles, en préservant l’équilibre à moyen et long terme.

Comment souscrire ?

Moneta Multi Caps C Eur, fonds 4 étoiles Morningstar, éligible au PEA et SRRI 6, est disponible sous le code FR0010298596.

Les frais de gestion fixes sont de 1,5% TTC avec une commission de performance de 15% TTC au-delà du CAC All-Tradable NR, uniquement si la performance du fonds est positive et avec High Water Mark historique (voir supra).

Pour en savoir plus sur les fonds Moneta AM, cliquez ici.

Copyright H24 Finance. Tous droits réservés.

Publié le 04 juillet 2025

Publié le 04 juillet 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Dorval European Climate Initiative | 13.46% |

| R-co 4Change Net Zero Equity Euro | 12.77% |

| EdR SICAV Euro Sustainable Equity | 8.68% |

| BDL Transitions Megatrends | 5.62% |

| La Française Credit Innovation | 2.90% |

| DNCA Invest Beyond Semperosa | 1.60% |

| Equilibre Ecologique | 1.37% |

| Triodos Future Generations | 1.16% |

| Echiquier Positive Impact Europe | 0.72% |

| Triodos Impact Mixed | -1.14% |

| Triodos Global Equities Impact | -3.81% |

| Aesculape SRI | -9.18% |