| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 7558.16 | -0.76% | +2.4% |

| Pour en savoir plus, cliquez sur un fonds | |

| RAM European Market Neutral Equities | 7.29% |

| Jupiter Merian Global Equity Absolute Return | 6.72% |

| H2O Adagio | 5.98% |

| M&G (Lux) Episode Macro Fund | 5.14% |

| BNP Paribas Global Absolute Return Bond | 5.06% |

| Sienna Performance Absolue Défensif | 4.47% |

| Pictet TR - Atlas Titan | 4.15% |

| Syquant Capital - Helium Selection | 3.78% |

| Fidelity Absolute Return Global Equity Fund | 3.22% |

| Cigogne UCITS Credit Opportunities | 3.15% |

DNCA Invest Alpha Bonds

|

3.01% |

| Exane Pleiade | 2.84% |

| AXA WF Euro Credit Total Return | 2.55% |

| Pictet TR - Atlas | 2.47% |

| Candriam Bonds Credit Alpha | 1.57% |

Candriam Absolute Return Equity Market Neutral

|

0.08% |

Le beurre et l’argent du beurre...

Après une année 2022 morose, les marchés démarrent 2023 en trombe avec les actions chinoises et européennes en tête – le FTSE 100 est proche de son plus haut historique et même certains des « perdants » les plus notables de la liquidation de l’année dernière bénéficient d’un fort rebond (Bitcoin +39% et Peloton +59% jusqu’à présent en janvier).

Derrière cette reprise se cache la conviction croissante que nous pourrions connaître un « atterrissage en douceur ». Ainsi, la récession si largement prédite pour 2023 pourrait être évitée ou du moins retardée. Cette hypothèse est susceptible de se réaliser. Il faudra du temps pour que la hausse des taux d’intérêt ait un impact sur la croissance économique et la réouverture de la Chine joue un rôle important dans ce nouvel élan d’optimisme.

Il semble toutefois que les investisseurs espèrent obtenir le beurre et l’argent du beurre : le beurre d’une croissance plus forte, l’argent de ce beurre via des baisses de taux d’intérêt en 2023. Les marchés prévoient en effet actuellement que les taux d’intérêt seront plus bas dans 12 mois.

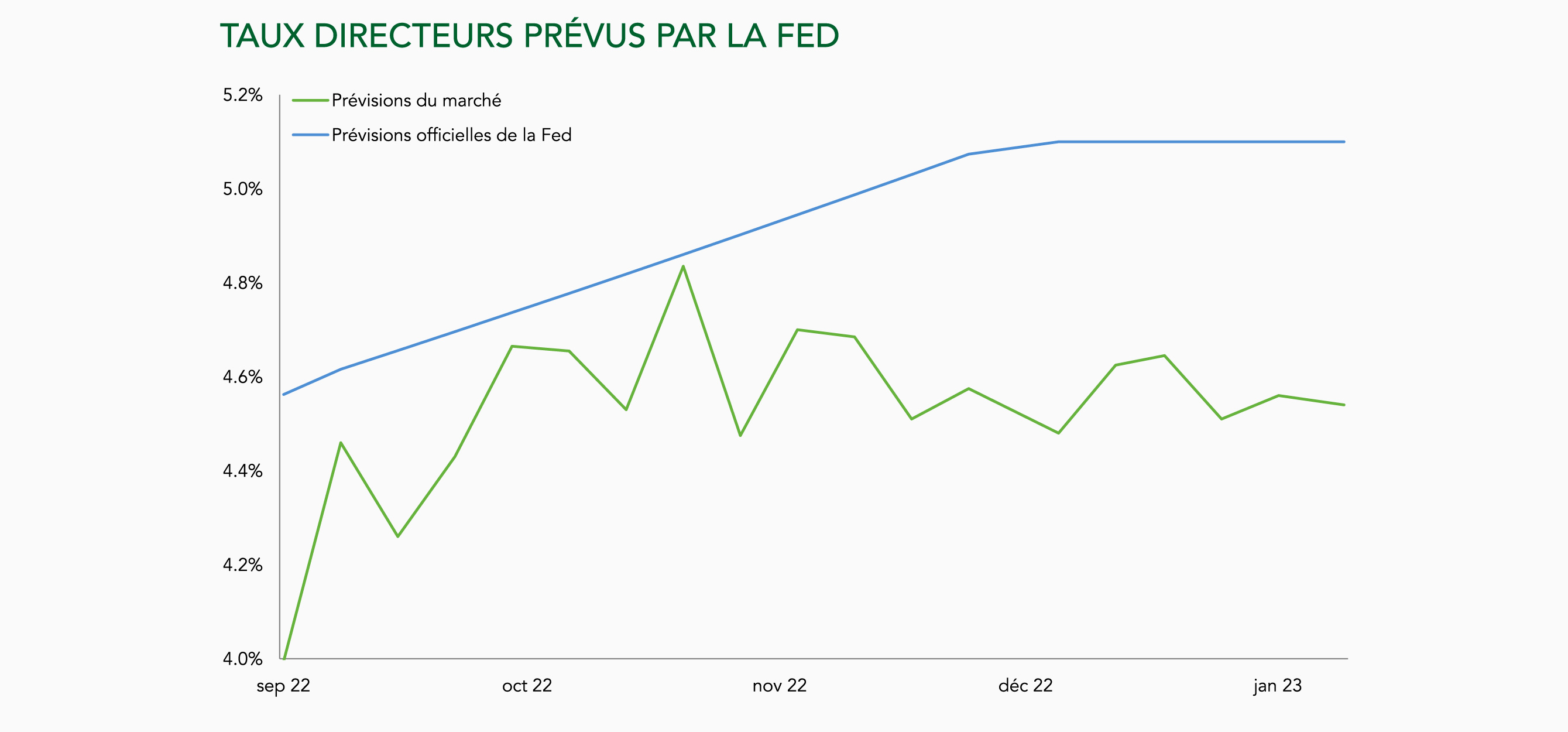

Fait crucial, comme le montre le graphique ci-dessus, les investisseurs ne croient pas ce que la Réserve fédérale (Fed) ne cesse de leur dire.

Le président Jerome Powell et les autres membres de la Fed cherchent désespérément à restaurer une partie de la crédibilité perdue lorsque l’inflation s’est avérée ne pas être transitoire en 2022. Ce qui explique leurs déclarations répétées soulignant la nécessité d’éviter les erreurs des années 1970 et de ne pas relâcher trop rapidement la bride.

Si une récession est évitée, à quelle vitesse la Fed, si soucieuse de ne pas laisser sortir le génie de l’inflation de la lampe, peut-elle raisonnablement faire marche arrière ?

N’est-ce pas là un cas de dissonance cognitive – croire en plusieurs idées contradictoires en même temps ? Plus l’économie est forte, plus l’inflation est susceptible de résister et moins la Fed est susceptible de réduire les taux. Toutefois, les marchés boursiers supposent maintenant une trinité d’événements presque impossible : une meilleure croissance et pas de récession, une baisse rapide de l’inflation et une réduction des taux d’intérêt d’ici la fin de l’année.

Nous pensons que le graphique ci-dessus illustre la question déterminante de l’année 2023.

Qui aura raison, la Fed ou les marchés ? Cela ne peut pas être les deux.

On ne peut espérer des bénéfices d’entreprises solides et une inflation à 2 %, on ne peut croire en la réouverture de la Chine et en même temps à des prix modérés de l’énergie, et plus assurément encore, on ne peut espérer « en même temps » un atterrissage en douceur et un fort pivot de la Fed.

Malgré leur bon départ, nous pensons que les marchés ne sont pas encore sortis de l’auberge. Le rebond du début de l’année 2023 n’immunise pas du besoin de protection dans les portefeuilles, bien au contraire. On a souvent vu des marchés se tromper du tout au tout : il y a tout juste un an, ils ne prévoyaient que 80 points de base de hausse des taux en 2022 – contre 400 points de base finalement réalisés aux États-Unis. L’approche de Ruffer en matière de préservation du capital a fourni un rare refuge aux investisseurs l’année dernière, et nous pensons que la forte envolée des actions cette année augmente les chances qu’elle s’avère tout aussi essentielle en 2023.

Un nouveau fonds souveraineté et relocalisation...

3 questions à Thomas Baumgartner, Gérant chez Montpensier Arbevel.

Publié le 25 juin 2025

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Dorval European Climate Initiative | 11.95% |

| R-co 4Change Net Zero Equity Euro | 11.36% |

| EdR SICAV Euro Sustainable Equity | 7.99% |

| BDL Transitions Megatrends | 3.56% |

| La Française Credit Innovation | 2.65% |

| DNCA Invest Beyond Semperosa | 1.94% |

| Triodos Future Generations | 1.20% |

| Equilibre Ecologique | 0.76% |

| Echiquier Positive Impact Europe | 0.45% |

| Triodos Impact Mixed | -1.57% |

| Triodos Global Equities Impact | -4.56% |

| Aesculape SRI | -9.49% |