| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8213.78 | -2.15% | +1.12% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.95% |

| Pictet TR - Sirius | 3.30% |

| ELEVA Absolute Return Dynamic | 2.91% |

| Candriam Absolute Return Equity Market Neutral | 2.80% |

| Pictet TR - Atlas | 2.47% |

| H2O Adagio | 2.36% |

| RAM European Market Neutral Equities | 1.82% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.76% |

| Sapienta Absolu | 1.61% |

Syquant Capital - Helium Selection

|

1.45% |

| ELEVA Global Bonds Opportunities | 1.45% |

BDL Durandal

|

1.37% |

DNCA Invest Alpha Bonds

|

1.25% |

| Sienna Performance Absolue Défensif | 1.23% |

| Schelcher Optimal Income | 1.16% |

| AXA WF Euro Credit Total Return | 1.04% |

| Cigogne UCITS Credit Opportunities | 0.68% |

| Candriam Bonds Credit Alpha | 0.57% |

| Alken Fund Absolute Return Europe | 0.36% |

| BNP Paribas Global Absolute Return Bond | 0.35% |

| Jupiter Merian Global Equity Absolute Return | -0.31% |

| MacroSphere Global Fund | -0.32% |

| Fidelity Absolute Return Global Equity Fund | -1.64% |

Exane Pleiade

|

-2.38% |

Actions ou SICAV monétaire : quel est le meilleur outil contre l’inflation ?

Dans un article précédent, intitulé "Il n’y a pas de meilleur investissement que l’entreprise", nous avions montré que les actions étaient la classe d’actifs la plus attractive. Cela est dû au fait que les entreprises, en plus de rémunérer les actionnaires avec des dividendes, réinvestissent une partie de leurs profits pour se développer et se renforcer. Ainsi, les actionnaires bénéficient non seulement des dividendes mais aussi de la croissance de ces dividendes. Ce n’est pas le cas des obligations, par exemple, qui ont un revenu fixe.

Nous avions aussi expliqué que les bonnes entreprises avaient du pricing power, ce qui leur permettait de répercuter les hausses de coûts à leurs clients et de protéger leurs actionnaires de l’inflation. Mais avec la forte hausse du rendement des SICAV monétaires, il est légitime de poser la question :

Pour conserver son pouvoir d’achat, l’épargnant doit-il privilégier les actions où préférer le rendement des SICAV monétaires ?

Ces dernières ont toujours eu un avantage indéniable, le risque de perte est négligeable pour l’investisseur. Mais pendant des années, elles n’intéressaient personne car leur rendement était nul voire négatif. Elles étaient victimes de la politique de taux 0 de la BCE. Cependant, en l’espace de 18 mois, tout s’est inversé. Là où la BCE luttait contre un risque persistent de déflation, elle combat désormais une inflation trop élevée. Elle a monté ses taux agressivement et la conséquence est directe, les SICAV monétaires devraient maintenant rapporter 3.5% à 4% sur les 12 prochains mois.

Mais sont-elles devenues le meilleur placement pour autant ?

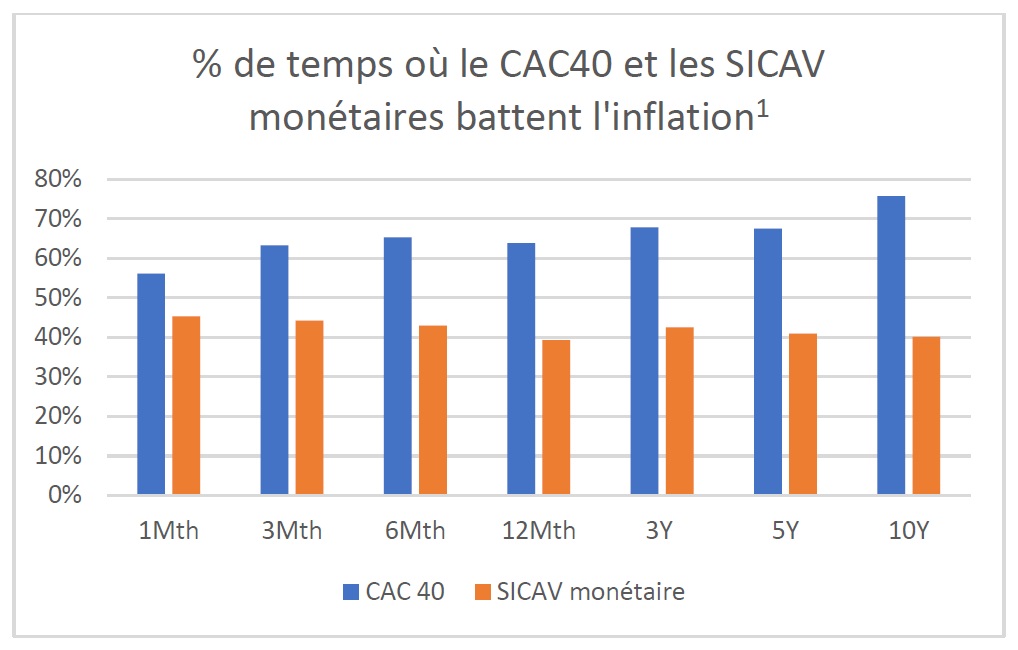

Les performances passées ne présagent pas des performances futures, mais il est toujours intéressant d’analyser les rendements historiques des différentes classes d’actifs. En comparant la performance des SICAV monétaires et du CAC 40 à l’inflation, on peut regarder, sur différents horizons d’investissement, quel a été le meilleur placement.

Sur une période de près de 25 ans, les résultats sont largement en faveur des actions. Le graphe ci-dessous montre, pour chaque horizon d’investissement, le pourcentage de fois où les actions et les SICAV monétaires ont fait mieux que l’inflation. Quelle que soit la période, le CAC40 a été un meilleur placement que les SICAV monétaires. Par exemple, sur un horizon de placement de 5 ans, le CAC40 a fait mieux que l’inflation dans 68% des cas, contre seulement 41% du temps pour la SICAV monétaire. Même sur un horizon très court comme 1 mois, le CAC40 a fait mieux.

Il est naturel que l’épargnant soit attiré par la forte hausse du rendement des SICAV monétaires. Elles offrent désormais une performance satisfaisante pour un risque très limité. Mais l’intérêt d’un placement est avant tout de protéger le pouvoir d’achat et donc d’offrir un rendement supérieur à l’inflation. C’est d’autant plus vrai que l’horizon de temps est long. Par exemple, sur un an, si le rendement du placement est de 3% et l’inflation de 5%, le pouvoir d’achat s’érode de 2%. Mais avec les mêmes chiffres sur 10 ans, le pouvoir d’achat diminue de 20%. Pour faire face à cette perspective préoccupante, notre étude a montré que les actions étaient le placement le plus efficace même si elles n’offrent aucune garantie.

Pour la première fois depuis très longtemps, l’épargnant doit prendre en compte l’inflation dans ses choix d’investissement. Il doit rester pragmatique car il n’existe pas de martingale. Une SICAV monétaire pour ses liquidités en attente et les marchés actions pour son épargne de long terme, voilà une bonne façon de lutter contre l’inflation sans prendre de risques inconsidérés.

Publié le 03 mars 2026

Conformité - réglementation des CGP : 3 actus qu'il ne fallait pas manquer en février...

Par Sylvie Hernando, Présidente de Serenity Conseil, spécialiste de la conformité réglementaire applicable aux CGP.

Publié le 03 mars 2026

Déjà +42% pour ce fonds lancé début 2025 et qui affiche de grandes ambitions...

3 questions à Rolando Grandi (directeur de la gestion) et Thibault Saint-Raymond (directeur commercial) chez Itavera AM.

Publié le 03 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 9.38% |

| M Climate Solutions | 8.02% |

| Echiquier Positive Impact Europe | 7.54% |

| Dorval European Climate Initiative | 6.71% |

| Ecofi Smart Transition | 4.77% |

| DNCA Invest Sustain Semperosa | 4.43% |

Palatine Europe Sustainable Employment

|

4.35% |

| BDL Transitions Megatrends | 4.34% |

| R-co 4Change Net Zero Equity Euro | 4.12% |

| Storebrand Global Solutions | 4.07% |

| EdR SICAV Euro Sustainable Equity | 3.79% |

| Triodos Global Equities Impact | 2.86% |

| Triodos Future Generations | 2.62% |

| Triodos Impact Mixed | 1.94% |

| La Française Credit Innovation | 0.52% |