| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8103.84 | -3.46% | -0.56% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.95% |

| Pictet TR - Sirius | 3.30% |

| ELEVA Absolute Return Dynamic | 2.91% |

| Candriam Absolute Return Equity Market Neutral | 2.80% |

| Pictet TR - Atlas | 2.47% |

| H2O Adagio | 2.36% |

| RAM European Market Neutral Equities | 1.82% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.76% |

| Sapienta Absolu | 1.61% |

Syquant Capital - Helium Selection

|

1.45% |

| ELEVA Global Bonds Opportunities | 1.45% |

BDL Durandal

|

1.37% |

| Sienna Performance Absolue Défensif | 1.23% |

DNCA Invest Alpha Bonds

|

1.17% |

| Schelcher Optimal Income | 1.16% |

| AXA WF Euro Credit Total Return | 1.04% |

| Cigogne UCITS Credit Opportunities | 0.69% |

| Candriam Bonds Credit Alpha | 0.57% |

| BNP Paribas Global Absolute Return Bond | 0.35% |

| Alken Fund Absolute Return Europe | 0.30% |

| Jupiter Merian Global Equity Absolute Return | -0.31% |

| MacroSphere Global Fund | -0.32% |

| Fidelity Absolute Return Global Equity Fund | -1.64% |

Exane Pleiade

|

-2.38% |

Cette société de gestion craint "une liquidation violente sur les marchés financiers"...

En 2007, Ben Bernanke, alors Président de la Réserve fédérale (Fed), a fait remarquer que “ les problèmes sur le marché des subprimes [crédits hypothécaires risqués] semblent [sic] pouvoir être contenus ”. [Comité économique mixte du Congrès Mars 2007]

Ses paroles sont ensuite devenues une gaffe mémorable de banquier central.

L’actuel Président de la Fed, Jay Powell, s’est efforcé d’éviter de faire de tels paris sur l’avenir à la suite de la récente série de faillites bancaires. Pourtant, lors de sa dernière conférence de presse, il s’est montré particulièrement proche de la position des « pommes pourries » adoptée par certains analystes du marché. [Conférence de presse du FOMC Mai 2023]

Selon ces analystes, la Silicon Valley Bank, Signature, Silvergate et maintenant First Republic étaient toutes mal gérées, avec des bases de clientèle très concentrées et une grande proportion de déposants non assurés. Le système bancaire américain, en revanche, est “robuste”.

D’une certaine manière, le système est robuste. La spirale infernale entre les banques et l’économie réelle que nous avons connue en 2008 ne devrait pas se reproduire lors de la prochaine récession : les banques d’importance systémique mondiale (G-SIB) sont en bonne santé.

Nous craignons quelque chose de différent : une liquidation violente sur les marchés financiers, en partie déconnectée de l’évolution de l’économie réelle.

Nous en voyons deux déclencheurs potentiels.

- Premièrement, il y a le risque d’un trou d’air sur les marchés – lorsque les banquiers centraux sont censés appuyer sur l’accélérateur monétaire, mais qu’au lieu de cela, ils gardent le pied sur le frein. Une inflation élevée et persistante a déplacé les objectifs de la politique monétaire. Dans ce cycle, les banques centrales ne peuvent pas réagir rapidement et agressivement par des baisses de taux d’intérêt à des tensions idiosyncratiques dans certains pans du système financier. Ce n’est que lorsque la dynamique du marché constituera une menace systémique que les banques centrales seront en mesure de surmonter leurs contraintes politiques (et intellectuelles) actuelles.

- Deuxièmement, la menace posée par la contraction du bilan de la Fed – en particulier les comptes de réserve des banques américaines auprès de la Fed. Malgré les 2 400 milliards de dollars de réserves des banques américaines (environ 10 % des actifs du système), le système bancaire pourrait bientôt souffrir d’un manque d’actifs liquides de grande qualité. Ce stress pourrait se répercuter sur les courtiers qui sont au cœur de l’écosystème financier dominé par la gestion du collatéral et les effets de levier. De plus, si les bilans de ces derniers ne réussissent pas à s’adapter, la liquidité du marché pourrait s’évaporer soudainement lorsque la crainte d’une récession commencera à se concrétiser.

Le drainage des réserves dépend de deux forces : les ventes actives (par la Fed) d’obligations du Trésor américain et de titres adossés à des créances hypothécaires, représentant 95 milliards de dollars par mois, et les flux de dépôts bancaires américains migrant vers les fonds monétaires (Money Market Funds), qui sont garés à la Fed via son dispositif d’opérations de repo inversé ou “reverse repurchase”. [Presque exclusivement utilisé par les fonds communs de placement du marché monétaire américain qui ne peuvent pas détenir de comptes de réserve auprès de la Fed pour placer des liquidités au jour le jour, garanties par le Trésor américain.]

Nous nous inquiétons de cette dynamique depuis un certain temps. Les récentes secousses du secteur bancaire régional américain n’ont pas seulement accéléré le flux de fonds quittant les banques pour aller vers les OPCVM monétaires, réduisant ainsi l’offre de réserves liquides disponibles pour le secteur bancaire. Elles ont également renforcé le désir des banques de placer leurs liquidités auprès de la Fed, car les autorités de surveillance seront plus à l’aise que les banques respectent les règles en matière de liquidité de cette façon plutôt qu’en détenant des obligations “sans risque” à long terme, comme beaucoup le font désormais à grande échelle. De même, les banques les plus solides sont probablement devenues plus réticentes à recycler leurs liquidités excédentaires, ce qui a pour effet de compresser la distribution des réserves au détriment des prêteurs plus petits confrontés à des pressions de financement.

Il n’y a pas de chiffre magique pour les réserves bancaires à la Fed à partir duquel l’inconfort chronique se transforme en stress intense pour le système bancaire. Les marchés monétaires en dollars ont connu des dysfonctionnements à l’automne 2019 lorsque les réserves sont tombées à 1 400 milliards de dollars, soit environ 8 % du total des actifs bancaires. Peut-être qu’à ce moment-là il y aura encore un peu de marge. Toutefois, nous doutons que la Fed soit consciente du peu de marge de manœuvre dont elle dispose.

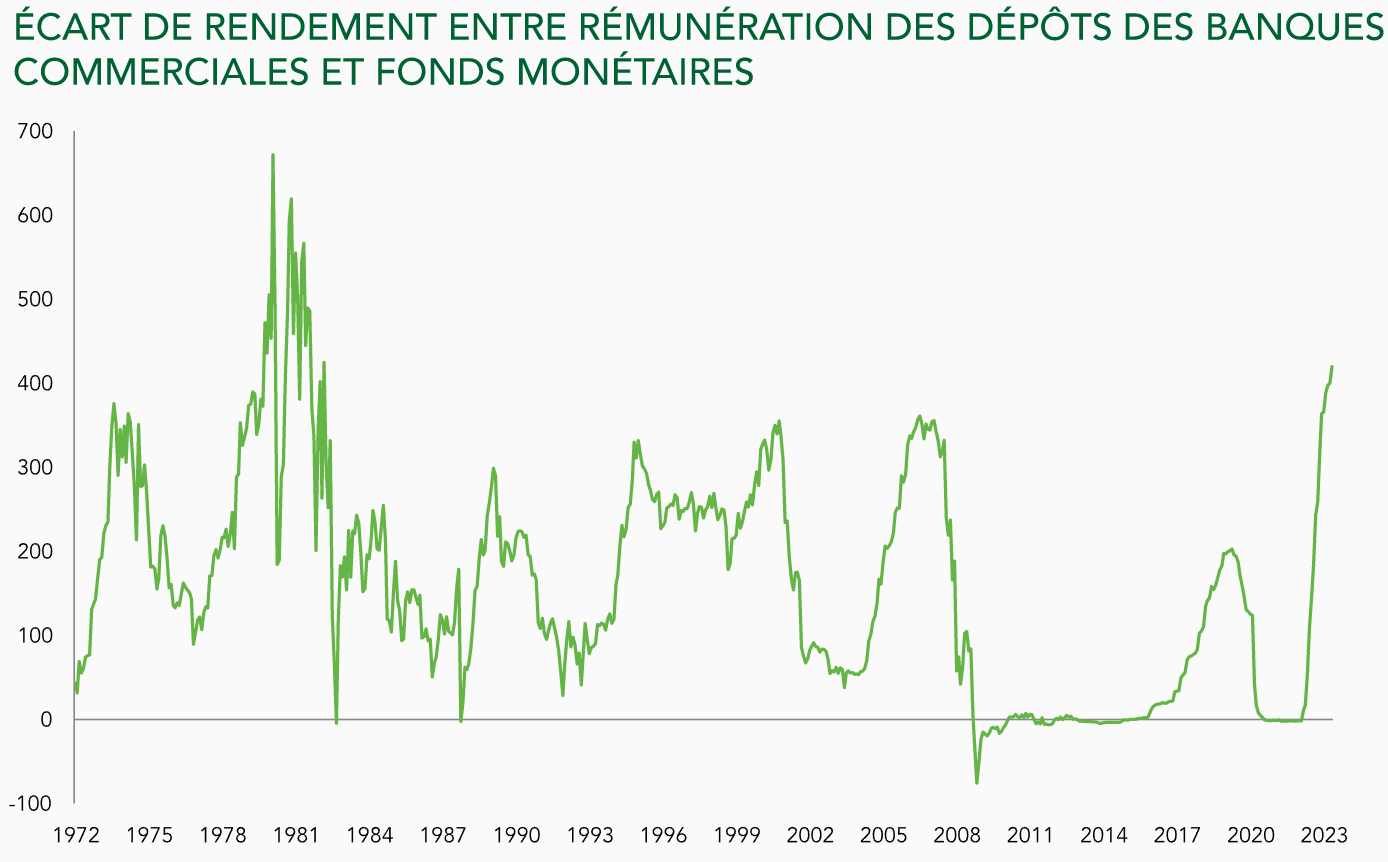

Comme l'illustre le graphique ci-dessus, l’incitation à transférer des dépôts bancaires vers les fonds monétaires est plus forte aujourd’hui qu’elle ne l’a jamais été en quarante ans. À en juger par les cycles de hausse de taux précédents, c’est le moment où la fuite des dépôts devrait s’accélérer. En outre, les réseaux sociaux et les services de banque en ligne ont fondamentalement modifié la dynamique de course (ou classiquement définie comme ruée) aux guichets qui désormais se fait en sprintant.

Publié le 03 mars 2026

Conformité - Réglementation des CGP : 3 actus qu'il ne fallait pas manquer en février...

Par Sylvie Hernando, Présidente de Serenity Conseil et membre du Comité scientifique H24 Campus.

Publié le 03 mars 2026

Déjà +42% pour ce fonds lancé début 2025 et qui affiche de grandes ambitions...

3 questions à Rolando Grandi (directeur de la gestion) et Thibault Saint-Raymond (directeur commercial) chez Itavera AM.

Publié le 03 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 9.38% |

| M Climate Solutions | 8.02% |

| Dorval European Climate Initiative | 6.71% |

| Echiquier Positive Impact Europe | 5.95% |

Palatine Europe Sustainable Employment

|

4.35% |

| BDL Transitions Megatrends | 4.34% |

| Storebrand Global Solutions | 4.07% |

| EdR SICAV Euro Sustainable Equity | 3.79% |

| Triodos Global Equities Impact | 2.86% |

| Triodos Future Generations | 2.62% |

| DNCA Invest Sustain Semperosa | 2.54% |

| Ecofi Smart Transition | 2.16% |

| Triodos Impact Mixed | 1.94% |

| R-co 4Change Net Zero Equity Euro | 1.46% |

| La Française Credit Innovation | 0.29% |