| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8103.84 | -3.46% | -0.56% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.93% |

| Pictet TR - Sirius | 3.28% |

| Candriam Absolute Return Equity Market Neutral | 2.89% |

| Pictet TR - Atlas | 2.47% |

| RAM European Market Neutral Equities | 1.93% |

| H2O Adagio | 1.93% |

| ELEVA Absolute Return Dynamic | 1.72% |

| Sapienta Absolu | 1.54% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.48% |

Syquant Capital - Helium Selection

|

1.39% |

| Sienna Performance Absolue Défensif | 1.29% |

DNCA Invest Alpha Bonds

|

1.17% |

BDL Durandal

|

1.11% |

| Schelcher Optimal Income | 0.90% |

| ELEVA Global Bonds Opportunities | 0.82% |

| Cigogne UCITS Credit Opportunities | 0.69% |

| AXA WF Euro Credit Total Return | 0.67% |

| Candriam Bonds Credit Alpha | 0.55% |

| BNP Paribas Global Absolute Return Bond | 0.35% |

| Alken Fund Absolute Return Europe | 0.30% |

| Jupiter Merian Global Equity Absolute Return | -1.02% |

| MacroSphere Global Fund | -2.21% |

| Fidelity Absolute Return Global Equity Fund | -2.57% |

Exane Pleiade

|

-2.75% |

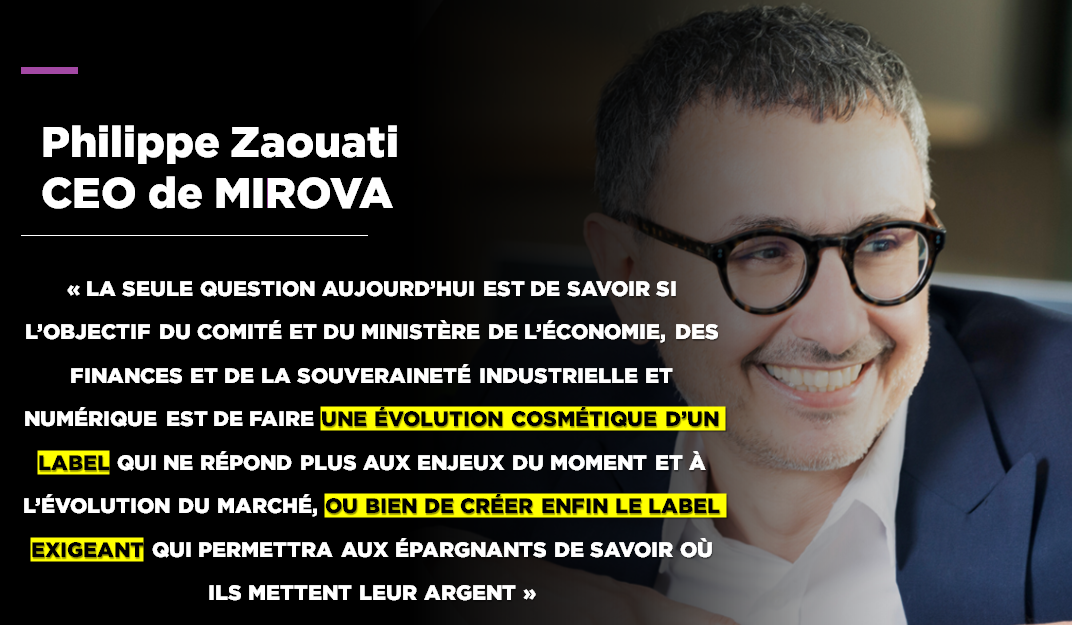

Cette société de gestion est très critique envers le Label ISR mais propose ses solutions...

Voici la réponse que Mirova a adressée à la consultation du Comité du Label ISR :

Réaffirmation de la nature du label

Le point le plus regrettable nous parait la réaffirmation de la nature du label comme label ESG « visant à valider des démarches équilibrées dans les domaines de l’environnement, du social et de la gouvernance » avec une méthode « best in class » dont « l’objectif est de réduire de 20% l’univers d’investissement des fonds ». Autrement dit un label dont l’ambition se doit d’être limitée. Ce postulat nous parait obsolète par rapport aux pratiques actuelles de marché, qui ont développé bien d’autres techniques de gestion que le best-in-class depuis 2016, y compris hors fonds « verts » ou « climat ». Les imperfections méthodologiques de la simple réduction d’un univers d’investissement pour démontrer une véritable sélectivité en matière de développement durable ne sont plus à démontrer. Avec cette approche, le label ne parait pas en mesure de répondre aux attentes des français de voir leur épargne contribuer au développement durable, la simple et très minimale exigence de « ne pas faire de mal » à travers les choix d’investissement n’étant même pas garantie.

Pour répondre à ces attentes, le label devrait exiger l’existence d’objectifs environnementaux et sociaux explicites et ambitieux dans la stratégie des fonds, tels que demandés par la réglementation SFDR pour les produits dits « Article 9 », ou peut-être demain des produits dits « Article 8+ ».

Exclusions

Si nous saluons le principe de l’intégration de l’approche de double matérialité et de la prise en compte d’exclusions sur le charbon et les énergies fossiles non conventionnelles, que nous appelions de nos vœux, ces orientations restent à ce stade très générales et minimales. Nous alertons également sur le risque important de confusion auprès des épargnants qui pourraient assimiler l’exclusion des fossiles non conventionnels à l’ensemble des énergies fossiles, ce qui n’est pour l’instant pas le cas. En ligne avec les demandes de nombreux professionnels de notre secteur, nous attendons donc des exclusions plus ambitieuses et plus claires. Plus largement, la façon dont seront appréhendées la gestion des controverses, l’intégration des Principal Adverse Indicators, le détail des seuils appliqués aux exclusions fixeront le réel niveau d’ambition du label au-delà de l’affirmation de principe.

Gradations du label

Par ailleurs, la mise en place d’un principe de label socle articulé à d’autres labels plus qualitatifs, ou de labels à niveaux, est une orientation que nous avons toujours soutenue. Celle-ci doit toutefois s’articuler avec la nécessité de ne pas multiplier les labels et déclinaisons de labels au risque de perdre le signal simple et clair qui doit être adressé à l’épargnant.

Périmètre du label

Enfin, l’adaptation du référentiel à différents types de produits financiers ne peut être souhaitable que si ceux-ci, ainsi que leurs classes d’actifs sous-jacentes, sont compatibles avec une exigence de qualité développement durable. Ainsi, la labellisation de fonds synthétiques - et plus largement les fonds passifs, les fonds long/short ou encore les fonds monétaires ne nous semble pas répondre à cette exigence.

Si la réforme vise à répondre aux attentes de l’industrie par un niveau d’exigence plus élevé mais toujours très faible, l’objectif sera atteint. A notre sens, l’objectif est avant tout de répondre aux attentes des épargnants français, en leur apportant les gages de qualité développement durable et les points de repère qu’ils attendent, rôle essentiel d’un label. Nous appelons donc le comité du label à aller plus loin pour conserver une réelle utilité au label ISR.

Publié le 03 mars 2026

Conformité - Réglementation des CGP : 3 actus qu'il ne fallait pas manquer en février...

Par Sylvie Hernando, Présidente de Serenity Conseil et membre du Comité scientifique H24 Campus.

Publié le 03 mars 2026

Déjà +42% pour ce fonds lancé début 2025 et qui affiche de grandes ambitions...

3 questions à Rolando Grandi (directeur de la gestion) et Thibault Saint-Raymond (directeur commercial) chez Itavera AM.

Publié le 03 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.59% |

| M Climate Solutions | 7.97% |

| Echiquier Positive Impact Europe | 5.95% |

| Dorval European Climate Initiative | 4.49% |

| Storebrand Global Solutions | 4.07% |

| EdR SICAV Euro Sustainable Equity | 3.79% |

| BDL Transitions Megatrends | 2.94% |

| Triodos Global Equities Impact | 2.86% |

| Triodos Future Generations | 2.62% |

| DNCA Invest Sustain Semperosa | 2.54% |

| Ecofi Smart Transition | 2.16% |

| Triodos Impact Mixed | 1.94% |

Palatine Europe Sustainable Employment

|

1.88% |

| R-co 4Change Net Zero Equity Euro | 1.46% |

| La Française Credit Innovation | 0.29% |