| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8103.84 | -3.46% | -0.56% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.93% |

| Pictet TR - Sirius | 3.28% |

| Candriam Absolute Return Equity Market Neutral | 2.89% |

| Pictet TR - Atlas | 2.47% |

| RAM European Market Neutral Equities | 1.93% |

| H2O Adagio | 1.93% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.76% |

| ELEVA Absolute Return Dynamic | 1.72% |

| Sapienta Absolu | 1.61% |

Syquant Capital - Helium Selection

|

1.45% |

BDL Durandal

|

1.37% |

| Sienna Performance Absolue Défensif | 1.29% |

DNCA Invest Alpha Bonds

|

1.17% |

| AXA WF Euro Credit Total Return | 1.04% |

| Schelcher Optimal Income | 0.90% |

| ELEVA Global Bonds Opportunities | 0.82% |

| Cigogne UCITS Credit Opportunities | 0.69% |

| Candriam Bonds Credit Alpha | 0.55% |

| BNP Paribas Global Absolute Return Bond | 0.35% |

| Alken Fund Absolute Return Europe | 0.30% |

| MacroSphere Global Fund | -0.32% |

| Jupiter Merian Global Equity Absolute Return | -1.02% |

| Fidelity Absolute Return Global Equity Fund | -1.64% |

Exane Pleiade

|

-2.75% |

Crise bancaire : est-ce encore la même histoire ?

Au cours des 15 années qui ont suivi la crise financière mondiale, les régulateurs et les décideurs politiques se sont efforcés de mettre en place des solutions macroprudentielles et réglementaires pour éviter qu’une telle situation ne se reproduise. Pourtant, les banques sont de nouveau en difficulté.

S’agit-il de la même situation ?

De nombreuses raisons expliquent les récents problèmes rencontrés par les banques américaines et la contagion subie par Credit Suisse. La trame de fond de tout cela est clairement le resserrement extrêmement brutal et rapide des conditions financières au cours des 12 derniers mois.

Une hausse de taux rapide augmente le risque d’accident

Nous soulignons depuis un certain temps déjà qu’un resserrement rapide de la politique créerait un risque d’accidents. Le premier exemple a été la crise des gilts au Royaume-Uni l’année dernière. Une réponse politique forte a permis d’éviter le pire dans cette situation, mais il s’agissait clairement d’un signe que le système était soumis à des tensions aiguës. Nous pensons que les événements récents concernant la Silicon Valley Bank (SVB) et Credit Suisse ont une origine similaire.

Les activités de SVB présentaient des faiblesses structurelles très spécifiques, telles qu’une forte concentration de la clientèle, des dépôts pour la plupart non assurés et une exposition aux taux d’intérêt non couverte. Lorsque des rumeurs ont commencé à circuler et que les investisseurs ont commencé à retirer leurs dépôts, la banque a dû réaliser d’énormes pertes sur ses avoirs obligataires et un cercle vicieux s’est enclenché, qui a finalement entraîné la faillite de la banque.

Nous pensons que les banques européennes n’ont tout simplement pas les mêmes problèmes et sont en bien meilleure santé, mais la pression exercée par la hausse des taux a toujours la capacité de révéler les faiblesses, comme avec Credit Suisse. Pendant longtemps, nous avons limité notre exposition à cette banque dans notre gamme de fonds obligataires. Cette décision était motivée par des préoccupations élevées en matière de gouvernance, par la sous-performance historique de ses activités de base et par le plan de restructuration difficile qui s’annonçait.

Credit Suisse a une importance systémique, mais néanmoins, lorsque la confiance s’érode, des problèmes de liquidité peuvent rapidement survenir. Pour l’instant, il est difficile de prédire comment ces problèmes bancaires de court terme vont se matérialiser. Ce que nous pouvons dire, c’est que les banques centrales ont tiré les leçons de 2008, qu’elles disposent d’outils puissants et qu’elles sont déjà intervenues aux États-Unis et en Suisse.

Un signal d’alarme important

Si l’on considère la situation dans son ensemble, il est clair pour nous que ce qui se passe dans le secteur bancaire est un signal d’alarme. Au cours des 12 derniers mois, la Réserve Fédérale américaine (Fed) a resserré les conditions financières au rythme le plus rapide de l’histoire, et il faut 12 à 18 mois pour que ces efforts aient un impact complet sur l’économie. En fin de compte, c’est ce qu’ils veulent (tuer l’inflation) mais l’histoire suggère que les banques centrales ont tendance à aller trop loin, trop vite, et le risque d’autres « accidents », que ce soit dans le secteur bancaire ou ailleurs, est élevé. L’économie mondiale, dont la dette s’élève à 300 000 milliards de dollars, reste incroyablement sensible à une hausse des taux à long terme.

Nous pensons que ces problèmes bancaires entraîneront un resserrement des conditions financières, car la transmission du crédit à l’économie sera affectée. Les banques régionales seront préoccupées par la fuite des dépôts, car la réaction spontanée des clients sera de retirer leur argent et d’épargner plutôt auprès des grandes banques systémiques : pourquoi prendre le risque d’être impliqué dans la prochaine banque à faire faillite ?

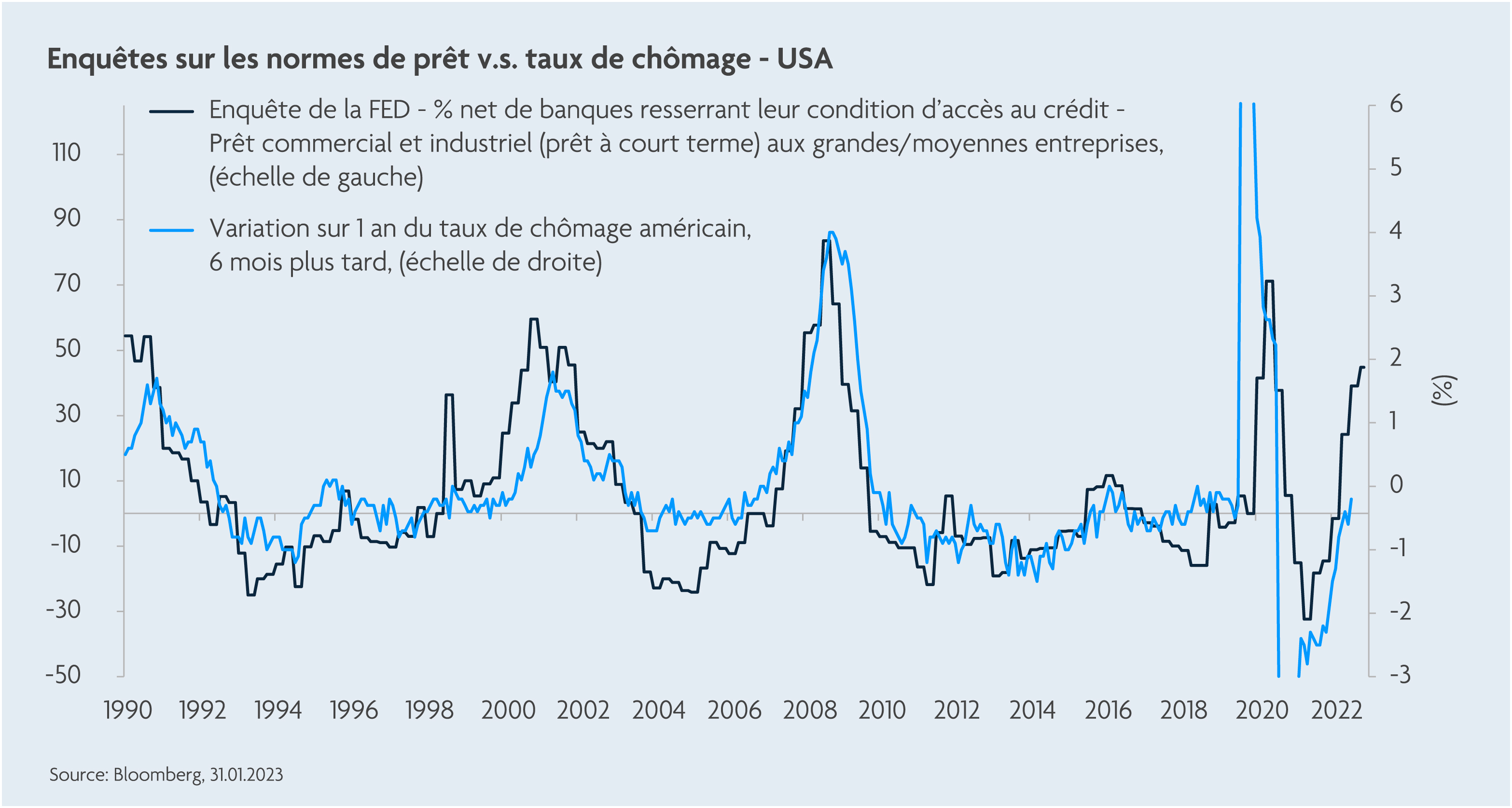

L’incertitude liée à une éventuelle fuite des dépôts pourrait pousser ces petites banques à offrir des taux d’épargne plus élevés, ce qui réduira leur rentabilité et conduira à des prêts plus coûteux à terme. Les banques seront peut-être moins disposées à accroître leur bilan, compte tenu des tensions visibles dans le secteur financier. Les normes de prêt se sont déjà sensiblement resserrées aux États-Unis et en Europe, et la relation avec le chômage est évidente. Ces évolutions augmentent sensiblement le risque d’un scénario de resserrement du crédit, ce qui serait conforme à la thèse de l’atterrissage brutal que nous avons exposée dans de nombreuses notes précédentes.

L’inflation reste élevée sur une base mensuelle aux États-Unis, mais les effets de base conduiront, selon nous, à des chiffres inférieurs en glissement annuel dans les mois à venir. Cela devrait permettre à la Fed de faire une pause. Le ralentissement des prêts contribuerait à maîtriser l’inflation et finira par se refléter dans les données relatives à l’emploi. La composante logement de l’IPC, qui a soutenu les chiffres de base ces derniers mois, reviendra progressivement à la norme, comme le montrent les marchés de la location en temps réel.

La bonne nouvelle de la semaine dernière pour les investisseurs obligataires a été le rétablissement de la corrélation négative entre les taux des obligations d’État des marchés développés et les spreads de crédit. Si le contexte macroéconomique continue de s’affaiblir, les obligations d’État peuvent offrir une diversification par rapport au crédit. Si, en revanche, la situation se stabilise et que les marchés se débrouillent, l’environnement reste propice au portage, compte tenu des spreads plus importants.

À ces niveaux, le rendement global disponible dans les obligations reste extrêmement attractif, selon nous. Alors que les effets du resserrement continuent de frapper l’économie et que les banques centrales envisagent le pivot tant attendu, les taux sont orientés à la baisse, et de nouvelles tensions dans le secteur bancaire ou dans l’économie en général pourraient les faire chuter.

Dans l’ensemble, nous pensons qu’une allocation diversifiée obligataire avec une exposition à des obligations gouvernementales d’excellente qualité et à du crédit rigoureusement sélectionnés est un outil puissant permettant aux investisseurs de naviguer dans ces eaux troubles avec un niveau de volatilité contrôlé et le potentiel d’obtenir des rendements élevés à la fin du voyage.

Cette note a été rédigée le 16 mars 2023.

Publié le 03 mars 2026

Conformité - Réglementation des CGP : 3 actus qu'il ne fallait pas manquer en février...

Par Sylvie Hernando, Présidente de Serenity Conseil et membre du Comité scientifique H24 Campus.

Publié le 03 mars 2026

Déjà +42% pour ce fonds lancé début 2025 et qui affiche de grandes ambitions...

3 questions à Rolando Grandi (directeur de la gestion) et Thibault Saint-Raymond (directeur commercial) chez Itavera AM.

Publié le 03 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.59% |

| M Climate Solutions | 8.02% |

| Echiquier Positive Impact Europe | 5.95% |

| Dorval European Climate Initiative | 4.49% |

Palatine Europe Sustainable Employment

|

4.35% |

| BDL Transitions Megatrends | 4.34% |

| Storebrand Global Solutions | 4.07% |

| EdR SICAV Euro Sustainable Equity | 3.79% |

| Triodos Global Equities Impact | 2.86% |

| Triodos Future Generations | 2.62% |

| DNCA Invest Sustain Semperosa | 2.54% |

| Ecofi Smart Transition | 2.16% |

| Triodos Impact Mixed | 1.94% |

| R-co 4Change Net Zero Equity Euro | 1.46% |

| La Française Credit Innovation | 0.29% |