| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8311.74 | -0.35% | +1.99% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 3.83% |

| Pictet TR - Sirius | 2.88% |

| ELEVA Absolute Return Dynamic | 2.79% |

| H2O Adagio | 2.43% |

| Pictet TR - Atlas | 1.91% |

| Candriam Absolute Return Equity Market Neutral | 1.37% |

| ELEVA Global Bonds Opportunities | 1.29% |

| AXA WF Euro Credit Total Return | 1.24% |

Syquant Capital - Helium Selection

|

1.16% |

| Alken Fund Absolute Return Europe | 1.08% |

| Schelcher Optimal Income | 1.07% |

| Sienna Performance Absolue Défensif | 0.96% |

| MacroSphere Global Fund | 0.81% |

DNCA Invest Alpha Bonds

|

0.81% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| Candriam Bonds Credit Alpha | 0.38% |

| BNP Paribas Global Absolute Return Bond | 0.36% |

| JPMorgan Funds - Europe Equity Absolute Alpha | -0.10% |

| Fidelity Absolute Return Global Equity Fund | -0.55% |

| Jupiter Merian Global Equity Absolute Return | -1.17% |

Exane Pleiade

|

-1.67% |

| RAM European Market Neutral Equities | -2.08% |

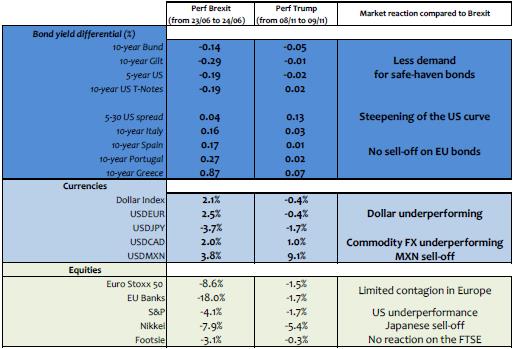

L’élection de Trump : un nouveau Brexit ? (H2O AM)

La réponse est non. La situation du jour est très différente de celle du Brexit. Quand bien même les intervenants ont été surpris par le résultat, le positionnement sur les marchés est plus modéré, et l’impact est donc plus mesuré. Les marchés avaient en effet abordé l’élection américaine comme un potentiel Brexit 2.0.

L’incertitude n’est pas liée à la réaction d’aversion au risque à court terme, mais davantage à la capacité de Donald Trump à mettre en place les mesures annoncées, à l’aune d’une campagne marketing jugée efficace mais peu concrète.

Cette élection confirme que les politiciens n’arrivent aujourd’hui plus à être élus en promouvant des messages sensés et rationnels. La stratégie de Trump nous rappelle, à ce titre, celle de Tsipras qui, tout au long de sa campagne, a délivré des messages peu conventionnels, et qui a rapidement changé le ton de son discours une fois élu.

Trump a démocratisé cette stratégie qui consiste à adopter un programme non conformiste, mais il y a une forte probabilité qu’il ne soit pas en mesure de l’appliquer. Lors de son discours de remerciements, il a déjà des propos moins conflictuels et moins radicaux, et semble opter pour un ton plus modéré et centriste.

Son intronisation n’est pas prévue avant le vendredi 20 janvier 2017, et même alors, il faudra attendre de savoir comment Trump compte organiser son cabinet, avant de pouvoir mesurer les conséquences économiques de son élection. A l’image de tout événement politique, une fois la réaction initiale passée, la volatilité s’estompe rapidement. Il faut un flux continuel de mauvaises nouvelles pour maintenir la volatilité à un tel niveau. A ce titre, nous n’anticipons pas une baisse généralisée des actifs risqués.

Nous retenons deux éléments-clés dans le manifeste de Trump : l’emploi et l’infrastructure, tous deux porteurs de plus de croissance et donc de plus d’inflation. Notre thème « reflationniste » est donc plus que jamais d’actualité, notamment grâce à de bonnes données macroéconomiques et un président pro relance budgétaire. Il nous semble difficile pour la Fed de remettre en cause la trajectoire de sa normalisation. A cet égard, les positions baissière sur le dollar US et haussière sur les obligations gouvernementales, soutenues par bon nombre d’intervenants en cas d’une victoire de Trump, ne nous semblent pas justifiées.

Trump s’est d’ores et déjà montré plus modéré quant à la conduite de sa politique étrangère. En effet, il a fait part de sa volonté de travailler avec les pays prêts à coopérer avec les Etats-Unis. Si ce commentaire est indirectement destiné à la Chine, cela devrait s’avérer positif pour notre position vendeuse de devises émergentes asiatiques.

Les fonds H2O sont nettement moins affectés par le résultat des élections américaines qu’ils ne l’ont été par le Brexit, dans la mesure où les actifs européens absorbent mieux la nouvelle que leurs homologues américains. A titre d’exemple, les bancaires européennes perdent -1.5% contre -18% à l’ouverture le jour du Brexit. Les fonds sont également vendeurs d’actions américaines, qui souffrent davantage en relatif. A l’heure actuelle, les obligations souveraines européennes ne sont pas affectées par le dénouement. Cependant, si les marchés réagissaient plus négativement à cette nouvelle qu’anticipé, les banques centrales européennes pourraient intervenir : la BCE, en prolongeant son programme de rachat au-delà de mars 2017, et la BNS, en vendant sa devise, tel qu’annoncé il y a deux jours et à l’image du 24 juin dernier.

Sur le front des obligations américaines, les fonds sont davantage pénalisés par la pentification de la courbe, que par la position nette vendeuse de sensibilité.

En amont des élections, l’équipe avait allégé la position vendeuse d’EUR et renforcé la position vendeuse de devises matières premières, qui performent bien aujourd’hui.

Cependant, le principal détracteur de performance est le peso mexicain. Ce dernier devrait rapidement se stabiliser. A ce titre, il reprend déjà de la hauteur par rapport à son effondrement cette nuit.

Toutefois, nos fonds risquent d’afficher une performance négative sur la journée.

A titre indicatif, vous trouverez ci-dessous un tableau faisant état des performances de nos principales positions à 10:30 heures de Londres, en comparaison avec celles constatées le jour du Brexit.

Pour en savoir plus sur les fonds H2O, cliquez ici

Les meilleurs fonds obligataires pour investir en 2026...

Extrait du magazine Challenges de cette semaine.

Publié le 13 février 2026

Publié le 13 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 6.92% |

| M Climate Solutions | 6.77% |

| Echiquier Positive Impact Europe | 4.15% |

| Dorval European Climate Initiative | 3.53% |

| BDL Transitions Megatrends | 3.53% |

| EdR SICAV Euro Sustainable Equity | 3.47% |

| R-co 4Change Net Zero Equity Euro | 2.95% |

| DNCA Invest Sustain Semperosa | 2.56% |

| Ecofi Smart Transition | 2.52% |

| Triodos Future Generations | 2.50% |

| Storebrand Global Solutions | 2.31% |

Palatine Europe Sustainable Employment

|

2.27% |

| Triodos Global Equities Impact | 1.65% |

| Triodos Impact Mixed | 1.28% |

| La Française Credit Innovation | 0.32% |