| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8103.84 | -3.46% | -0.56% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.93% |

| Pictet TR - Sirius | 3.28% |

| Candriam Absolute Return Equity Market Neutral | 2.89% |

| Pictet TR - Atlas | 2.47% |

| RAM European Market Neutral Equities | 1.93% |

| H2O Adagio | 1.93% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.76% |

| ELEVA Absolute Return Dynamic | 1.72% |

| Sapienta Absolu | 1.61% |

Syquant Capital - Helium Selection

|

1.45% |

BDL Durandal

|

1.37% |

| Sienna Performance Absolue Défensif | 1.29% |

DNCA Invest Alpha Bonds

|

1.17% |

| AXA WF Euro Credit Total Return | 1.04% |

| Schelcher Optimal Income | 0.90% |

| ELEVA Global Bonds Opportunities | 0.82% |

| Cigogne UCITS Credit Opportunities | 0.69% |

| Candriam Bonds Credit Alpha | 0.55% |

| BNP Paribas Global Absolute Return Bond | 0.35% |

| Alken Fund Absolute Return Europe | 0.30% |

| MacroSphere Global Fund | -0.32% |

| Jupiter Merian Global Equity Absolute Return | -1.02% |

| Fidelity Absolute Return Global Equity Fund | -1.64% |

Exane Pleiade

|

-2.75% |

Le retour d’un tandem gagnant ?

| L'analyse de Kevin Thozet, Portfolio Advisor et Membre du Comité d'Investissement chez Carmignac Gestion |

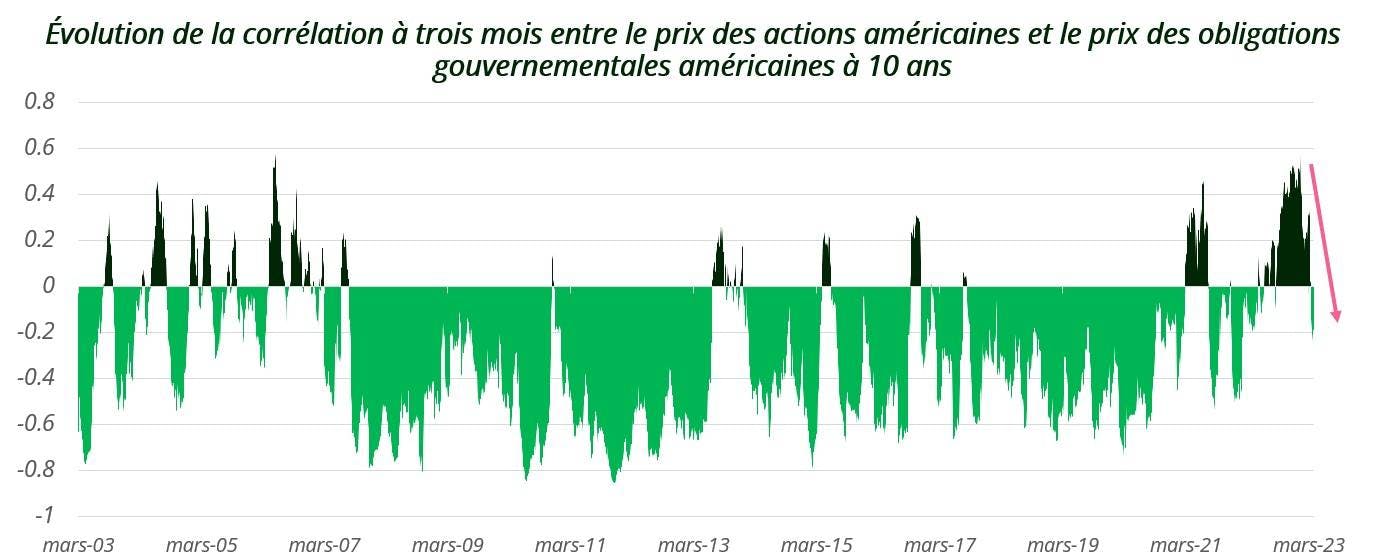

Résilience de la croissance économique, retour d’une économie sans inflation, crise bancaire. Le trimestre a été agité ! Si l’inconstance du narratif économique a été synonyme de versatilité des marchés financiers, la corrélation négative entre le prix des actions et celui des obligations s’est rétablie au cours du trimestre. Elle l’a fait dans un moment de stress marqué, quand les investisseurs en avaient le plus besoin.

Nous avons ainsi retrouvé les vertus de la diversification. Alors qu’il y a un an les actifs refuges étaient aux abonnés absents, la détention d’obligations cœurs a permis cette année d’amortir la baisse des marchés dans la tourmente de la crise bancaire. Après une période de plusieurs années où les marchés ont été largement administrés, puis une année d’ajustement qui a vu la fin du soutien inconditionnel des banques centrales, les fondamentaux économiques reprennent le dessus.

Source : Carmignac, Bloomberg, corrélation à trois mois entre le prix journalier du S&P 500 et celui des obligations américaines 10 ans.

L’environnement actuel se prête particulièrement à la construction d’un portefeuille combinant moteurs de performance (tels que les investissements en actions et en crédit) et moteurs de diversification (tels que les obligations américaines et allemandes).

➡️ Côté performance, au-delà du soulagement de voir les récentes faillites circonscrites à quelques institutions bancaires moins bien gérées que les autres, les marchés d’actions dont les valorisations ont tant souffert de la montée de la vague inflationniste devraient, pour les mois à venir, continuer de bénéficier du ralentissement de la hausse des prix amorcé à l’automne. D’autant que les investisseurs restent particulièrement, voire excessivement, prudents. Sur les marchés du crédit, les primes de risque de certains segments sont déjà sur des niveaux récessifs et anticipent ainsi une dégradation de la conjoncture.

➡️ En matière de gestion des risques, les principaux facteurs qui pourraient peser sur l’appétit pour le risque dans les mois à venir auront trait à cet environnement récessionniste de plus en plus marqué. Une perspective qui pourrait finir par peser sur les marchés d’actions et de crédit mais qui à l’inverse soutiendrait les obligations les mieux notées. Pour autant, les récentes fissures qui commencent à apparaître dans le système (banques régionales américaines ou groupe bancaire suisse) ainsi que le ralentissement de la croissance économique plafonnent le niveau des taux d’intérêt.

Une fenêtre d’opportunités s’est ouverte pour investir tant sur les marchés d’actions que sur les marchés d’obligations au cours des mois à venir. D’autant que la séquence qui suivra pourrait la voir se refermer. En effet, la nouvelle équation énergétique ainsi que le pivot des autorités monétaires américaines seront susceptibles de voir les effets de compensation entre actions et obligations se retourner.

La gestion active passe également par une construction dynamique de portefeuille. Elle vise à en adapter la construction aux différentes étapes du cycle économique, en associant des actifs financiers dont les propriétés sont complémentaires tout en sachant prendre en compte ces changements de régime.

Publié le 03 mars 2026

Conformité - Réglementation des CGP : 3 actus qu'il ne fallait pas manquer en février...

Par Sylvie Hernando, Présidente de Serenity Conseil et membre du Comité scientifique H24 Campus.

Publié le 03 mars 2026

Déjà +42% pour ce fonds lancé début 2025 et qui affiche de grandes ambitions...

3 questions à Rolando Grandi (directeur de la gestion) et Thibault Saint-Raymond (directeur commercial) chez Itavera AM.

Publié le 03 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.59% |

| M Climate Solutions | 8.02% |

| Echiquier Positive Impact Europe | 5.95% |

| Dorval European Climate Initiative | 4.49% |

Palatine Europe Sustainable Employment

|

4.35% |

| BDL Transitions Megatrends | 4.34% |

| Storebrand Global Solutions | 4.07% |

| EdR SICAV Euro Sustainable Equity | 3.79% |

| Triodos Global Equities Impact | 2.86% |

| Triodos Future Generations | 2.62% |

| DNCA Invest Sustain Semperosa | 2.54% |

| Ecofi Smart Transition | 2.16% |

| Triodos Impact Mixed | 1.94% |

| R-co 4Change Net Zero Equity Euro | 1.46% |

| La Française Credit Innovation | 0.29% |