| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8340.56 | +0.33% | +2.34% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.10% |

| ELEVA Absolute Return Dynamic | 3.54% |

| Pictet TR - Sirius | 2.83% |

| H2O Adagio | 2.30% |

| Pictet TR - Atlas | 2.03% |

| Alken Fund Absolute Return Europe | 1.76% |

| Candriam Absolute Return Equity Market Neutral | 1.40% |

Syquant Capital - Helium Selection

|

1.24% |

| AXA WF Euro Credit Total Return | 1.23% |

| ELEVA Global Bonds Opportunities | 1.14% |

| Schelcher Optimal Income | 1.02% |

| Sienna Performance Absolue Défensif | 0.94% |

DNCA Invest Alpha Bonds

|

0.78% |

| Cigogne UCITS Credit Opportunities | 0.55% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 0.39% |

| Candriam Bonds Credit Alpha | 0.36% |

| BNP Paribas Global Absolute Return Bond | 0.13% |

| MacroSphere Global Fund | -0.41% |

| Jupiter Merian Global Equity Absolute Return | -0.72% |

| Fidelity Absolute Return Global Equity Fund | -1.09% |

Exane Pleiade

|

-1.20% |

| RAM European Market Neutral Equities | -2.56% |

Les encours des sociétés de gestion françaises atteignent des niveaux records...

2014-2017, une période de croissance continue des encours similaire à celle d'avant crise

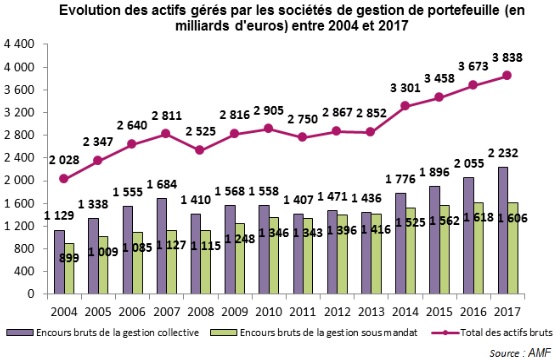

Avec un taux de croissance annuel moyen de 7,7% depuis 2013, le niveau d’encours gérés par les sociétés de gestion de portefeuille françaises a enregistré sur les quatre dernières années une progression totale de 34,6%. Il atteint 3 838 milliards d’euros à fin décembre 2017. Ainsi, après six années de période de trouble entre 2007 et 2013, marquées par un repli en 2008, suivi d’une période de stagnation du niveau des encours (taux de croissante totale sur six ans de 1,5% et annuel moyen de 0,24%), la phase actuelle de croissance du marché de la gestion d’actifs se rapproche de l’envolée de 2004-2007 (avec une croissance totale de 38,6% sur les trois dernières années et une hausse annuelle moyenne de 11,5%).

Cette croissance du volume d’encours gérés se justifie notamment par la hausse des encours de la gestion collective (8,6% par rapport à 2016).

La proportion des encours de gestion collective ne cesse d’augmenter depuis ces quatre dernières années avec un taux de croissance annuel moyen de 3,7%. A fin 2017, la gestion collective représente ainsi 58,2% des encours totaux sous gestion. Les organismes de placement collectif en valeurs mobilières (OPCVM) ont vu leurs encours croître de 9,1% depuis l’exercice 2016 pour atteindre 1 138 milliards d’euros en 2017. Quant aux encours des fonds d’investissement alternatifs (FIA), eux aussi connaissent une hausse de 8,1% et s’établissent à 1 094 milliards d’euros. Notons que les encours des OPC de droit européen, gérés par les sociétés de gestion françaises, sont passés de 316 milliards d’euros en 2016 à 368 milliards d’euros en 2017, soit une hausse de 16,9% en 2017. Cela témoigne ainsi d’une augmentation de l’utilisation des passeports européens.

Quant à la gestion sous mandat, elle représente 41,8% des encours totaux sous gestion. Cette proportion connaît une baisse depuis 2013 (-4,2% en moyenne par an). Pour la première fois, depuis 2011, les encours en gestion sous mandat ont quant à eux légèrement reculé.

Zoom sur les organismes de placement collectif français

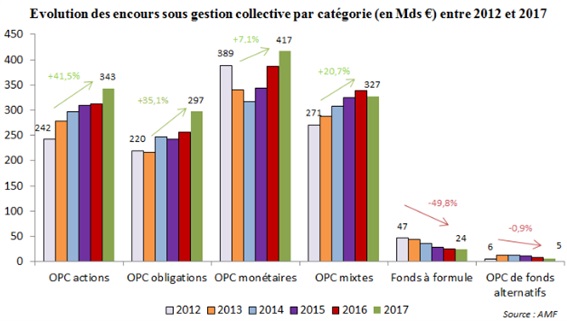

A 1 412 milliards d’euros en décembre 2017, l’encours total des organismes de placement collectif de droit français, hors capital-investissement, immobilier et titrisation, a progressé de 6,4% par rapport à 2016. Depuis 2011, on note une croissance soutenue des encours des OPC de droit français (cf. tableau ci-dessous) avec une hausse moyenne de 5,7% par an sur la période. Cependant, cette croissance reste hétérogène selon les classes d’actifs. Le contexte de marché, avec une volatilité quasiment absente en 2017 et des taux d’intérêt bas, conduit les investisseurs à revoir leur stratégie d’allocation d’actifs pour capter plus de performance au travers notamment de fonds actions ou obligations high yield.

Par ailleurs, il convient de signaler que ces dernières années, bien que les encours eux augmentent, le nombre de fonds lui a tendance à diminuer. Cela résulte en partie de la rationalisation des gammes de produits opérée par les sociétés de gestion de portefeuille afin de permettre une meilleure lisibilité de ceux-ci auprès des investisseurs.

L'encours des organismes de placement collectif actions

En 2017, la bonne tenue des marchés, notamment actions, couplée à un environnement économique de taux historiquement bas et d’un retour à la confiance dû aux bons résultats affichés par les entreprises ont eu un effet positif sur l’évolution des encours pour les OPC actions. En effet, après une croissance de 1% des encours en 2016, ces derniers ont connu une forte hausse (9,8%) en 2017, pour atteindre 343 milliards d’euros. Ainsi on observe que cette classe d’actifs connaît une progression soutenue de ses encours depuis ces cinq dernières années (7,2% en moyenne par an), soit une augmentation de plus de 100 milliards d’euros sur cette période.

L'encours des organismes de placement collectif obligataires

Malgré le risque lié à la remontée des taux directeurs des banques centrales, les encours des OPC obligataires enregistrent la plus importante hausse en 2017 parmi les différentes classes d’actifs (15,6%) pour atteindre 297 milliards d’euros. En effet, même si la BCE a commencé à réduire sa politique monétaire exceptionnelle de rachats de dettes lancée depuis 2015, elle reste très prudente afin de ne pas provoquer un effondrement du marché obligataire. Le programme de rachat de dettes, qui devait se terminer fin 2017, a été prolongé jusqu’à fin 2018 et la BCE a, par ailleurs, confirmé qu’elle maintiendrait ses taux directeurs actuels au moins jusqu’à l’été 2019. Ces annonces, couplées aux bonnes performances des obligations « high yield », ont contribué à soutenir le marché de la dette durant l’année 2017. On note également que depuis 2012 l’encours des OPC obligataires a progressé de 77 milliards d’euros, soit une hausse moyenne de 6,2% par an.

L'encours des organismes de placement collectif monétaire

Les OPC monétaires ont également vu le niveau de leurs encours augmenter (7,6%), atteignant 417 milliards d’euros en fin d’année 2017. Cette classe d’actifs, impactée négativement par l’environnement de taux bas, continue néanmoins sa progression depuis ces trois dernières années (9,6% par an en moyenne). Ainsi, les contraintes de liquidité réglementaires de plus en plus nombreuses poussent les institutionnels à continuer d’allouer une part significative de leurs capitaux à cette classe d’actifs. Il faut noter tout de même que la collecte continue à s’orienter de moins en moins vers les fonds monétaires court terme, mais plutôt vers les fonds monétaires avec une plus grande maturité. En effet, ces derniers sont plus attractifs, ayant la possibilité de détenir des titres à plus longue échéance, plus rémunérateurs dans cette période de taux bas.

L'encours des organismes de placement collectif mixtes (la classification « Diversifié » a été définitivement supprimée au 31 décembre 2017)

L’encours des OPC mixtes enregistre un recul de 12 milliards d’euros, soit une baisse de 3,6% par rapport à l’exercice 2016, pour s’établir à 327 milliards d’euros au 31 décembre 2017. Avec un profil rendement/risque plus équilibré et une plus une grande flexibilité en termes d’allocation d’actifs, ces fonds suscitent tout de même un grand intérêt pour les investisseurs professionnels. Ainsi, malgré la baisse en 2017, cette classe d’actifs a progressé en moyenne de 3,8% par an depuis 2012.

Les encours des fonds à formule et des fonds alternatifs

Au 31 décembre 2017, les encours des fonds à formule, en constante diminution depuis 2009, accusent de nouveau un repli de 5,6% par rapport à 2016. Depuis 2012, les encours ont été divisés presque de moitié, cette baisse d’attractivité s’explique en grande partie par le faible niveau des taux d’intérêt compte tenu de la forte dépendance de la performance financière de cette classe d’actifs avec le niveau des taux d’intérêt. Dans cette même logique, le niveau des encours des fonds alternatifs connaît une chute de 29,4% par rapport à 2016. Cela s’inscrit dans la tendance de ces quatre dernières années, les encours ayant baissé de 52,9% pour cette classe d’actifs.

Source : AMF

Le tableau de bord de la gestion diversifiée...

Retrouvez les expositions et mouvements mensuels des fonds les plus utilisés par les conseillers et les banquiers.

Publié le 12 février 2026

Publié le 12 février 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.50% |

| M Climate Solutions | 7.80% |

| Dorval European Climate Initiative | 4.92% |

| BDL Transitions Megatrends | 4.46% |

| Echiquier Positive Impact Europe | 4.00% |

| EdR SICAV Euro Sustainable Equity | 3.81% |

| R-co 4Change Net Zero Equity Euro | 3.68% |

| Storebrand Global Solutions | 3.39% |

| DNCA Invest Sustain Semperosa | 3.21% |

| Triodos Future Generations | 2.94% |

| Ecofi Smart Transition | 2.83% |

| Triodos Global Equities Impact | 2.53% |

Palatine Europe Sustainable Employment

|

2.46% |

| Triodos Impact Mixed | 1.64% |

| La Française Credit Innovation | 0.30% |