| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8103.84 | -3.46% | -0.56% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.93% |

| Pictet TR - Sirius | 3.28% |

| Candriam Absolute Return Equity Market Neutral | 2.89% |

| Pictet TR - Atlas | 2.47% |

| RAM European Market Neutral Equities | 1.93% |

| H2O Adagio | 1.93% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.76% |

| ELEVA Absolute Return Dynamic | 1.72% |

| Sapienta Absolu | 1.61% |

Syquant Capital - Helium Selection

|

1.45% |

BDL Durandal

|

1.37% |

| Sienna Performance Absolue Défensif | 1.29% |

DNCA Invest Alpha Bonds

|

1.17% |

| AXA WF Euro Credit Total Return | 1.04% |

| Schelcher Optimal Income | 0.90% |

| ELEVA Global Bonds Opportunities | 0.82% |

| Cigogne UCITS Credit Opportunities | 0.69% |

| Candriam Bonds Credit Alpha | 0.55% |

| BNP Paribas Global Absolute Return Bond | 0.35% |

| Alken Fund Absolute Return Europe | 0.30% |

| MacroSphere Global Fund | -0.32% |

| Jupiter Merian Global Equity Absolute Return | -1.02% |

| Fidelity Absolute Return Global Equity Fund | -1.64% |

Exane Pleiade

|

-2.75% |

Les investisseurs s'inquiètent désormais plus du « retour de leur investissement » que du « retour sur investissement »...

En janvier 1975, à la sortie de l’album culte de Bob Dylan, « Blood on the tracks », l’économie américaine était en récession et souffrait d’une inflation de 12 %. Cette dernière semblait transitoire en retombant en dessous de 5 % en 1976.

Hélas, les dés politiques et macroéconomiques étaient jetés en faveur d’une nouvelle flambée inflationniste au moment où la reprise économique se mettait en place. Mais cette fois, l’inflation a perduré durant tout le reste de la décennie, culminant à plus de 15 %.

Un scénario qui vous rappelle quelque chose ?

Les responsables d’aujourd’hui sont confrontés à un choix cornélien. Une fois de plus, il risque d’y avoir du sang sur les voies car ce dont l'économie réelle a besoin, les marchés financiers ne peuvent le supporter.

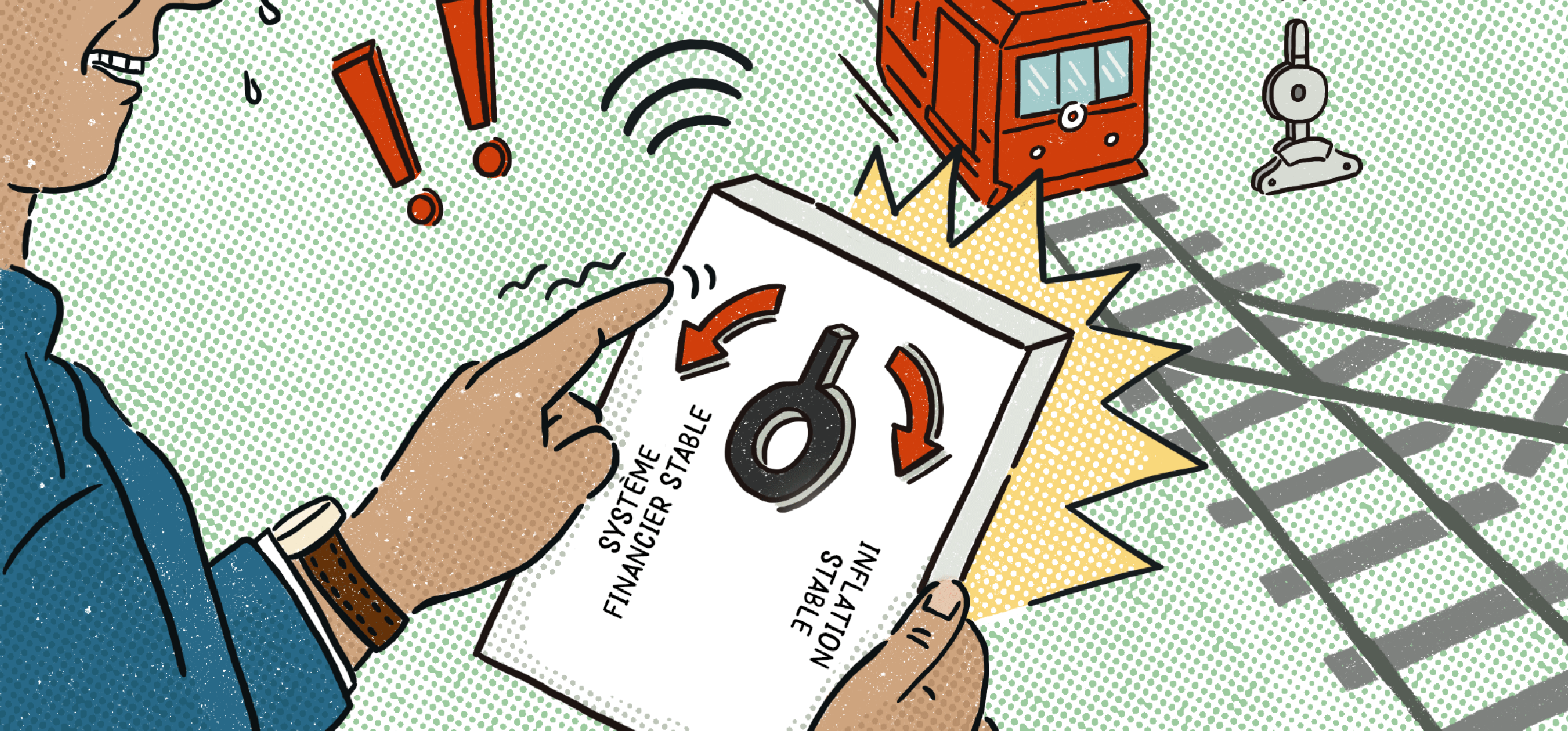

Les banquiers centraux ont des objectifs contradictoires : d'une part, prévenir les crises bancaires et contenir la contagion financière ; d'autre part, ramener l'inflation à son niveau cible. Le premier objectif nécessite un assouplissement de la politique monétaire, le second un resserrement de cette dernière.

L'image ci-dessus illustre la situation à laquelle les dirigeants politiques font face. C’est un choix impossible mais inéluctable : laisser l'inflation plus élevée ou intervenir et risquer une catastrophe du système financier. Il n'y a pas de troisième voie.

Evidemment, il incombe aux banquiers centraux de rassurer. Citons Christine Lagarde, présidente de la BCE, le 22 mars : « Il n'y a pas de compromis entre stabilité des prix et stabilité financière. Notre boîte à outils nous permet de faire face aux risques qui pèsent sur l'une et l'autre ».

Il y a pourtant toujours un compromis entre la stabilité monétaire et la stabilité financière, mais ce compromis est particulièrement délicat lorsque l'inflation frôle les deux chiffres et que des institutions financières disparaissent chaque weekend.

Les banquiers centraux se sont convaincus qu'ils pouvaient adopter une approche « macroprudentielle » ciblée. Ils pensent que leurs objectifs en matière d'inflation et de stabilité financière sont distincts et qu'ils peuvent être atteints avec des outils différents.

Des hausses de taux pour lutter contre l'inflation, et des conditions favorables de liquidité pour préserver la stabilité bancaire. Pourtant, tôt ou tard, tous ces programmes de soutien commenceront à ressembler à de l'assouplissement quantitatif.

Depuis mai 2022, 700 milliards de dollars de dépôts ont fui le système bancaire américain, dont une grande partie à la suite de l'implosion spectaculaire de la Silicon Valley Bank le mois dernier. L’effet multiplicateur monétaire signifie que l'impact réel est encore plus important. Les investisseurs s'inquiètent désormais plus du « retour de leur investissement » que du « retour sur investissement ».

Cette mini-crise bancaire a provoqué un resserrement soudain de l'accès au crédit et des critères d’octroi de prêt. Cela affectera l'économie réelle. Les banques régionales sont la principale source de crédit pour les petites et moyennes entreprises et l'immobilier commercial.

Pour compenser ce resserrement, la Fed a eu recours à une injection « temporaire » de liquidités dans le système, annihilant plus de la moitié du resserrement quantitatif de l'année dernière. Pour ce faire, elle a créé un nouvel acronyme, le BTFP (bank term funding program). Certains l’ont compris comme l’arrivée tant attendue du fameux « pivot ».

Le libre arbitre des banquiers centraux s'avère donc illusoire.

En fin de compte, leur objectif premier, qui est de contrôler l'inflation, passe au second plan lorsque cela commence à menacer la stabilité du système financier. Une inflation plus élevée est l'option la moins douloureuse lorsque l'alternative est une réédition de 2008 ou de la Grande Dépression. Mais il faut d'abord que l’homme de la rue souffre suffisamment pour implorer la pitié et l’utilisation de la lance à incendie monétaire. Nous nous rapprochons de ce point. Il est temps, nous pensons, de nous mettre à l'abri de la tempête.

Publié le 03 mars 2026

Conformité - Réglementation des CGP : 3 actus qu'il ne fallait pas manquer en février...

Par Sylvie Hernando, Présidente de Serenity Conseil et membre du Comité scientifique H24 Campus.

Publié le 03 mars 2026

Déjà +42% pour ce fonds lancé début 2025 et qui affiche de grandes ambitions...

3 questions à Rolando Grandi (directeur de la gestion) et Thibault Saint-Raymond (directeur commercial) chez Itavera AM.

Publié le 03 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.59% |

| M Climate Solutions | 8.02% |

| Echiquier Positive Impact Europe | 5.95% |

| Dorval European Climate Initiative | 4.49% |

Palatine Europe Sustainable Employment

|

4.35% |

| BDL Transitions Megatrends | 4.34% |

| Storebrand Global Solutions | 4.07% |

| EdR SICAV Euro Sustainable Equity | 3.79% |

| Triodos Global Equities Impact | 2.86% |

| Triodos Future Generations | 2.62% |

| DNCA Invest Sustain Semperosa | 2.54% |

| Ecofi Smart Transition | 2.16% |

| Triodos Impact Mixed | 1.94% |

| R-co 4Change Net Zero Equity Euro | 1.46% |

| La Française Credit Innovation | 0.29% |