| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8103.84 | -3.46% | -0.56% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pictet TR - Atlas Titan | 4.93% |

| Pictet TR - Sirius | 3.28% |

| Candriam Absolute Return Equity Market Neutral | 2.89% |

| Pictet TR - Atlas | 2.47% |

| RAM European Market Neutral Equities | 1.93% |

| H2O Adagio | 1.93% |

| ELEVA Absolute Return Dynamic | 1.72% |

| Sapienta Absolu | 1.61% |

| JPMorgan Funds - Europe Equity Absolute Alpha | 1.48% |

Syquant Capital - Helium Selection

|

1.39% |

| Sienna Performance Absolue Défensif | 1.29% |

DNCA Invest Alpha Bonds

|

1.17% |

BDL Durandal

|

1.11% |

| AXA WF Euro Credit Total Return | 1.04% |

| Schelcher Optimal Income | 0.90% |

| ELEVA Global Bonds Opportunities | 0.82% |

| Cigogne UCITS Credit Opportunities | 0.69% |

| Candriam Bonds Credit Alpha | 0.55% |

| BNP Paribas Global Absolute Return Bond | 0.35% |

| Alken Fund Absolute Return Europe | 0.30% |

| Jupiter Merian Global Equity Absolute Return | -1.02% |

| Fidelity Absolute Return Global Equity Fund | -1.64% |

| MacroSphere Global Fund | -2.21% |

Exane Pleiade

|

-2.75% |

Pourquoi un fonds de portage obligataire ?

Pourquoi est-ce une opportunité de marché pour ce type de stratégie ?

Pourquoi est-ce une opportunité de marché pour ce type de stratégie ?

Ronan Blanc

Les marchés européens ont été particulièrement chahutés ces derniers mois pour les raisons que l’on connaît (conflit armé à l’est de l’Europe, résurgence de l’inflation, chaines d’approvisionnement grippées, risque de récession) ; le tout dans un contexte où la BCE a parfois donné l’impression d’avoir perdu sa boussole monétaire. Ces sources de volatilité tant externes qu’internes ont fortement pesé sur les valorisations des actifs risqués et en particulier sur les dettes d’entreprises. Or, les entreprises européennes sont mieux armées que par le passé pour affronter ces difficultés (elles ont profité du bas niveau des taux d’intérêts de ces dernières années pour se refinancer, ont rallongé la maturité moyenne de leur dette, elles ont une approche prudente concernant la gestion des liquidités et n’hésitent pas à conserver un matelas de sécurité important au bilan, enfin elles ont profité de la reprise pour abaisser leur levier financier).

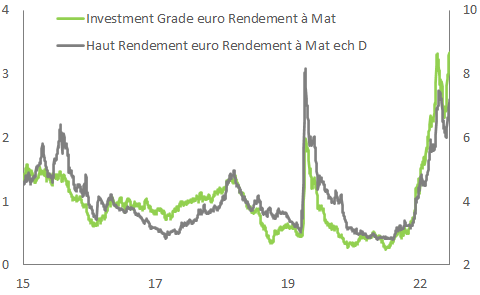

Les primes de crédit, mesurées par les « spreads », actuellement demandées par le marché nous semblent excessives au regard de ce diagnostic.

Source : Arbevel, ICE.

Elles sont revenues au niveau de 2020, une époque où l’économie était à l’arrêt alors qu’aujourd’hui, ces mêmes émetteurs affichent des résultats très bons. Il n’est aujourd’hui pas nécessaire de descendre trop bas en qualité de signature pour trouver des rendements attractifs.

Pour toutes ces raisons, et convaincue de l’opportunité de marché, Arbevel a décidé de s’engager sur la voie d’un fonds de portage obligataire.

Pourquoi passer par un fonds de portage ?

Pourquoi passer par un fonds de portage ?

Ronan Blanc

Compte tenu de l’incertitude quant à la direction des taux, de nombreux investisseurs sont rassurés à l’idée d’avoir un fonds à maturité fondante et ainsi avoir une duration limitée qui se réduira avec le temps. Par ailleurs, tous les investisseurs ne peuvent pas se constituer des portefeuilles obligataires en lignes directes essentiellement pour des questions de taille minimum. Avec plus de soixante obligations en portefeuille, l’investisseur accède à une solution réellement diversifiée et réduit d’autant le risque de crédit spécifique. Dans un contexte économique incertain, c’est selon nous primordial. Par ailleurs, le fonds de portage obligataire offre une valorisation quotidienne et permet aux investisseurs de se positionner rapidement à l’achat comme à la vente sur des obligations déjà en portefeuille.

Enfin, avec un rendement estimé et communiqué, c’est une solution de rendement relativement simple à appréhender pour un client privé, et facile à expliquer pour son conseiller dans la mesure où il offre une certaine visibilité quant au rendement à attendre (sous réserve de défaut bien sûr). Avec un profil de risque modéré, ce type de solution s’adresse à une large typologie de clients et permet aussi de répondre à des problématiques de placement de trésorerie d’entreprise long terme ou de holding patrimoniales.

Qu'est-ce qui différencie votre approche ?

Qu'est-ce qui différencie votre approche ?

Ronan Blanc

Si Arbevel est reconnue pour son expertise de stock-picking, nous gérons plus de 600 millions d’euros sur l’obligataire. Avec Pluvalca Credit Opportunities 2028, nous proposons un produit équilibré avec une notation moyenne BB, sans dominante sectorielle mais avec une empreinte européenne large et plus de 60 émetteurs. Il s’agit d’un fonds « pur » (pas d’hybrides ni de convertibles) composé de souches liquides (>200 millions d’euros) et notées par au moins une agence de notation. Dans un contexte de parité €/$ incertain, nous avons fait le choix d’être investis uniquement dans des obligations libellées en euros.

Afin de réduire au maximum le risque de crédit spécifique, nous avons intégré à la construction de portefeuilles, les règles suivantes : poids max par ligne 2% (BB), 1.5% (B), et 1% (CCC) un poids limité à 5% max des obligations CCC. Enfin, pour ne pas trop contraindre les investisseurs, nous n’avons pas de pénalité de sortie anticipée, ni de période de commercialisation.

En revanche, afin de préserver l’intérêt des porteurs, nous avons mis en place un mécanisme de swing-pricing. Il n’y a pas non plus de commission de surperformance. Le fonds est Article 8 SFDR et bénéficie d’un SRRI de 4/7. L’actif dépasse déjà les 35 millions d’euros.

Comment intégrer le fonds PCO28 dans une allocation d’un CGPI ?

Comment intégrer le fonds PCO28 dans une allocation d’un CGPI ?

Eva Sarlat

Dans un contexte de baisse de rémunération du fonds euros, ce type de stratégies permet d’ajouter une nouvelle brique sur la partie moins risquée d’une allocation. Dans notre matrice de défaut avec les hypothèses suivantes : taux de recouvrement à 30% ; maturité moyenne à 6 ans ; coupon moyen à 3,5% et nombre de coupons perçus avant défaut à 2, il faudrait un taux de défaut de 30% pour que Pluvalca Credit Opportunities 2028 fasse la performance du fonds euro. Pour rappel, en 2008, les taux de défaut étaient autour de 10%...

Thibault Loison

Le fonds est déjà disponible chez certains assureurs français et luxembourgeois mais peut aussi être utilisé en compte titre avec trois différentes parts :

-

Part A : FR001400A1J2

-

Part I : FR001400A1L8

-

Part B (clean-share) : FR001400A1K0

L’équipe commerciale est d’ailleurs à la disposition des conseillers afin d’accélérer ce référencement.

Copyright H24 Finance. Tous droits réservés.

Publié le 03 mars 2026

Conformité - Réglementation des CGP : 3 actus qu'il ne fallait pas manquer en février...

Par Sylvie Hernando, Présidente de Serenity Conseil et membre du Comité scientifique H24 Campus.

Publié le 03 mars 2026

Déjà +42% pour ce fonds lancé début 2025 et qui affiche de grandes ambitions...

3 questions à Rolando Grandi (directeur de la gestion) et Thibault Saint-Raymond (directeur commercial) chez Itavera AM.

Publié le 03 mars 2026

Buzz H24

| Pour en savoir plus, cliquez sur un fonds | |

| Regnan Sustainable Water & Waste | 8.59% |

| M Climate Solutions | 7.97% |

| Echiquier Positive Impact Europe | 5.95% |

| Dorval European Climate Initiative | 4.49% |

Palatine Europe Sustainable Employment

|

4.35% |

| Storebrand Global Solutions | 4.07% |

| EdR SICAV Euro Sustainable Equity | 3.79% |

| BDL Transitions Megatrends | 2.94% |

| Triodos Global Equities Impact | 2.86% |

| Triodos Future Generations | 2.62% |

| DNCA Invest Sustain Semperosa | 2.54% |

| Ecofi Smart Transition | 2.16% |

| Triodos Impact Mixed | 1.94% |

| R-co 4Change Net Zero Equity Euro | 1.46% |

| La Française Credit Innovation | 0.29% |